- Налог для самозанятых в 2021 году: кому подходит и сколько платить

- Кто такие самозанятые

- Новым ИП — год Эльбы в подарок

- Кто может зарегистрироваться самозанятым

- Какие у самозанятости плюсы и минусы

- Сколько самозанятые платят налогов

- Как работает налоговый вычет

- Какой лимит доходов у самозанятых

- Как зарегистрироваться

- Как выдавать клиентам чеки

- Выводы

- Статус самозанятого гражданина: все плюсы и минусы

- Зачем это людям?

- Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

- Есть ли минусы у самозанятости?

- Когда самозанятому обязательно понадобится статус ИП

- Когда самозанятому потребуется онлайн-касса

Налог для самозанятых в 2021 году: кому подходит и сколько платить

Самозанятые — cпециальный налоговый режим. Режим удобный: пользователь не платит страховые взносы, не сдаёт отчёты, а налог за него считает приложение. Главные условия — самозанятый не нанимает сотрудников, не перепродаёт товары и не работает по агентским договорам (за исключением курьеров). Подробности — в статье.

Кто такие самозанятые

Самозанятые — люди, которые работают на себя. Они оказывают услуги, выполняют работы, продают товары собственного производства. Руководят небольшим бизнесом, подрабатывают параллельно основной работе или берут первые пробные заказы. В роли самозанятых оказывались почти все: подрабатывали на фрилансе, подвозили людей и помогали знакомым за деньги.

Обычно самозанятые работают без регистрации. Открывать ИП ради подработки — слишком хлопотно. Зря привлекать внимание налоговой тоже незачем. В результате, миллионы людей не платят налоги, а бюджет недополучает десятки миллиардов.

Законодатели задумались, как вывести экономику из тени. Они предложили новый способ работать официально — проще, чем регистрация ИП. Человек регистрируется при помощи мобильного приложения в любой момент. Освобождается от страховых взносов и платит только, если есть поступления — 4-6% от каждого.

1 января 2019 года налоговый режим запустили в 4 пилотных регионах — Москве, Московской области, Калужской области и Татарстане. К концу октября 2019 года зарегистрировались уже 260 000 человек. С 19 октября 2020 года стать самозанятым можно во всех регионах России.

Формально режим называется «Налог на профессиональный доход». Сразу же появилось сокращение — НПД. Когда встретите эту аббревиатуру, знайте, что речь идёт о самозанятых. Только самозанятые — «народный» термин, которого нет в тексте закона.

Закон действует до 31 декабря 2028 года. Он гарантирует, что условия для самозанятых не ухудшатся в течение 10 лет. Ставка налога останется прежней, страховые взносы платить не заставят. Поэтому самозанятость — это не ловушка. После регистрации на человека не обрушится налоговый гнёт.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Кто может зарегистрироваться самозанятым

1. Физлица, которые ведут небольшой бизнес или подрабатывают. Трудовой договор с работодателем не помешает регистрации. Главное — не пытаться подменить зарплату «вознаграждением за услуги». Работодатели сами предлагают сотрудникам перейти в самозанятые, но это серая схема. Самозанятым запрещено получать доходы от бывшего работодателя в течение двух лет. Налоговая без труда узнаёт о нарушении и доначислит налог.

2. Предприниматели без сотрудников. Когда ИП выбирает налог на профессиональный доход, он должен отказаться от своего текущего режима налогообложения. В течение месяца он уведомляет налоговую, что больше не применяет УСН или патент. Совмещать НПД с другими спецрежимами нельзя.

Самозанятым может стать не каждый. Режим не подойдёт, если вы:

— Перепродаёте товары. Покупаете оптом, продаёте оптом или в розницу.

— Продаёте подакцизные или маркированные товары. Например, алкоголь, сигареты или шубы.

— Работаете по агентскому договору. Например, продаёте путёвки от разных туроператоров и получаете агентскую комиссию. Есть исключение: в сфере торговли можно работать с самозанятыми-курьерами. Для этого продавцу необходимо зарегистрировать на себя онлайн-кассы и обеспечить ими курьеров — по пп. 6 п. 2 ст. 4 422-ФЗ

В случае нарушения налоговая аннулирует статус самозанятого. Вместо НПД физлица платят НДФЛ, а ИП — НДФЛ и НДС.

Какие у самозанятости плюсы и минусы

— Налог — 4-6%. Приложение само посчитает налог и подготовит платёжку.

— Нет страховых взносов. Когда бизнес на паузе, не придётся переплачивать.

— Нет онлайн-касс. Приложение подготовит электронные чеки для клиентов.

— Нет отчётности. Налоговая видит все ваши платежи, ей незачем получать документы со сводными суммами.

— Меньше пенсия. Из-за отсутствия страховых взносов пенсионный стаж замирает. Но есть выход: платить пенсионные взносы добровольно.

— Низкий статус. Бизнес до сих пор не привык к самозанятым: есть стереотип, что настоящие предприниматели открывают ИП или ООО. Ваших контрагентов может беспокоить, что вы в любой момент можете сняться с учёта. Если так, можете предложить прописать в договоре условие, что вы должны заранее предупредить о смене статуса.

Сколько самозанятые платят налогов

Размер налога на профессиональный доход зависит от того, кто ваши покупатели:

Самозанятые могут работать одновременно и для населения и для корпоративных клиентов. Налог за каждый доход считают по отдельности.

Пример:

Василий — дизайнер на фрилансе. Он подготовил лендинг для компании ООО «Счастливый заказчик». Приложение посчитало: 30 000 ₽ * 6% = 1800 ₽ налога. Затем Василий помог знакомым знакомых оформить интерьер квартиры. Приложение снова посчитало: 30 000 ₽ * 4% = 1200 ₽ налога. Доход одинаковый, а налог разный, потому что первый заказ — для компании, а второй — для физлица.

Самозанятые платят налог только с доходов от клиентов. Все остальные поступления не попадают под НПД или вообще не облагаются налогом. Вот примеры:

— Продали личную машину или квартиру. Воспользуйтесь налоговыми вычетами. Если они отсутствуют, заплатите НДФЛ 13%.

— Мама перевела деньги. Переводы от родственников не облагаются налогами.

— Знакомый вернул долг. Если заём беспроцентный, экономической выгоды нет, поэтому нет и налога.

Налог на профессиональный доход платят каждый месяц. Возиться с расчётами не нужно: налоговая сама рассчитает сумму. Вам придёт платёжка до 12 числа следующего месяца. Оплатите её до 25 числа. Или «подпишитесь» на НПД: настройте автоматический платёж с банковской карты.

Как работает налоговый вычет

Налог на профессиональный доход — выгодный режим налогообложения. С налоговым вычетом он превращается в конфетку. За счёт него самозанятые платят меньше налога на старте.

Обычные ставки налога — 4% за доходы от физлиц и 6% за доходы от юрлиц. Первое время самозанятые платят 3% и 4%. Налог уменьшается за счёт вычета 10 000 ₽. Ставки остаются пониженными, пока вы не истратите вычет полностью.

Налоговая применяет вычет при расчёте налога автоматически. Все предприниматели тратят его в своём темпе: для одних он действует месяцы, для других годы.

Когда закончится вычет:

— При доходах только от физлиц — после 1 000 000 ₽. Допустим, вы зарабатываете 50 000 ₽ в месяц. У вас будет 20 месяцев льготного налога в размере 3%.

— При доходах только от юрлиц — после 500 000 ₽. При заработке 50 000 ₽ в месяц у вас будет 10 месяцев льготного налога в размере 4%.

Какой лимит доходов у самозанятых

Максимальный доход самозанятого — 2,4 млн рублей за год. Доход в месяц не имеет значения: в январе можно заработать 0 рублей, а в феврале — 200 000 рублей.

Что делать при превышении лимита:

ИП: при помощи приложения снимитесь с учёта. В течение 20 дней подайте заявление на применение УСН. Если опоздать, окажетесь на общей системе налогообложения и будете платить НДС и НДФЛ.

Физлицо: заплатите НДФЛ со всех доходов свыше 2,4 млн рублей.

Как зарегистрироваться

Выберите, как вам удобнее зарегистрироваться: через мобильное приложение или личный кабинет на сайте налоговой. Приложение «Мой налог» доступно в Google Play и AppStore.

Как зарегистрироваться через приложение:

— Укажите номер телефона. Вам придёт СМС с кодом подтверждения.

— Выберите регион, в котором работаете.

— Введите пароль от личного кабинета налогоплательщика. Если у вас его нет, сфотографируйте страницу паспорта с вашим фото.

— Сделайте селфи. Приложение сравнит фотографию со страницей в паспорте.

— Подтвердите регистрацию. Введите пин-код, которым будете пользоваться для входа в приложение.

В налоговой самозанятых не регистрируют. Приезжать в инспекцию бесполезно: вы потратите время и получите только ссылки на приложение и личный кабинет.

Как выдавать клиентам чеки

Самозанятые оформляют чеки на все поступления от клиентов. Форма оплаты может быть любой: наличными, на карту или расчётный счёт. Чек выдают клиенту в течение суток.

Сформировать чек поможет приложение «Мой налог» и личный кабинет плательщика НПД. Укажите название товара или услуги как можно конкретнее и сошлитесь на договор, если он есть. Это избавит от лишних подозрений налоговой вас и клиента.

Вы получите чек в электронном виде. Отправьте ссылку на него клиенту. Или распечатайте на принтере и выдайте бумажный чек — он имеет такую же юридическую силу.

Приложение позволяет исправлять или отменять чеки. Возможность особенно пригодится, если ошибётесь с суммой или будете возвращать деньги клиенту. Вы не переплатите налог: если ещё не заплатили, он уменьшится, а если заплатили — переплата пойдёт на следующие месяцы.

Выводы

- Налог на профессиональный доход — новый налоговый режим. Его придумали, чтобы вывести из тени небольшой бизнес и подработки. С 19 октября 2020 года стать самозанятым можно в любом регионе России.

- Самозанятые платят самый маленький налог: 4% за доходы от физлиц, 6% за доходы от юрлиц. Они освобождены от страховых взносов, которые платят предприниматели на УСН и патенте.

- Первые несколько месяцев ставка налога на профессиональный доход даже меньше: 3% и 4%. Это за счёт налогового вычета 10 000 ₽.

- ФНС сама считает налог. Самозанятые раз в месяц подтверждают оплату в приложении или настраивают автоматические списания с банковской карты.

- Самозанятые формируют чеки через приложение «Мой налог» и сайт налоговой. Они не применяют онлайн-кассы, поэтому им проще начать бизнес.

- Регистрация происходит через интернет. Это удобно: не нужно ехать в налоговую инспекцию.

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Источник

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

- Ведут деятельность на территории РФ. Кроме граждан России применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии;

- Их доход не превышает 2,4 млн в год. Доход считается кассовым методом, т.е. по фактически поступившей оплате. Например, если в 2021 году вы заработаете 2 350 000 и выполните в декабре услуги еще на 100 000 рублей и даже выдадите заказчику акт, но получите оплату уже в 2022 году, то уложитесь в лимит;

- Не занимаются такими видами деятельности как: перепродажа товаров, продажа имущественных прав, добыча и (или) реализация полезных ископаемых, посредническая деятельность (действие в интересах другого лица, например, на основе агентского договора, за исключением услуг по курьерской доставке или приему/передаче платежей в интересах третьих лиц, если курьер использует кассу продавца или тот сам пробил чек), сдача в аренду нежилой недвижимости;

- У них нет работников.

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Тут все просто — достаточно зарегистрироваться через мобильное приложение , банк-партнер или через личный кабинет «Мой налог» на сайте ФНС.

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

- Простая регистрация ;

- Официальный доход , который можно подтвердить справкой (ее легко получить за несколько секунд в электронном виде через приложение). Пригодится для кредита в банке или получения пособий. К примеру, для получения пособий на детей от 3 до 7 лет нужно подтвердить свой доход;

- Отсутствие претензий о нелегальности бизнеса со стороны ФНС и других контролирующих органов.

- Низкая налоговая ставка — 6% при работе с юрлицами и ИП, 4% при работе с физлицами. Это гораздо ниже, чем 13% НДФЛ, которые пришлось бы заплатить с тех же доходов обычному физлицу. Налоговая база — фактический доход. Если его нет, то налог не уплачивается;

- Льготы — самозанятому предоставляется бонус в сумме 10000 рублей, за его счет можно уменьшать налог к уплате на 1% от налогооблагаемой базы, пока бонус не будет исчерпан.

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

- Не нужна онлайн-касса. До 1 июля для ряда ИП сохраняется освобождение от применения ККТ. Но июль уже не за горами. Скоро эта преференция закончится и нужно будет приобрести онлайн-кассу и пробивать по ней чеки. Самозанятым она не нужна, чеки формируются в приложении в смартфоне.

- Не придется платить фиксированные взносы. Самозанятые правда могут уплачивать добровольные взносы в ПФР , чтобы засчитывать время работы в качестве самозанятого в страховой стаж. ИП также может (в отличие от самозанятых-физлиц) уплачивать добровольные взносы в ФСС и получать выплаты по больничным и иные социальные пособия.

- Не нужно сдавать налоговую отчетность , вести книгу учета доходов и другие бухгалтерские и налоговые документы и регистры.

Есть ли минусы у самозанятости?

Первый минус — в ограничении суммы дохода (2,4 млн в год, это примерно 200 тысяч в месяц). На сайте РОИ появилась информация об инициативе , призывающей сохранять статус самозанятым даже при превышении суммы дохода, при условии повышения ставки налога. Возможно она найдет отклик у плательщиков НПД и будет рассмотрена уже на федеральном уровне.

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Согласно статье 2 закона № 422-ФЗ, физлица при применении НПД вправе вести деятельность без госрегистрации в качестве ИП , при условии, что такой регистрации не требуется по законодательству , регулирующему соответствующий вид деятельности.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Если самозанятый хочет принимать от клиентов оплату по картам , то ему необходимо иметь терминал эквайринга и расчетный счет. Открыть счет и заключить с банком договор эквайринга может только ИП. При этом самозанятый (и физлицо и ИП) может принимать оплату банковским переводом. Например, клиент может оплатить услуг через приложение банка по реквизитам или привычным способом — с карты на карту. Главное — все поступления отражать в приложении «Мой налог».

В ряде случаев самозанятый-физлицо может получить отказ в предоставлении услуг . К примеру, захочет арендовать кабинет в офисном здании у организации, которая работает только с юрлицами и ИП по безналичному расчету. Если ООО заключит с самозанятым-физлицом договор аренды и будет получать от него оплату (не важно банковским переводом, наличными или как-то еще), то компании придется приобрести онлайн-кассу. Делать это ради одного клиента она вряд ли станет.

Если у самозанятого-физлица уровень дохода балансирует на грани лимита в 2,4 млн , то стоит подстраховаться и получить статус ИП . Так, при превышении суммы, вы оперативно поменяете систему налогообложения, например, на УСН 6% от дохода. В противном случае, при потере статуса самозанятого, задержке с регистрацией в качестве ИП, продолжая работать, вы рискуете получить обвинение в незаконной предпринимательской деятельности и штрафы:

- 10 тысяч рублей — если затянули с подачей заявления на регистрацию (ст. 116 п. 1 НК РФ);

- от 500 до 2 тысяч рублей — административный штраф за деятельность без регистрации в качестве ИП (ст. 14.1 п. 1 КоАП).

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

О том, каким ИП положена отсрочка по онлайн-кассам мы рассказывали в прошлой статье .

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

МТС Касса предлагает большой выбор моделей и сервисов, купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде. До 31 мая 2021 года действует акция — первые два месяца аренды за полцены .

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

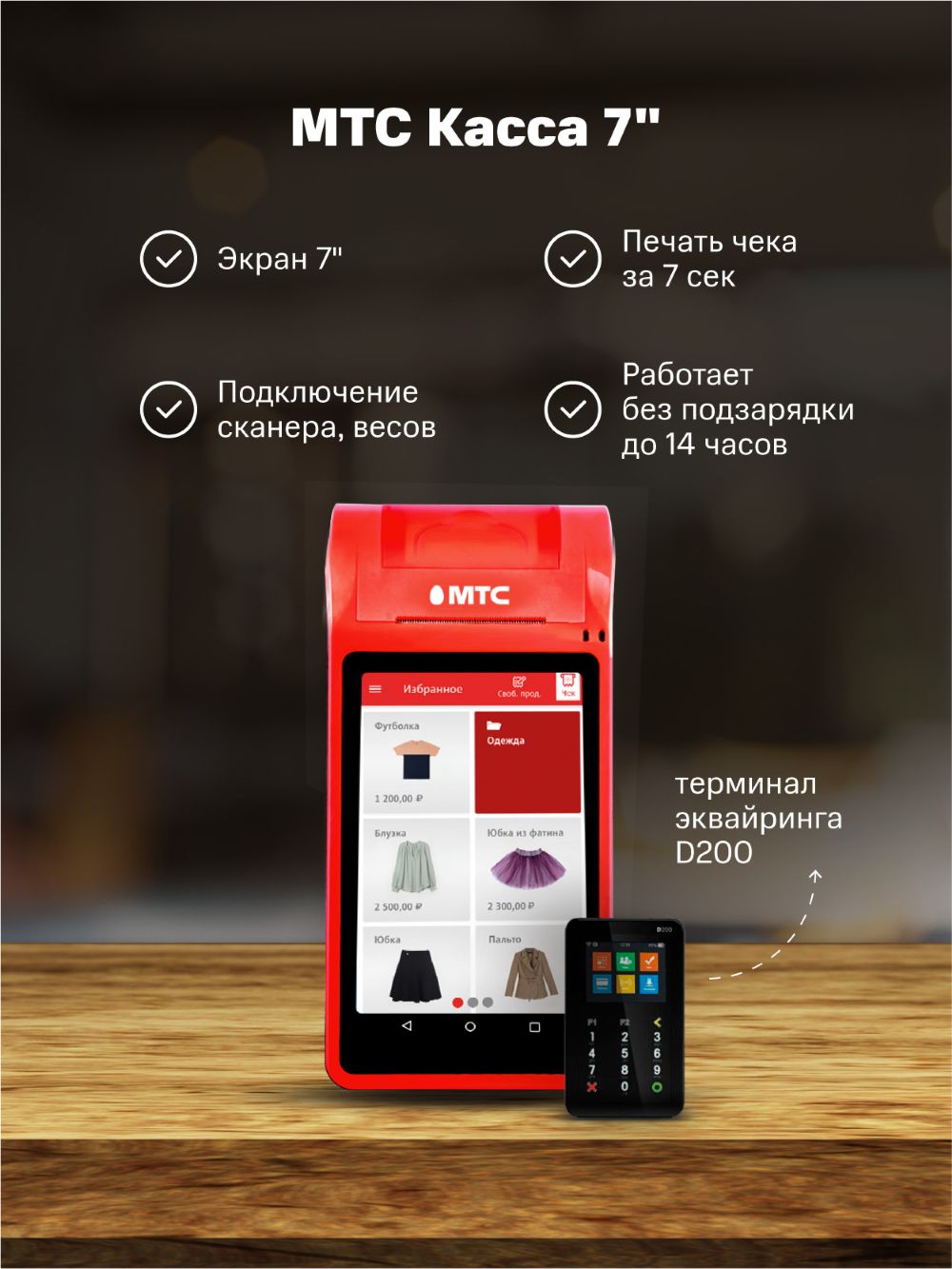

МТС Касса 7 — она подойдет для стационарной работы, например для салона красоты. Принимать оплату по картам можно также через внешний терминал, например МТС Эквайринг D200 .

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

Если у вас интернет-магазин и вы хотите получать платежи прямо с сайта, то вам подойдет облачная онлайн-касса .

Источник