- Лонг, шорт и шорт-сквиз

- Пример:

- Понятие Short Squeeze на примере рынка криптовалют

- Определение и разбор примеров

- Шорт сквиз биткоина 02.04.2019

- Резкий рост биткоина 14.05.2019

- Выдавливание позиций в июне и июле 2019

- Трейдинг во время short squeeze

- Что такое лонг сквиз и чем он опасен для трейдера?

- Что такое сквиз на рынке?

- Как выявить лонг сквиз?

- В чем разница между длинным и коротким сквизом?

- Отзывы о торговле в условиях лонг сквиза

- Выводы

Лонг, шорт и шорт-сквиз

В этой статье разберем, что такое длинная и короткая позиция, а так же что такое шорт-сквиз и почему он происходит.

Длинная позиция (от англ. «long position», лонг) — покупка ценной бумаги с целью заработка на ее росте.

Приобретение акций Сбербанка по 200 рублей и их продажа по 260 — типичный пример такой операции.

Короткая позиция (от англ. «short position», шорт) — продажа ценной бумаги с целью заработка на ее падении.

Для проведения данной операции необходимо выполнить 3 условия:

На вашем счету не должно быть бумаги, которую вы хотите зашортить.

Бумага должна быть разрешена для шорта у вашего брокера (смотрите в тарифе).

У вас должен присутствовать необходимый уровень обеспечения на счете, его размер зависит от брокера. Простыми словами продать акций на 100 000 рублей, имея на счету ноль, не получится.

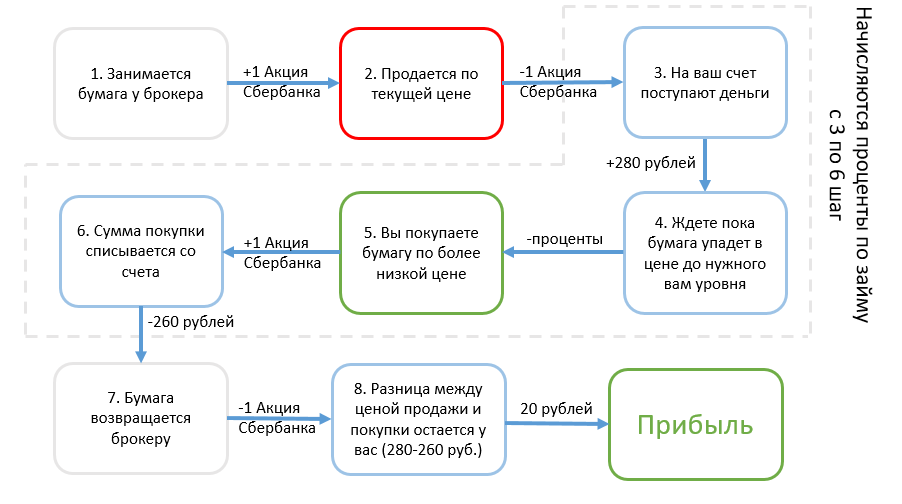

Если все три условия выполнены, то можно приступить к короткой продаже. Технически она осуществляется следующим образом:

Выбирая продать бумагу, которой у вас нет, вы занимаете ее у брокера, и она автоматически продается по текущей цене;

Деньги от продажи поступают вам на счет, и вы дожидаетесь падения цены акции;

После того как она упала, вы откупаете ее по более низкой цене и возвращаете бумагу брокеру;

Разницу между ценой продажи и ценой покупки вы оставляете себе.

Ниже можно увидеть подробную схему шорта, дальше мы разберем его на примере.

Пример:

12 января 2021 года вы решили, что акции Сбербанка переоценены и зашортили 100 штук по цене 294 рубля. На счет поступили 29 400 рублей и осталась задолженность перед брокером в 100 акций. Вы ждете пока цена акций не упадет до нужного вам уровня. На протяжении всего этого времени брокер ежедневно начисляет вам проценты на предоставленную сумму в 29 400 рублей (проценты зависят от вашего тарифа, в примере будет 10% годовых). Через 21 день цена акций Сбербанка достигает нужного вам уровня в 260 рублей и вы покупаете 100 штук на сумму 26 000 рублей. Эти 100 акций автоматически возвращаются брокеру, а на счету остается следующая сумма:

(29 400 руб. — 26 000 руб.) — (29 400 X 10% годовых X 21 день / 365 дней в году) = 3400 руб. — 169 руб. = 3231 рубль

Если говорить простым языком, то из заработанной вами суммы вычитаются проценты по предоставленному брокером шорту, это и есть ваша прибыль.

В случае с лонгом, когда вы покупаете акцию по 100 рублей ваш максимальный убыток составляет уже уплаченную вами сумму в 100 рублей (случай банкротства компании), а прибыль безгранична, так как акция теоретически может вырасти до тысячи и до миллиона рублей за штуку.

Когда вы шортите акцию по цене 100 рублей ваша максимальная прибыль может составить 100 рублей — случай банкротства компании. Убытки же безграничны, как уже говорилось выше, теоретически акция может вырасти до 1 000 и до 1 000 000 рублей за штуку.

Также стоит добавить, что шорт — это всегда маржинальная торговля, то есть по ней постоянно требуется определенный уровень обеспечения. В лонге же можно выбирать покупать акции на свои средства или на заемные.

Шорт-сквиз (от англ. «short-squeeze») — подавление коротких позиций за счет увеличения уровня обеспечения, что достигается разгоном цены акций.

Как уже говорилось ранее, по коротким позициям требуется определенный уровень обеспечения и он постоянно меняется в зависимости от цены. Резкий рост акций на 30 и более процентов приводит к повышению требований со стороны брокера, и если человек не может их удовлетворить, его короткая позиция по бумаге автоматически закрывается, что приводит еще к большему росту цены акций. Напомню, для закрытия короткой позиции необходимо купить проданные по ней акции.

На примере недавней ситуации с GME видно, что рост цены выше 100 долларов за акцию привел к принудительному закрытию многих позиций, что в свою очередь вздуло цену еще выше. На пике GME стоил 475 долларов, хотя еще в сентябре цена была всего 4 доллара.

Главная мораль сей статьи — будьте осторожны с короткими позициями и всегда рассчитывайте свои риски.

Источник

Понятие Short Squeeze на примере рынка криптовалют

Порочный круг для медведей именуется «шорт сквиз» (от англ. «short squeeze») – короткое сжатие. Чтобы не оказаться в ловушке, участник рынка должен понимать принцип работы коротких позиций, видеть потенциальный «шорт сквиз». Опытные трейдеры знают, как получить прибыль при коротком сжатии.

Когда цена акции или валюты начинает резко расти, трейдеры, играющие на понижение, попадают в ловушку. Они срочно выкупают рыночный актив для закрытия коротких позиций, чтобы минимизировать потери. Это провоцирует еще больший рост цен. Шортовые спекулянты, оставшиеся в незакрытых позициях, несут огромные убытки, так как цена продолжает увеличиваться.

Определение и разбор примеров

Приемом рыночной манипуляции «шорт-сквиз» часто пользуются крупные инвесторы. Они выкупают перепроданный криптоактив, стимулируя сильное увеличение его стоимости. После чего обычно следует спад рыночной цены до прежних значений. Преднамеренное создание таких ситуаций на обычных фондовых биржах приводит к уголовной ответственности, но не в криптовалютной отрасли.

Криптовалютный рынок только начал входить в стадию «зрелости», поэтому подвержен манипуляциям. Влияние отдельных участников торгов имеет большую силу. На новости, экономические и политические события крипторынок реагирует, но не так явно. Существует привязка к динамике биткоина, поэтому события на рынке сложно прогнозировать по фундаментальным факторам.

По мере развития криптовалютной торговли прибавилось количество «коротышей» или трейдеров, пользующихся на «медвежьем» рынке короткими позициями. Увеличение таких сделок создает угрозу «short squeeze». Позиции «шорт» в торговле BTC ставят рекорды. Многие эксперты в области трейдинга советуют воздерживаться от торговли, если не сформирован устойчивый тренд.

Шорт сквиз биткоина 02.04.2019

2 апреля bitcoin пробил важный уровень сопротивления – $4 200. На основных торговых площадках произошел short squeeze, что усилило восходящее движение главной криптовалюты до $4 849. Изменились технические индикаторы. Вслед за BTC на 6% подорожали Ethereum и XRP. Объемы торгов выросли на 50% и увеличились до 48 миллиардов.

За несколько часов стоимость биткоина возросла на 15%, затем он откатился до $4 652.

Апрельский шорт-сквиз на годовом графике BTC выглядит следующим образом:

Итак, прорывом $4 200 завершился тренд на понижение, длившийся 16 месяцев. Шорт-сквиз на биржах подстегнул дальнейшее увеличение цен BTC. Эксперты называли разные причины скачка, среди них:

- позитивные новости, которые стимулировали инвесторов;

- крупные вливания от азиатских фондов вблизи значимого уровня цен, покупки стимулировали выход из коротких позиций.

Резкий рост биткоина 14.05.2019

Ночью 14 мая главная криптомонета выросла за сутки на 17%, пробив отметку в $8 213 впервые с августа 2018. Альтернативные валюты также подорожали: Ethereum на 13%, XRP – 22%, Bitcoin Cash на 15%.

Эксперты по BTC объясняли майские колебания следующими причинами:

- действия спекулянтов, например, большие игроки за 2 часа 12 мая провели сделки с биткоином на сумму около 100 миллионов;

- лоббирование выступлений политиков США против криптовалюты в целях поддержания стоимости;

- новый виток американско-китайской торговой войны подогрел интерес инвесторов к крипте.

Рост стоимости bitcoin в период 14-15 мая можно увидеть на графике:

Специалист по крипте Алекс де Фриз связал резкое увеличение спроса с проблемами на торговой площадке Bitfinex. Прокуратура США подала судебный иск на биржу, финансовая отчетность которой не сошлась на 850 миллионов. Паника на Bitfinex спровоцировала массовый вывод средств через покупку биткоинов.

Завышенный спрос в сочетании с низкой ликвидностью BTC направил рынок в сторону увеличения. Одновременно с этим возник short squeeze, шортисты выходили из коротких позиций, выкупая криптомонету по завышенной цене. Bitfinex объявила, что закрыла дыру в отчетности с помощью биржевого предложения Алекс де Фризэкономист.

Выдавливание позиций в июне и июле 2019

Летом 2019 года цена биткоина сильно колеблется. Стремительные взлеты и снижения аналитики связывают с действиями крупных игроков и самих бирж. С помощью маневра «short squeeze» они вытеснили держателей коротких позиций в BTC.

Резкий пик взлета и падения цены наблюдался 26 июня 2019 года:

Известный специалист по криптовалюте и инвестор Билли Ву подчеркивает, что шорт-сквиз без настоящих инвесторов чрезвычайно выгоден. Выдавливание «шортистов» прекращается, когда большинство трейдеров переключаются на лонги.

Трейдинг во время short squeeze

В ближайшей перспективе ожидается не один short squeeze, так как криптовалютный рынок отличается высокой волатильностью. Профессиональные инвесторы рекомендуют в этот период дожидаться восстановления здоровых трендов на покупку, когда искусственный памп улетучивается, курсовая стоимость актива корректируется, возобновляются сделки на бычьем рынке.

Малоопытные «шортисты» оказываются в убытке из-за short squeeze, так как его сложно предсказать. Сам по себе высокий показатель коротких позиций не означает, что далее последует рост или снижение курса. Стоит обращать внимание на серьезное увеличение объема на графике, периоды сильного бычьего движения, закрытие позиций в шорте, появление фейков для загона медведей в ловушки.

Наработать опыт сделок в период шорт сквиз помогут следующие рекомендации:

- применять внутридневные и краткосрочные стратегии;

- подготовить список активов для входа в рынок в момент паники, использовать выдавливания как способ входа в тренд;

- всегда следовать правилам риск-менеджмента;

- принимать решения на основе живых графиков, например, TradingView.

Прогнозировать выдавливание шортов можно на основе внутридневных фигур или сетапов с построенными пробоями. Трейдер должен следить за формацией флага, использовать «треугольник», стохастический осциллятор и другие фигуры.

Для шорта криптовалюты подойдут такие площадки, как Bitfinex, BitMEX, LedgerX, HitBTC.

Источник

Что такое лонг сквиз и чем он опасен для трейдера?

Лонг сквиз в торговле может означать хорошие новости для одних трейдеров и плохие для других. Изучив статью вы узнаете, как лонг сквиз может повлиять на ваши открытые позиции.

Что такое сквиз на рынке?

Когда большое количество трейдеров вынуждено покинуть свои позиции из-за внезапного роста или падения цен, это называется сквиз. Хотя рынки с большим объемом более восприимчивы к сквизу, это явление может произойти на любом рынке в любое время.

Сквиз может быть длинным или коротким.

Лонг сквиз — это явление, когда цена актива внезапно падает сильнее, чем ожидалось. Спад может быть кратковременным, а может длиться какое-то время. Независимо от продолжительности, спад может быть плохой новостью для инвесторов или трейдеров, имеющих открытые длинные позиции.

Когда происходит значительное падение цены, покупателей часто «выдавливают» из открытых позиций — они закрывают их в попытке ограничить любые дальнейшие убытки. Long squeeze усиливает нисходящий импульс, поскольку баланс между покупателями и продавцами смещается, и бычий рынок сменяется медвежьим.

Трейдеры, которые держат позиции с кредитным плечом (через CFD и ставки на спред), наиболее уязвимы, когда происходит Long squeeze, поскольку торговля с кредитным плечом увеличивает прибыли и убытки.

Как выявить лонг сквиз?

Чтобы выявить лонг сквиз до того, как он произойдет, трейдеры и инвесторы отслеживают количество акций компании, находящихся в обращении. Если на открытом рынке доступно ограниченное количество акций, это означает, что меньшее количество людей контролируют цену акций.

Когда в таких условиях несколько крупных игроков решают одновременно продать большое количество акций — это с высокой вероятностью приводит к резкому спаду цены. Рекомендуется использовать индикатор RSI для выявления перекупленности и перепроданности актива.

Также лонг сквиз может произойти, если цена акции растет, а объем покупок велик. Рынок становится перекупленным, а акции могут быть переоценены. Как только это происходит, многие трейдеры попытаются продать активы до того, как рынок станет медвежьим.

Сквизы часто застают рынок врасплох. Событие их вызывающее, будет зависеть от рынка. Например, низкие доходы компании могут вызвать внезапное падение цен на акции, в то время как изменения процентных ставок могут вызвать стремительный подъем котировок на валютном рынке.

Недавний пример лонг сквиза можно увидеть на приведенном выше графике цен на нефть West Texas Intermediate (WTI). В период с 9 апреля 2020 года по 21 апреля 2020 года цена эталона внезапно упала (-46%). Позднее цена немного восстановилась, но 26 апреля 2020 года очередное резкое падение (-22%) застало покупателей врасплох. Падение было связано с избыточностью поставок сырой нефти и опасениями по поводу вместимости нефтехранилищ, вызванных пандемией Covid-19.

В чем разница между длинным и коротким сквизом?

Длинный сквиз противоположен короткому сквизу. Шорт сквиз произойдет, когда рыночная цена актива внезапно подскочит, что вызовет панику среди продавцов коротких позиций. Как и в случае с длинным сквизом, трейдеры имеющие открытые короткие позиции часто закрывают их, чтобы попытаться ограничить потери. Тем не менее, как трейдеры, так и инвесторы могут получить прибыль от короткого сквиза.

Отзывы о торговле в условиях лонг сквиза

Предлагаются различные CFD, позволяющие заработать на резких спадах и подъемах цен. Использование кредитного плеча позволяет получить максимум прибыли, а встроенные средства технического анализа дают трейдеру возможность прогнозировать появление сквиза. Наиболее эффективными в этом случае являются индикаторы перекупленности и перепроданности такие как RSI, Stochastic и Chande Momentum.

Выводы

Лонг сквиз — это ситуация, когда цена актива падает быстро и неожиданно. Стремительное падение цены может негативно повлиять на инвесторов и трейдеров с длинными позициями, вынудив их закрыть свои позиции в попытке ограничить убытки. Получить прибыль во время лонг сквиза можно открыв короткую позицию, используя CFD.

Источник