- Как распорядиться переплатой в личном кабинете ФНС

- Как узнать о переплате

- Способы оплаты налога в личном кабинете

- Причины появления переплаты по налогам

- Что можно сделать с переплатой и оплатой

- Камеральная проверка

- Когда вернуть излишне уплаченный налог

- Стоит ли писать заявление?

- Способ возврата переплаты

- Сроки возврата

- Что делать, если налоговая не возвращает средства

- «Распорядиться переплатой» в личном кабинете налогоплательщика что это такое?

- Что означает «Распорядиться переплатой»?

- Как вернуть переплату по налогу

- В особых случаях потребуется два заявления:

- Как заполнять заявку на возврат переплаты

- Распоряжение средствами переплаты

- Видеоинструкция

Как распорядиться переплатой в личном кабинете ФНС

При оплате налогов у гражданина может возникнуть переплата. Лишняя сумма отражается в личном аккаунте плательщика сборов на сайте ФНС. В статье рассказано о том, что такое переплата в личном кабинете налогоплательщика и как с ней поступить.

Личный кабинет плательщика сборов — это интерактивный офис российского гражданина. Здесь физлицо вправе контролировать налоговые доходы и расходы, найти ответы на юридические и вопросы, касающиеся налогов. Сервис предоставляет услугу отправки деклараций и оплаты сборов прямо на портале. Оплатить начисленную сумму онлайн возможно только при наличии у резидента электронной подписи.

Как узнать о переплате

Лишняя сумма по налогу означает, что гражданин или налоговый агент внес в налоговый бюджет деньги сверх начисленной суммы сбора. Узнать о переплате резидент может:

- от сотрудников налоговой инспекции при личном посещении службы;

- через налогового агента: если налоговики при расчете обнаружат лишнюю сумму, то в течение 10 суток после перечисления денег в бюджет ФНС плательщику придет письмо с уведомлением о переплате;

- в личном аккаунте на портале nalog.ru.

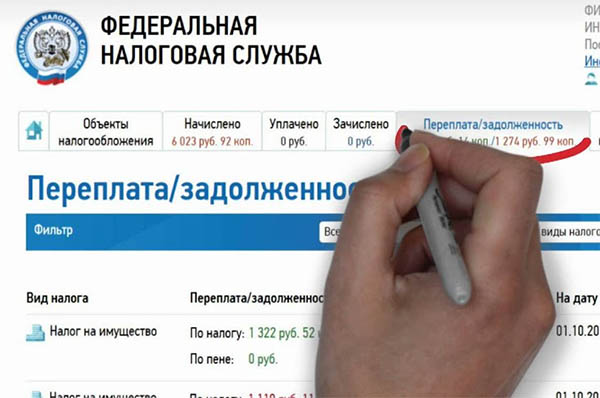

Посмотреть сумму переплаченных средств удобнее в ЛК плательщика. На главной странице сайта физическое лицо сначала увидит неуплаченные налоги и задолженности. Чтобы уточнить, нет ли излишне уплаченной суммы по сбору, гражданину необходимо посмотреть информацию в личном кабинете налогоплательщика. Переплата отражается во вкладке Мои налоги над строкой Сведения о доходах. Вернуть лишние деньги сразу невозможно, так как нужно дождаться утверждения от налоговой.

Рекомендуем к просмотру видеоинструкцию о том, как распорядиться переплатой в личном кабинете налогоплательщика.

Способы оплаты налога в личном кабинете

При необходимости оплатить налог или задолженность гражданин вправе воспользоваться сервисом. Услуга по уплате средств и отправки отчета предоставляется службой бесплатно. Сотрудники службы предлагают два метода оплаты сбора:

- Сервис «Заплати налоги». Здесь резидент вправе уплатить не только сборы, но страховые отчисления и госпошлины. Программа позволяет вносить средства за себя и третьих лиц. Алгоритм использования сервиса «Заплати налоги» по уплате средств:

- Согласиться с обработкой личных данных, нажав галочку в соответствующей ячейке и нажать на кнопку «Далее».

- Выбрать тип сбора: сбор на собственность физлиц, земельный, транспортный, НДФЛ, единый, страховые отчисления в ПФР, ОМС, по ВНиМ. В примере выберем НДФЛ.

- Определить категорию НДФЛ: согласно бланку 3-НДФЛ либо работниками-иностранцами, которые трудятся в России. Выберем — 3-НДФЛ.

- Выбор вида платежа: сбор, пени, штраф — непосредственно сбор (налог).

- Ввести сумму и нажать «Далее».

- Заполнить реквизиты ИФНС и плательщика. В сведениях о плательщике ИНН обязательно к заполнению при электронной оплате на сайте ФНС. Если поле не оформить, то можно будет только распечатать готовую платежку.

- Нажать на красную кнопку с надписью «Оплатить».

- Выбрать тип оплаты. При оплате через ЛК выбираем карточку или банковскую организацию.

- Если выбран вариант «карта», то в появившемся окне согласиться на обработку сведений нажатием галочки и нажать «Оплатить». Затем ввести реквизиты карты и нажать на кнопку «Оплатить ХХХХ рублей», где вместо Х указана сумма. Если выбран банк, то сервис автоматически переводит на страницу банка, где необходимо ввести логин от ЛК и подтвердить операцию.

- На сайте Госуслуги. Инструкция по оплате через портал Госуслуг:

- Войти в личный аккаунт на портале ФНС.

- Заполнить платежку способом выше.

- В последнем пункте при выборе типа уплаты нажать на кнопку с помощью сайта организации и выбрать Госуслуги. Затем программа автоматически переведет на сайт Госуслуг, где по реквизитам счёта или карты резидент вправе внести налоговую сумму.

- Через вкладку Мои налоги:

- Открыть на главной странице вкладку Мои налоги.

- Выбрать сбор, который нужно оплатить и нажать на эту строку.

- Выбрать метод оплаты: банковской картой, через сайт кредитной компании или сформировать платежку. Выберем карточку банка.

- Согласиться с обработкой сведений поставив галочку. Затем нужно нажать на кнопку «Оплатить».

- Ввести реквизиты карточки, нажать оплатить.

Выбирая способ оплаты через сайт специализированной компании, программа переведет на страницу фирмы, где также нужно заполнить реквизиты и нажать кнопку с соответствующим текстом.

Причины появления переплаты по налогам

Когда возникает переплата, гражданин волнуется, откуда она взялась. Три главных причины появления лишних средств:

- Неверная сумма в декларации. Лишний ноль и при перерасчете налоговики обнаружат лишнюю сумму. Но деньги со счета спишутся и будут в виде переплаты.

- При внесении авансовых средств, когда резидент вносит предоплату по сбору. К концу года общая сумма может быть меньше.

- В случае опоздания уплаты НДФЛ, так как за этот налог сумма списывается автоматически при просрочке. Получается, что в срок сотрудники ФНС списали средства, а плательщик об этом не знал и уплатил деньги во второй раз. Получилась двойная оплата. Так в личном кабинете налогоплательщика появилась переплата по налогу НДФЛ.

Но лишняя сумма не останется в бюджете налоговиков, деньги по-прежнему принадлежат гражданину.

Что можно сделать с переплатой и оплатой

Согласно п.п. 1, 6 ст. 78 НК РФ, плательщик вправе вернуть лишние средства либо зачесть деньги в уплату другого сбора или перенести на будущий налоговый промежуток. Если переносить деньги на будущий год для уплаты следующей начисленной суммы, то не нужно заполнять 3-НДФЛ. Необходимо просто направить заявку об этом в налоговый орган по месту регистрации.

Также гражданин вправе оформить вычет за лечение, обучение, покупку либо продажу движимой и недвижимой собственности. В этом случае гражданину возвращается часть затраченных средств, в размере 13%. Но перед этим декларация будет на камеральной проверке.

Камеральная проверка

Камеральная проверка — это ревизия пакета документов и декларации 3-НДФЛ, которую плательщик отправил в инспекцию. Согласно п. 2 ст. 88 НК РФ, мониторинг длится до 90 суток сотрудниками ИФНС. На практике проверка заканчивается раньше. Но если в течение этого времени налоговики обнаружат ошибку, то уведомят об этом раньше и пришлют бланк на исправление.

Физлицо вправе проверять ход проверки в личном аккаунте на сайте ФНС. Пошаговая инструкция отслеживания камерального мониторинга:

- После направления бумаг на ревизию, на главной странице во вкладке Сообщения из налогового органа отобразятся отправленные декларации. Здесь же будет видна и та, согласно которой резидент ожидает возврата.

- В строке «Статус камеральной проверки» можно увидеть следующие: «Зарегистрирована», «Начата», «В процессе». А при статусе «Завершена» камеральная проверка окончена. Если нет других уведомлений от службы, то значит, процедура прошла успешно и ошибок не выявлено.

Когда мониторинг окончен, можно приступать к оформлению возврата излишне уплаченных денег.

Когда вернуть излишне уплаченный налог

Если плательщик решил вернуть средства на личный счет либо карту, нужно заполнить соответствующую заявку. Заявление оформляется на портале в личном аккаунте двумя способами:

- Через услугу заполнить 3-НДФЛ. После отправки декларации сразу предлагается написать заявление.

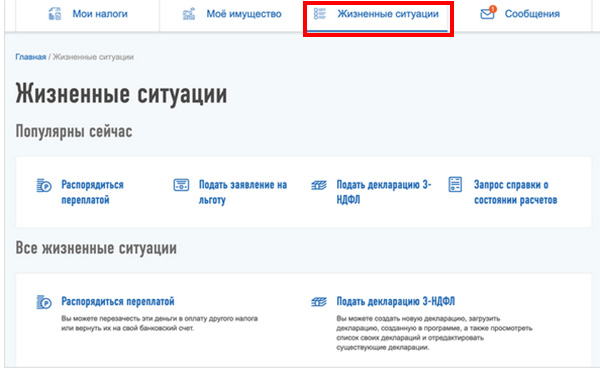

- Воспользоваться сервисом «Распорядиться переплатой». Услуга предоставляется во вкладке Жизненные ситуации, где переплата оформляется в пару шагов.

Стоит ли писать заявление?

После того как гражданин направил бланк 3-НДФЛ в ФНС, откроется окно с предложением заполнения заявки. Но в этот момент оформлять бланк нежелательно, так как сумма еще не утверждена налоговой. Дело в том, что при перерасчете или в процессе камеральной проверки может обнаружиться ошибка и в возмещении средств придет отказ. А вот когда камеральная проверка окончена, можно заполнить заявление и направить в налоговый орган. Также стоит помнить, что после направления заявки средства поступят не сразу. Для рассмотрения налоговиками установлены сроки.

Способ возврата переплаты

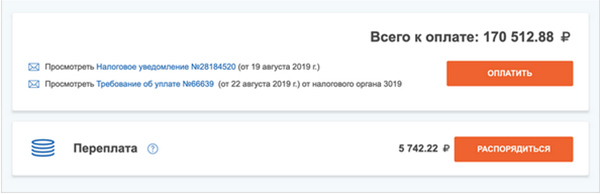

Для обнаружения денег, которые уплачены сверх суммы, нужно войти во вкладку Мои налоги. Здесь плательщик увидит, что в личном кабинете налоговой появилась сумма во вкладке переплата. Вкладка находится над информацией о прибыли владельца интерактивного кабинета. Чтобы уточнить, готова ли сумма к компенсации, нужно нажать непосредственно на эту переплату. Если открылось окно, где внизу строки активна кнопка «Распорядиться», то можно оформлять возврат средств.

Вкладка «Распорядиться переплатой» позволяет быстро оформить средства к возврату. Для возмещения лишних средств нужно:

- Нажать на кнопку Жизненные ситуации и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

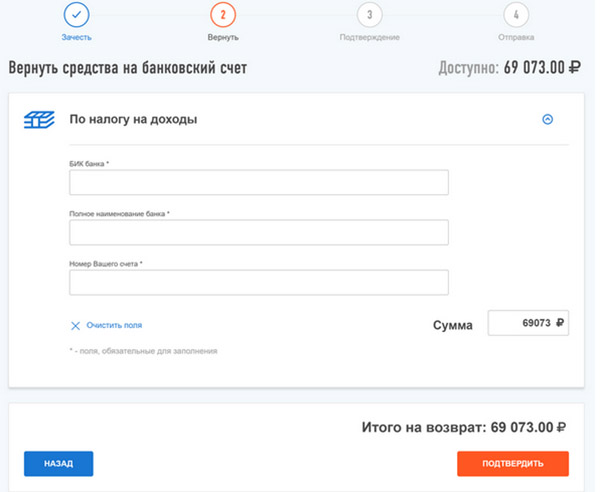

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Теперь на экране появится уведомление о том, что заявка отправлена.

Сроки возврата

После того как из личного кабинета в налоговую инспекцию подана заявка на возмещение средств, уплаченных сверх начисленного сбора, нужно дождаться регистрации документа. Затем начнется рассмотрение документации. Несмотря на то, что сумма к возврату одобрена после камерального мониторинга, ФНС установила срок рассмотрения заявления — 30 суток со дня регистрации заявки. Также гражданину придется подождать еще около 10 суток пока средства перечислит банк.

Что делать, если налоговая не возвращает средства

Согласно ст. 78 НК РФ, ИФНС обязана вернуть средства, которые одобрены после завершения камеральной ревизии. Но если налоговики не возвращают суммы, то на это есть причины. Например:

- Не окончена камеральная проверка и средства еще не одобрены к возврату.

- Наличие задолженности по другим сборам. В этом случае лишние деньги направятся на погашение долга.

Но если ошибок нет, сроки мониторинга прошли, а уведомлений об ошибках нет, то гражданин вправе пойти в судебную инстанцию с жалобой на ИФНС.

Источник

«Распорядиться переплатой» в личном кабинете налогоплательщика что это такое?

В некоторых случаях пользователи видят уведомление в личном кабинете на сайте ФНС: «Распорядиться переплатой» в личном кабинете налогоплательщика. Что это значит и действительно ли у вас появились лишние средства – читайте в этой статье.

Что означает «Распорядиться переплатой»?

В личном кабинете на сайте ФНС в статусах отображается уведомление о переплате. Но, к сожалению, это далеко не всегда то, что пользователи хотят понимать под переплатой, как излишней суммы от оплаты налога. Довольно часто это просто означает то, что платёжный баланс положительный.

Рекомендуется в первую очередь чётко уяснить, откуда взялась переплата, источник этой информации. И только после этого можно принимать решения, как поступать со средствами.

Такого термина, как «Переплата» нет даже в НК РФ. Понятно, что это уведомление «Распорядиться переплатой» появляется из-за специфического алгоритма интерактивной системы. Например, пользователь заплатил налог удалённо и в его личном кабинете появился статус о переплате. Он мог возникнуть по причине того, что деньги ещё не перечислены на баланс онлайн-службы. И отображаются, как положительный баланс на счету налогоплательщика.

Хотя термина не существует, но налогоплательщик формально может подать просьбу о возврате оплаченных средств свыше налоговой задолженности. Но перед этим необходимо официально получить подтверждение о том, что такие излишки средств действительно существуют. И это не специфика обработки онлайн-платежей веб-порталом ФНС. Обратиться с заявлением на возврат переплаты можно лично в налоговый орган. Или оставить заявку в поддержке на сайте ФНС. Стоит учитывать, что наличие положительного баланса не является подтверждением переплаты.

Как вернуть переплату по налогу

Для получения переплаты на свой баланс или банковский счёт ФНС, необходимо составить заявление в орган ФНС. Оно состоит из трёх бланков, из которых точно придётся заполнять два. В первом и втором листе нужно указать банковские реквизиты и заполнить общую форму. Третий необходим в том случае, если не указан в заявлении ИНН. На титульном листе располагаются данные пользователя – ФИО, и прочая информация по погашенной задолженности.

Чтобы получить возврат и распорядиться переплатой налогоплательщика в личном кабинете, достаточно одного составленного заявления. В заявке также нужно указать полную сумму задолженности. Поэтому предварительно её стоит вычесть или узнать в ЛК.

В особых случаях потребуется два заявления:

- Если налогоплательщик пытается вернуть деньги за долгий период, например, за несколько лет. При этом придётся составлять заявление с учётом денежных средств по каждому году отдельно;

- Если налогоплательщик допустил одну или несколько ошибок в составлении первой заявки;

- В случае, когда возврат учитывает средства по разным кодам ОКТМО;

- Два заявления на возврат переплаты составляется на разные доходы.

Бланк для заполнения заявления можно получить в отделении ФНС. Здесь же можно получить подробную инструкцию о тонкостях заполнения.

Как заполнять заявку на возврат переплаты

Форма заполнения заявления произвольная. Это означает, что вы можете сами найти в Интернете печатный бланк и заполнить его вручную или в редакторе на компьютере.

- Укажите порядковый номер страницы заявления. Он должен иметь вид: 001. В бланке КПП писать не нужно, только ИНН;

- Поставьте номер заявления;

- Введите уникальный код налоговой;

- В обязательно порядке нужно указать личный статус плательщика;

- И заполнить прочие поля формы.

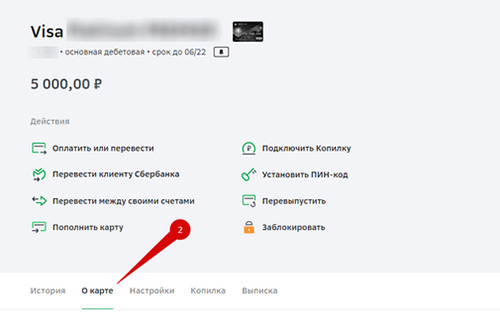

Чтобы получить банковские реквизиты, откройте личный кабинет банка. И найдите информацию о карте. Здесь будут нужные данные.

Распоряжение средствами переплаты

Можно попытаться вернуть средства удалённо через свой личный кабинет на сайте ФНС.

- Откройте в браузере сайт налоговой и войдите со своими данными;

- Перейдите в раздел «Жизненный ситуации»;

- Далее следует выбрать пункт «Распорядиться переплатой»;

- В блоке с суммой платежа задолженности по налогу будет также сумма переплаты. А также кнопка «Распорядиться». Нажмите на неё;

- Проверьте правильность суммы переплаты. В нижней части формы на следующей странице она будет указана в полном размере. Здесь будет кнопка «Подтвердить», которая вернёт их на баланс;

- Также стоит заполнить поля формы: данные банка, наименование, форма счёта;

- В завершении необходимо указать пароль от ЭЦП и продолжить для отправки отчёта в налоговую службу.

Когда переплата будет подтверждена, плательщик сможет использовать её на своё усмотрение. Их можно перевести на свой баланс для оплаты налоговой задолженности в будущем.

Видеоинструкция

Как распорядиться в личном кабинете переплатой по задолженности налогоплательщика – смотрите в видео.

Источник