- Виды факторинга: с регрессом и без регресса

- Факторинг с регрессом и без регресса

- Безрегрессный факторинг

- Регрессный факторинг

- Факторинг с регрессом и без регресса – в чем разница, особенности

- Что такое регресс в факторинге

- Особенности регрессного факторинга

- Особенности факторинга без регресса

- Кому подойдет факторинг с регрессом и без

- Отличия регрессного и безрегрессного факторинга (сравнительная таблица)

- Пример влияния регресса на факторинг

- Заключение

Виды факторинга: с регрессом и без регресса

По договору факторинга ответственность за возврат денежных средств может нести только заказчик, а могут – обе стороны контракта (и поставщик, и заказчик). Условие, при котором ответственность за исполнение заказчиком уступленных денежных обязательств ложится солидарно на обе стороны контракта, называется условием регресса.

Прямых аналогов системе регрессных платежей в других видах финансирования нет, поэтому может возникать непонимание – что это такое, как работает и в каких случаях применяется.

Что такое регресс в факторинге

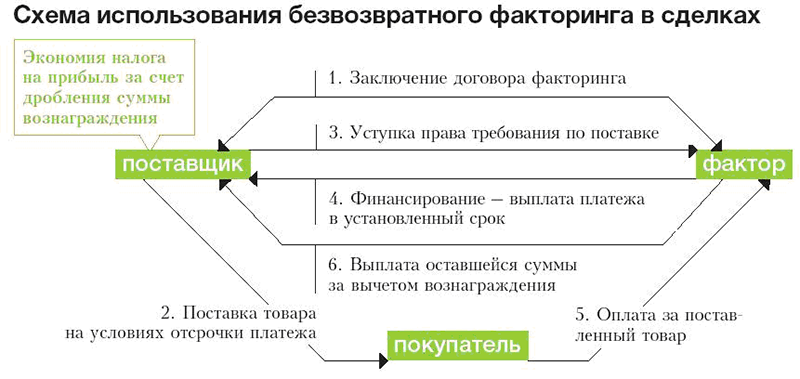

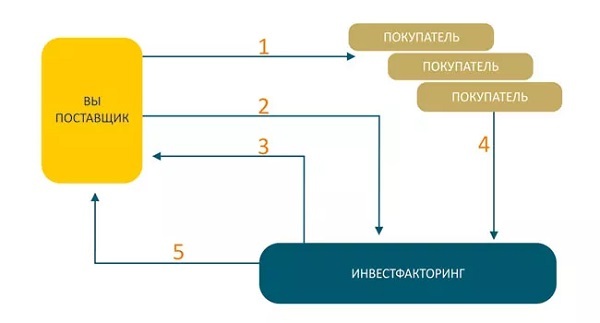

Факторинговое финансирование всегда предполагает трехстороннюю схему взаиморасчетов – фактор перечисляет средства исполнителю контракта (поставщику, подрядчику), а возвращает выплаченную сумму заказчик (покупатель). При этом клиентом и плательщиком факторинговой комиссии может быть как исполнитель, так и заказчик.

Если заказчик по каким-то причинам не произвел платеж в установленный срок, то факторинговая компания не получила назад выплаченные средства. В таких ситуациях становится важным, указана ли в договоре факторинга возможность регресса.

Если регресс не предусмотрен, то факторинговая компания взимает просроченную задолженность только с заказчика. При наличии регресса в условиях факторингового договора финансирующая организация вправе требовать возврат как от должника (заказчика), так и от исполнителя контракта (поставщика или подрядчика) – компании, которая фактически получила средства.

Особенности факторинга без права регресса

На платформе GetFinance факторинг без регресса возможен только при финансировании поставщика или подрядчика по существующим денежным требованиям (классическая факторинговая сделка, где исполнитель контракта уступает дебиторскую задолженность по исполненному контракту или его этапу и получает финансирование). В факторинге будущих денежных требований и в факторинге для заказчиков (факторинг качества, факторинг аванса) условие регресса является обязательным.

Факторинг без регресса – это фактически продажа денежных обязательств заказчика по исполненному контракту. Текущий кредитор (поставщик или подрядчик) уступает эти обязательства новому (факторинговой компании), взамен получает финансирование, выплачивает факторинговую комиссию, и с этого момента его участие в сделке завершается. Дальнейшие взаиморасчеты происходят между заказчиком и факторинговой компанией.

Если со стороны поставщика или подрядчика условия контракта исполнены в полном объеме, а уступленные требования действительны (к примеру, они не были оплачены раньше, отсутствует двойная уступка – то есть нет мошенничества со стороны клиента), то получатель финансирования не несет никакой ответственности за добросовестное исполнение заказчиком денежных обязательств.

Эта схема очень удобна для поставщика, однако есть и минусы, связанные с тем, что при факторинге без права регресса факторинговая компания принимает на себя все риски невыплаты со стороны заказчика, управляет просроченной дебиторской задолженностью, самостоятельно осуществляет действия, связанные с ее взысканием:

· Не по всем сделкам факторинговые компании готовы предоставить финансирование без регресса.

· Факторинговая комиссия при финансировании без регресса всегда выше.

· Заявка на факторинг без регресса может рассматриваться дольше.

Особенности факторинга с правом регресса

При наличии в факторинговой сделке условия регресса может сложиться такая ситуация:

· заказчик в установленный срок не вернул факторинговой компании сумму финансирования, которая была перечислена поставщику (подрядчику);

· возникла просроченная задолженность перед факторинговой компанией;

· ответственность за неисполнение денежного требования в срок ложится не только на заказчика, но и на поставщика, вне зависимости от причин;

· после погашения задолженности перед факторинговой компанией поставщик будет самостоятельно взыскивать оплату с заказчика.

Однако не стоит считать наличие регресса при факторинге существенным минусом и отказываться от заключения договора:

· Процентная ставка по факторингу с регрессом всегда ниже, чем по факторингу без регресса. Дело в том, что при факторинге без регресса поставщик за возврат средств не отвечает, все вопросы с заказчиком по оплате контракта решает факторинговая компания. Ее риски увеличиваются, а значит, растет и процентная ставка.

· Рассмотрение сделок с регрессом происходит проще и быстрее, так как к контракту и его сторонам предъявляется меньше требований.

· При рассмотрении заявки могут быть доступны индивидуальные условия – например, если ранее контракты участников сделки успешно финансировались, то по следующим заявкам процентная ставка может быть снижена.

· Убыток, который возникает у исполнителя контракта, если с него взыскана задолженность – это убыток не от факторинга и регресса, а от того, что заказчик не исполнил обязательства по исходному контракту. С применением факторинга или без, в чистом итоге поставщик (подрядчик) исполнил договор с заказчиком, но не получил оплату поставленного товара или выполненных работ.

Чтобы узнать условия факторингового финансирования для вашей компании, подайте заявку на сайте GetFinance или свяжитесь со специалистом по телефону 8 (800) 500 55 52

Источник

Факторинг с регрессом и без регресса

Факторинг, как и любой иной вид финансовой деятельности, предполагает присутствие рисков. Именно риски и обусловили классификацию факторинговых договоров. Факторинг с регрессом и без регресса: разница заключается в том, на чьи «плечи» или из чьего «кармана» будут возмещаться издержки, связанные с рисками. Факторинг регрессный, безрегрессный – это наиболее распространенные виды факторинговых договоров.

Рассмотрим особенности каждого из разновидностей факторинга в отдельности.

Безрегрессный факторинг

Договор факторинга без регресса– это выгодный вариант для компании-поставщика, то есть для клиента. Его схема предполагает, что риск, связанный с невыплатой задолженности дебитором и убытки с этим связанные оплачивает факторинговая компания, то есть финансовый агент.

На практике, такого рода соглашения предусматривают, что фактор выкупает дебиторскую задолженность, а значит, право требования принадлежит ему. Соответственно, по закону, компания-поставщик потребовать ее со своего контрагента или партнера не вправе, чем и обусловлен факт оплаты рисков финансовым агентом. Таким образом, на первый взгляд кажется, что поставщику такой договор экономически выгоден. Но, учитывая, что факторинговая компания – это такой, же экономический субъект, функционирующий с целью получения прибыли, следует предположить, что договор факторинга без регресса не так уж безобиден и прост. На практике, фактор, заключающий безрегрессные договора, тщательно подходит к выбору клиента, а также страхует себя на случай невозврата средств. Наиболее привычным вариантом страхования является повышенный процент и минимальная сумма первоначальной выплаты клиенту.

Для наглядности, можно привести пример таких условий:

- первый транш в пользу клиента составляет от 60 до 65% от суммы договора поставки;

- повышенная комиссии за перевод средств.

При этом, оставшаяся часть суммы перечисляется только после того, как дебитор полностью погасил задолженность. Отдельно могут быть оговорены условия того, что комиссионное вознаграждение может быть снижено и пересчитано, если дебитор оплатил долг раньше срока.

Регрессный факторинг

Данный вид факторинговых услуг предполагает, что ответственность в ситуации, если дебитор задолженность не погасит, возлагается на компанию-поставщика. По сути, такой договор предполагает кредитование в счет дебиторской задолженности. В рамках такого договора предусматривается процент за пользование средствами.

Источник

Факторинг с регрессом и без регресса – в чем разница, особенности

Факторинг с регрессом или без регресса – какой вид финансирования выбрать и в чем разница? В предыдущей статье мы разобрали понятие факторинга, схему его работы и основные виды. Теперь поговорим более подробно о различиях между факторингом с регрессом и без регресса.

Факторинг – это удобный инструмент, который используют многие компании для пополнения оборотных средств. Но как быть, если дебитор отказывается платить или становится банкротом? Кто в этом случае несет риск возмещения издержек? Именно в ответе на эти вопросы и заключается разница между двумя видами факторинговых договоров. Подробности – в этой статье.

Что такое регресс в факторинге

Как мы знаем, заключая договор факторинга, продавец переуступает право требования дебиторской задолженности фактору. Далее специалисты факторинговой компании работают с задолженностью, выполняя следующие функции:

- напоминание дебитору о сроке погашения долга;

- отслеживание просроченной дебиторской задолженности;

- взыскание долга самостоятельно или с помощью специализированных организаций и др.

В ряде случае, например, если дебитор становится банкротом, взыскание долга становится невозможным. К сожалению, такое иногда происходит, несмотря на то, что фактор проверяет финансовую деятельность как поставщика, так и покупателя. Если покупатель не может оплатить задолженность, фактор взыскивает сумму выданного ранее финансирования с поставщика.

Итак, регресс (от англ. regress – возвращение) в факторинге – это возможность обратного требования о возврате ранее выданной суммы. Таким образом, в регрессном факторинге продавец несет риск невозврата долга за отгруженные товары.

Особенности регрессного факторинга

Итак, основной особенностью регрессивного факторинга является то, что риск невозврата долга не переходит к фактору, а остается на поставщике товара. Чем еще характеризуется этот вид финансирования:

- более низкий размер комиссии по сравнению с безрегрессовым видом;

- объем финансирования при факторинге с правом регресса может достигать 90% от суммы поставки;

- управление дебиторской задолженностью осуществляется фактором, который ведет учет долга, информирует о наличии просроченных сумм, а также оказывает другие информационные услуги, в частности – мониторинг деятельности покупателя;

- риски продавца подлежат страхованию. В качестве страховщика может выступать дочерняя компания банка-фактора или сторонняя страховая организация.

Иногда возникает ситуация, когда за финансированием обращается не поставщик товара, а покупатель. Такой вид факторинга называется реверсивным. При этом все условия факторинговой сделки сохраняются.

Реверсивный, или закупочный факторинг, используется в случаях, когда в сделке больше заинтересован покупатель. К примеру, поставщик предоставляет выгодные цены, но не соглашается на отсрочку. Или покупатель работает с большим количеством поставщиков и нуждается в управлении кредиторской задолженностью, грамотном распределении платежей в целях минимизации расходов.

Простыми словами, реверсивный факторинг с регрессом или без регресса предполагает те же условия, что и прямой факторинговый договор.

Особенности факторинга без регресса

Заключая договор факторинга без регресса, поставщик фактически «продает» свою дебиторскую задолженность фактору и не имеет права требовать оплаты долга от покупателя. Фактор, в свою очередь, в случае возникновения проблем с возвратом долга, не сможет предъявить требования к поставщику. Таким образом, при безрегрессном факторинге риск неуплаты долга полностью переходит к фактору.

Кроме того, данный финансовый инструмент имеет отличительные особенности:

- объем финансирования в пределах 60-70%;

- повышенная ставка комиссионного вознаграждения;

- остаток задолженности дебитора (30-40%) перечисляется продавцу после полного погашения стоимости поставки;

- углубленный мониторинг финансового состояния дебитора.

Кому подойдет факторинг с регрессом и без

Факторинг с правом регресса и без права регресса используют торговые компании, работающие с отсрочкой платежа. Однако следует выделить, в каких случаях будет предпочтительнее выбрать тот или иной вид финансирования.

Факторинг с регрессом – это удобный инструмент, если:

- Вы уверены в контрагенте. Например, у вас есть финансовая служба, которая сможет запросить у потенциального покупателя финансовую отчетность, самостоятельно провести анализ платежеспособности, оценить риски и т.д.

- Компания испытывает существенный недостаток оборотных средств.

- Вы планируете сотрудничать с покупателем на постоянной основе.

Факторинг без права регресса подходит для компаний, которые:

- Не могут самостоятельно проверить платежеспособность контрагента и контролировать дебиторскую задолженность.

- Поставляют товары в другие регионы.

- Планируют краткосрочное сотрудничество или разовые сделки.

Отличия регрессного и безрегрессного факторинга (сравнительная таблица)

Сформулируем отличия регрессного и безрегрессного факторинга в таблице.

| Критерий | Факторинг с регрессом | Факторинг без регресса |

|---|---|---|

| Объем финансирования | 80-90% | 60-70% |

| Выбор контрагента | Все клиенты | Требуется одобрение фактора |

| Кто несет риск неуплаты долга | Поставщик | Фактор |

| Преимущества | Минимальный объем документов, быстрое рассмотрение заявки, низкий размер комиссии | Отсутствие рисков для поставщика, углубленный мониторинг контрагента |

| Недостатки | В случае неоплаты поставки риск несет продавец | Ограничения при выборе контрагента, повышенная комиссия |

Пример влияния регресса на факторинг

Рассмотрим пример открытого факторинга с регрессом и рассчитаем убытки поставщика при неуплате долга клиентом.

ООО «ГрандТрейд» занимается оптовыми поставками продуктов питания. 1 марта компания заключила договор с ООО «Мир Продуктов» на поставку товаров на сумму 1 500 000 руб. (20 000 $ или 580 000 грн.) . Отгрузка была произведена в тот же день. Отсрочка по договору составляет 90 календарных дней. Таким образом, срок оплаты наступает 29 мая.

10 марта ООО «ГрандТрейд» заключает договор на факторинг с банком «ТрастИнвестБанк». Третьей стороной договора является ООО «Мир Продуктов».

12 марта банк перечисляет на счет поставщика сумму в размере 1 350 000 руб. (18 000 $ или 522 000 грн.) , что составляет 90% от стоимости поставки. Комиссия фактора за период финансирования составила 29 250 руб. (390 $ или 11 310 грн.) (ставка 10% годовых).

29 мая покупатель не перевел задолженность на счет фактора. Банком было выставлено требование о погашении долга, однако ООО «Мир Продуктов» объявил о начале процедуры банкротства.

31 мая «ТрастИнвестБанк» выставил в адрес ООО «ГрандТрейд» требование о погашении задолженности в сумме 1 350 000 руб. (18 000 $ или 522 000 грн.) , которое было удовлетворено в недельный срок.

Таким образом, убыток поставщика составил: 20000+390= 1 529 250 руб. (20 390 $ или 591 310 грн.) .

Теперь представим ситуацию, если бы данная сделка заключалась без участия фактора. Тогда сумма убытка была бы меньше на размер комиссии, и составила бы 1 500 000 руб. (20 000 $ или 580 000 грн.) . Однако за период с 12 марта по 29 мая (79 календарных дней) продавец товара пользовался средствами фактора, что позволило закупить другую партию товара и получить прибыль, а также рассчитаться за аренду склада и выплатить заработную плату работникам.

Иными словами, можно считать, что ООО «ГрандТрейд» получило от банка краткосрочный кредит на пополнение оборотных средств под 10% годовых:

18000*10%*79/365= 29 250 руб. (390 $ или 11 310 грн.) .

И, наконец, рассмотрим вариант безрегрессового факторинга. Предположим, что при отсутствии регресса объем финансирования составляет 60%, а комиссия – 52 500 руб. (700 $ или 20 300 грн.) (27% годовых). Тогда фактор покроет 60% стоимости отгруженного товара, а убыток поставщика будет существенно меньше – всего 40% от суммы поставки плюс комиссия:

20000*40%+700= 652 500 руб. (8 700 $ или 252 300 грн.) .

Однако здесь и объем кредитования сократится, и процент за пользование заемными средствами будет больше:

20000*60%= 900 000 руб. (12 000 $ или 348 000 грн.) – средства, которые продавец может использовать в течение 79 дней;

12000*27%*79/365= 52 500 руб. (700 $ или 20 300 грн.) – комиссия фактора.

Заключение

Простыми словами, основной недостаток регрессивного факторинга заключается в том, что продавец рискует потерять свои средства. Тем не менее, на практике регресс применяется достаточно редко. Специалисты факторинговых компаний работают над минимизацией рисков путем многоступенчатой проверки продавца и покупателя. Именно поэтому факторинг с регрессом менее популярен, чем безрегрессовый вид финансирования, т.к. предполагает больший объем работ и ответственности для фактора при несущественной разнице в прибыли.

Иными словами, мониторинг деятельности контрагентов проводится не только при заключении сделки, но и в течение всего периода действия договора поставки (в случае, если договор предусматривает длительное сотрудничество). Кроме того, при возникновении сомнений в платежеспособности дебитора фактор имеет право увеличить размер комиссии или сократить объем финансирования.

Источник