- Холдирование: что это такое и когда применяется?

- Что это за услуга такая?

- Техническая часть

- Особенности резервирования денег

- Какие сложности возникают при осуществлении холдирования?

- Что такое холд по банковской карте? Срок холдирования в Сбербанке

- Основные понятия

- Суть процесса

- Почему эти деньги не списываются сразу?

- Автоматическое снятие

- Подводные камни

- Не расход, а резервирование

- Сроки, на которые устанавливается период холдирования

- Временное резервирование расчетного счета или денежной суммы

- Холдирование средств

- Авторизация денег на карте

- Отмена авторизации

- Списание средств с карты

- Частичное списание

Холдирование: что это такое и когда применяется?

Пластиковые карточки, появившиеся в середине прошлого столетия, не потеряли своей актуальности, а, наоборот, прочно вошли в жизнь современного человека и набирают все большую популярность. С помощью дебетовых и кредитных карт клиенты банков могут осуществлять самые различные финансовые операции, среди которых резервирование денежных средств.

Что это за услуга такая?

Холдирование представляет собой блокировку денежных средств при проведении безналичной оплаты какого-либо товара или услуги. Некоторое время списываемая сумма остается на карте, но уже не может использоваться держателем пластика. Пользователи системы онлайн банкинга после осуществления каких-либо покупок могут видеть, что деньги со счета не всегда списываются сразу. Нередко они уходят в раздел «заблокировано». Списание осуществляется через 1-3 дня. Сумма в графе доступный остаток уменьшается.

Данная операция в финансовой терминологии носит название «холд» по банковскому пластику. Средства остаются зарезервированными, пока совершаемая сделка не будет подтверждена либо отклонена. Конкретные сроки холдирования полностью зависят от финансового учреждения. Обычно период транзакции занимает от одних и до трех суток. Бывают случаи, когда подтверждение идет целый месяц.

Процесс оплаты проходит моментально лишь для держателя карточки. Главное, иметь на счету достаточно средств. Между банком и поставщиком услуг либо продавцом, с которым расплачиваются по пластику, осуществляется целый ряд финансовых операций. Он начинается с запроса денежных средств на списание или отправку оплаты до подтверждения, перечисления и так далее.

Техническая часть

Схема выполнения холдирования включает в себя следующую цепочку действий:

- кассир оформляет проводку на списание с карточного счета определенной суммы;

- покупатель использует для оплаты пластиковую карту;

- по терминалу направляется запрос сначала в свой банк, а по интернету оповещение создается посредством формуляра оплаты;

- эквайер отправляет требование к эмитенту дебетовой или кредитной карты;

- банк, который выпустил используемую для оплаты карту, осуществляет блокировку (резервирование) запрашиваемой суммы и отправляет положительный ответ;

- эквайер закрывает сделку и выдает чек, то есть подтверждение;

- в финансовое учреждение, выдавшее пластиковую карту, направляется отчет об успешном процессе в виде клиринговых файлов;

- когда эмитент получает данный отчет, он снимает деньги со счета своего клиента, то есть они уже перестают числиться в графе «заблокировано».

Холдирование помогает избежать технических ошибок между расчетными терминалами и продавцами. Все перечисленные операции позволяют разблокировать деньги и вернуть к активной сумме, если они были заблокированы по вине кассира либо в результате технического сбоя.

Особенности резервирования денег

Процедура холдирования отличается некоторыми нюансами. Она нередко задействована при осуществлении покупок в интернет-магазинах. Предварительная авторизация позволяет виртуальному продавцу убедиться в состоятельности потенциального клиента оплатить товар или услугу. В первом случае она дает время на проверку наличия запрашиваемого товара.

Когда никаких накладок не возникает, торговый представитель подтверждает операцию на списание денежных средств. Здесь есть один важный момент. Если покупка осуществляется в иностранной валюте, то есть проводка требует конвертации рублей в евро либо доллары, перерасчет осуществляется не на момент холдирования суммы, а на фактическую дату списания. В результате со счета может списаться как меньшая, так и большая сумма.

Если по причине технической ошибки или сбоя происходит блокировка денежных средств, то есть фактически они просто блокируются, а сама сделка не фиксируется в торговой точке, держатель карты не сможет вновь использовать эти средства для покупки. Они будут в резерве, пока не истечет срок ожидания подтверждения. Оно не придет, поскольку в виртуальном магазине покупка не была дооформлена, а деньги на время повисли в блоке.

Не стоит переживать о том, что уведомлений пришло два. Если на сайте продавца сделка не была зафиксирована как оплаченная или приобретенная, значит, первая заблокированная сумма, то есть излишек будет возвращен в конце холдирования. Никаких лишних трат не будет.

Какие сложности возникают при осуществлении холдирования?

Замораживание денежных средств — это одновременно и простая, и сложная операция. Она не всегда проходит без ошибок. Могут возникать проблемы со сменой курса валюты, двойным списанием и так далее. Нередко сложности возникают при смене карточного счета с заблокированными средствами. Нельзя с точностью сказать, откуда произойдет списание. Лучше ничего не предпринимать и дождаться окончания периода «Холд», а затем уже производить смену карты.

Проблемы возникают из-за позднего получения клиринговой информации. Блокировка фактически уже прошла, а во время доставки платежа повторно снимается еще одна сумма с баланса. На кредитных картах, если лимит окажется недостаточным, образуется непроизвольный овердрафт, предоставляющийся на платной основе. В качестве примера можно взять оплату аренды автомобиля или номера в гостинице. Резервироваться в подобной ситуации может не полная стоимость услуги, а предоплата, предполагающая погашение полной суммы в конце. Владельцу карты в таком случае придется ждать, когда вернется предоплата, поскольку второй раз были списаны средства полной стоимости без вычета первого взноса.

Чтобы не возникло серьезных финансовых проблем, холд лучше всего проводить кредитными, а не дебетовыми картами. Независимо от используемого типа пластика следует четко понимать, как происходит холдирование, почему какая-то сумма средств оказывается в блоке, возвращается к сумме активных или окончательно списывается с карточки.

Источник

Что такое холд по банковской карте? Срок холдирования в Сбербанке

В статье рассмотрим, что такое холд. Если человек привык контролировать операции со своим банковским счетом (это удобнее осуществлять в интернет-банке), то, наверняка, он обращал свое внимание на то, что после произведения оплаты по карте соответствующая денежная сумма со счета не списывается, а замораживается (резервируется) банком в течение одно или нескольких дней.

Причем размер доступного баланса по банковской карте ровно на замороженную сумму уменьшается. Ту сумму, которая временно заблокирована на счету клиента, в банковской терминологии называют «холдом по карте», а операция ее резервирования именуется холдированием.

Основные понятия

Английский глагол to hold в переводе означает «держать», «удерживать». Это резервирование определенной суммы денежных средств на карточном счете клиента до подтверждения финансовой операции либо отсутствия подтверждения в сроки, установленные банком.

На профессиональном языке подобную операцию именуют холдированием, а среди владельцев пластиковых карт распространены такие синонимы данного термина, как: замораживание, блокирование, hold-перевод, резервация и т.д. Наиболее правильным будет, если каждый из подобных синонимов будет употребляться вместе с ключевым словом: временное. Назвать такой процесс можно по-разному, однако суть при этом не изменяется.

Суть процесса

Большинство владельцев банковских карт считают (либо вовсе об этом не задумываются), что после того, как они расплатились в магазине средствами с карты через пос-терминал, деньги сразу же списались с их расчетного счета. В реальности же, факт оплаты – это то начало множества операций, которые в сочетании имеют название «транзакция» по банковской карте. В этом процессе участвуют банк-эквайер, обслуживающий торговую точку (которому принадлежит пос-терминал), банк-эмитент, выпустивший карту, и промежуточное звено – платежная система, которая соединяет вышеуказанные банки в единую «цепочку».

Именно благодаря ей человек может расплатиться при помощи своей карты в любой точке мира, где есть соответствующее оборудование. Наиболее известные платежные системы: MasterCard и Visa. Итоговым результатом всех этих операций является получение разрешения на оплату по карте от банка-эмитента. Как только оно получено, происходит оплата и сумма операции в этот же момент резервируется (холдируется) на карте. Зарезервированная сумма — это деньги в холде.

Почему эти деньги не списываются сразу?

Все дело здесь заключается в алгоритме взаимодействия всех банковских организаций, которые являются участниками транзакции с платежной системой. Как правило, сведения по всем карточным платежам в ТСП в конце рабочего дня пересылают в банк-эквайер, и на основании полученных данных формируются клиринговые файлы (информация на списание, которые выступают финансовым подтверждением проведенных операций), и далее эти файлы поступают в банк-эмитент посредством платежной системы. Только после этого это финансовое учреждение списывает деньги с расчетных счетов, т.е. холд по банковской карте прекращается.

Автоматическое снятие

Если финансовое подтверждение в банк-эмитент по конкретной операции не поступило, то через некоторые время, установленное банком, холд снимается автоматически – финансовые средства размораживаются и снова становятся доступны владельцу банковской карточки.

Итак, уже было сказано, что в большинстве случаев владелец карты после совершения той или иной покупки считает оплату приобретенных товаров или услуг состоявшимся событием, однако на практике случаются и неприятные ситуации, при которых банковскому клиенту приходится разбираться с тем, что такое холд, более углубленно.

Подводные камни

В соответствии с основными правилами, установленными платежными системами, банк обязан проводить списание по реквизитам, указанным в полученных клиринговых файлах. В случае, если они с реквизитами авторизации не совпадают, происходит списание с карточки за счет холда. Таким образом, получается, что платеж списан и денежные средства остались заблокированными. А банковский клиент при запросе на балансе видит минус обоих денежных сумм. Проблема разрешается только со временем, когда заблокированная финансовая сумма не находит подтверждения и размораживается.

Подобная ситуация может возникать при запоздалом получении банком-эмитентом файлов по клирингу. Холдирование при этом уже снято, но при получении реквизитов на процедуру списания, банк производит расходную транзакцию. При недостаточной сумме денежных средств на счете, баланс карты уйдет в минус, то есть случится так называемый неразрешенный овердрафт. Чтобы не допустить подобного незапланированного «ухода баланса в минус», полностью обнулять банковский счет на карте не следует: на нем всегда должна храниться некоторая свободная сумма денег.

Не расход, а резервирование

Холдирование не считается расходованием денег — это всего лишь временное их резервирование. Поэтому, когда срок холда заканчивается, деньги «размораживаются» и баланс снова увеличивается на резервированную сумму.

Помимо этого, может произойти и другая неприятная ситуация при покупке, когда блокируется одна денежная сумма, а подтверждающие файлы поступают на другую, меньшую либо большую, тогда с расчетного счета будет списано именно данное количество средств. Такое часто происходит вследствие особенностей конвертации, когда платежи осуществляются в другой валюте, нежели та, которая показана на счету банковской карты (покупка в иностранном интернет-магазине или непосредственно за рубежом). Это обусловлено тем, что обменный курс может меняться с момента начала холда до полного списания финансовых средств.

Сроки, на которые устанавливается период холдирования

По сути, период холдирования напрямую зависит от промежутка времени, которое требуется для осуществления вышеописанных «бухгалтерских проводок», а его максимальная продолжительность составляет, как правило, 30 дней с учетом норм действующего законодательства и правилам МПС. Таким образом, любое резервирование суммы временное. Банковские организации устанавливают сроки холдирования не больше 30 дней, чаще всего — от 7 до 15.

Если говорить конкретно о сроке холдирования в «Сбербанке», то он составляет максимум 30 дней.

Временное резервирование расчетного счета или денежной суммы

Данная операция и является ответом на вопрос, что такое холд. В то же время она становится довольно популярной услугой, которую предлагает все большее количество банков. Это очень удобный инструмент, который позволяет ускорить получение номера р/с без посещения банковской организации и передачи документации. В России услуга функционирует относительно недавно, а в мире уже давно пользуется большим спросом.

Полученный номер после бронирования банковского счета может указываться в тексте соглашения с партнерами и в прочих документах.

Временное резервирование суммы может принимать форму заявки, которая подается в онлайн-режиме. Целью этой операции является заблаговременное получение реквизитов расчетного счета в финансовой организации.

После оформления банк выделяет время, на протяжении которого клиент должен прийти для передачи требуемого пакета документов и получения расчетного счета.

В представленной статье рассмотрено, что такое холд.

Источник

Холдирование средств

Холдирование (авторизация, преавторизация, предавторизация, заморозка) — возможность заблокировать средства на карте клиента без фактического списания до тех пор, пока средства не будут списаны, не будет произведена отмена или не выйдет срок авторизации средств.

PayKeeper поддерживает работу либо в обычном режиме, когда списание проходит сразу же, либо в двухэтапном режиме (авторизация+списание).

Авторизация денег на карте

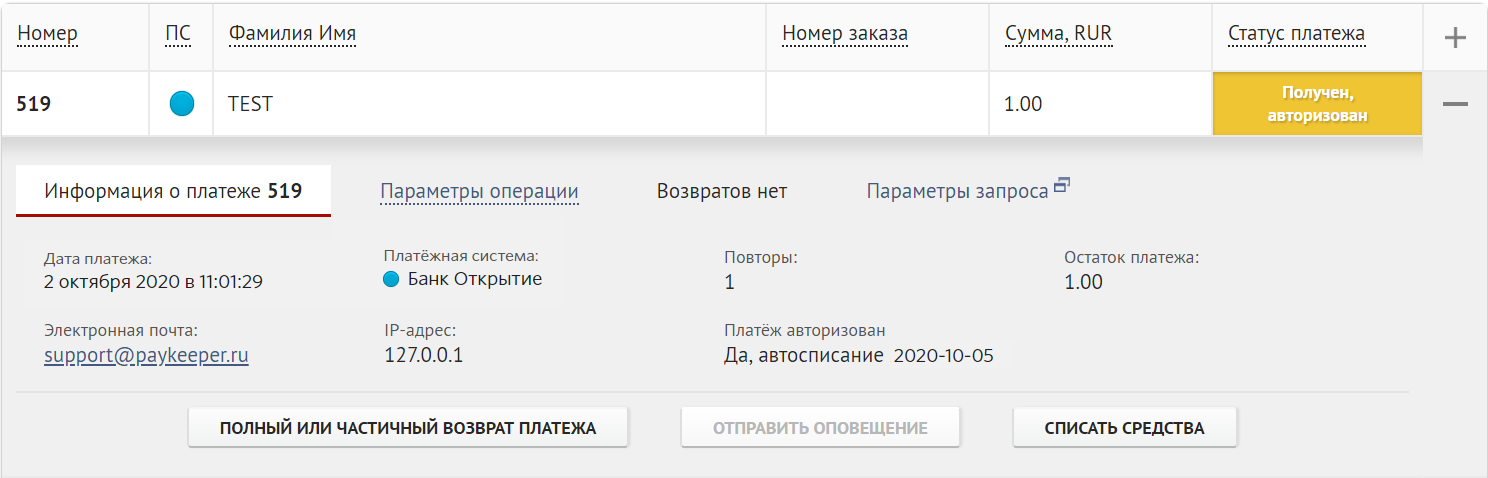

При работе в двухэтапном режиме, после совершения оплаты клиентом, статус платежа в PayKeeper изменится на «Получен/Совершён, авторизован»:

Авторизованный платёж в таблице платежей

Это означает, что средства на карте клиента заморожены (холдированы), в банк-эмитент (банк плательщика) был отправлен запрос на авторизацию средств.

Если до истечения срока авторизации, который задан в PayKeeper, не было выполнено списание средств или частичный возврат (через личный кабинет или API), то списание произойдёт автоматически. Точная дата списания указана в параметрах платежа, параметр «Платёж авторизован». Максимальный срок авторизации — 9 дней.

Отмена авторизации

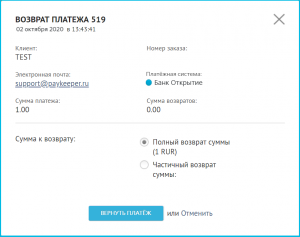

Диалог возврата платежа позволяет отменить авторизацию или произвести частичное списание

В течение срока авторизации (холдирования) возможно выполнить её отмену. При отмене авторизации комиссия по операции банком-эквайером не взимается.

Для отмены авторизации через личный кабинет PayKeeper:

- Нажмите на кнопку «Полный или частичный возврат платежа»

- В разделе «Сумма к возврату» выберите «Полный возврат суммы»

- Нажмите на кнопку «Вернуть платёж» и подтвердите выполнение возврата

Для отмены авторизации через JSON API личного кабинета PayKeeeper, используйте метод 2.8. Запрос на возврат платежа /change/payment/reverse/.

Списание средств с карты

Списание можно проводить в любое время после выполнения авторизации двумя способами:

- Через личный кабинет PayKeeper: нажав на кнопку «Списать средства» в информации о платеже на вкладке «Платежи»

- Через API личного кабинета PayKeeper: метод 2.12. Списание средств по ранее проведённой авторизации /change/payment/capture/

Если списание не было выполнено по запросу через личный кабинет или API, то в последний день авторизации, в 19:00 (значение по умолчанию, его можно изменить), запрос на списание средств будет отправлен автоматически.

В момент списания PayKeeper отправит запрос в кассу на печать чека.

Частичное списание

Выполнение частичного списания в PayKeeper производится посредством частичного возврата авторизованного платежа.

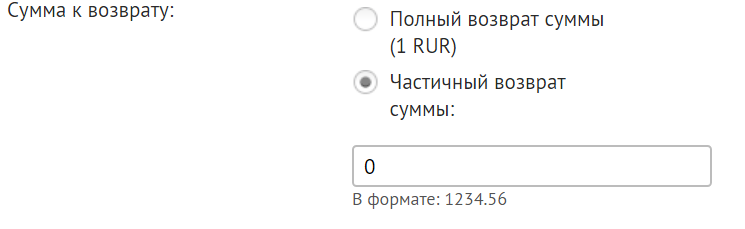

Для выполнения частичного списания с помощью личного кабинета PayKeeper:

Указание суммы частичного возврата

- На вкладке «Платежи» найдите платёж, который нужно вернуть и разверните его. Платёж должен быть в статусе «Получен, авторизован»

- Нажмите на кнопку «Полный или частичный возврат платежа»

- В открывшемся окне, в разделе «Сумма к возврату» выберите «Частичный возврат суммы»

- Укажите ту часть суммы, которую нужно вернуть. Сумму к возврату необходимо указывать в формате «1234.56» — используя только цифры, символ точки, без использования пробела

- Нажмите на кнопку «Вернуть платёж» и подтвердите выполнение возврата

Оставшаяся часть платежа будет списана с карты клиента в момент возврата. Если к личному кабинету подключена онлайн-касса, то в этот момент будет сформирован чек на оставшуюся часть суммы.

Источник