- Счет 68. Расчеты по налогам и сборам

- Специфика использования счета 68 в бухгалтерском учете

- Субсчета и аналитика

- Проводки

- Что такое дебет и кредит простыми словами

- Дебет и кредит — что это

- Что такое дебетовое и кредитовое сальдо

- Кредитовый и дебетовый оборот

- Что такое дебетовое сальдо

- Что дальше?

- Оборотная ведомость по счету 68

- Счет 68 бухгалтерского учета «Расчеты по налогам и сборам»

- Счет 68 активный или пассивный

- Что показывает дебет счета 68

- Что показывает кредит счета 68

- Аналитика по счету 68: субсчета

Счет 68. Расчеты по налогам и сборам

Больше материалов по теме «Бухгалтерские счета» вы можете получить в системе КонсультантПлюс .

Счет 68 «Расчеты по налогам и сборам» используется в бухгалтерском учёте с целью систематизации данных о налоговых тратах. Счет учитывает расходы организации по обозначенной статье как на внутреннем, так и на внешнем уровне.

Специфика использования счета 68 в бухгалтерском учете

Счет 68 взаимодействует главным образом со счетами 99 «Прибыли и убытки» и 70 «Расчеты с персоналом по оплате труда». В первом случае налоговый вычет осуществляется на основании принятых организацией налоговых деклараций. Во втором — опираясь на утвержденную сумму подоходного налога с каждого работника.

Кроме того, счет 68 может учитывать такие виды налогов и сборов, как:

Учет ведется по каждой из налоговых деклараций. Результатом этой работы становится отражение текущих и просроченных платежей, штрафов, отложенных и рассроченных выплат.

Счет 68 может обладать как дебетовым, так и кредитовым сальдо. Это зависит от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке в случае невыплаты. При наличии переплаты, напротив, сальдо становится дебетовым.

При отражении налоговых операций в кредите счета 68 учитывается необходимая к уплате сумма налогов и сборов. В дебете — погашение или изменение налоговых обязательств.

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

- имущественные. Уплачиваются за владение определенными объектами. К ним относятся, например, транспорт, земля и другие материальные ценности на балансе предприятия;

- косвенные. Входящие в конечную стоимость продукта организации. Могут включать в себя налог на добавленную стоимость, таможенные сборы и пр.;

- по результатам экономической деятельности. Зависят от количества полученной организацией прибыли.

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

- 68.1 — НДФЛ за всех наемных работников организации;

- 68.2 — начисленный НДС;

- 68.3 — акцизы;

- 68.4 — налог на прибыль и расчеты с бюджетом;

- 68.6 — земельный налог;

- 68.7 — транспортный налог;

- 68.8 — налог на имущество организации;

- 68.9 — налог на рекламу;

- 68.10 — прочие налоги и сборы;

- 68.11 — налог на вмененный доход.

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Проводки

Ниже представлены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

- 68/51 — уплата налога или сбора в бюджет;

- 68/19 — принятие входящего НДС;

- 99/68 — начисление налога на прибыль;

- 90/68 — НДС в стоимости продукции;

- 70/68 — начисление налога на доходы физлиц;

- 68/68 — зачет налогов и сборов (проходит по соответствующим субсчетам).

Источник

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

Дебет и кредит — что это

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

- Дебет — это приход, левая колонка счета, обозначается ДТ.

- Кредит — это расход, правая колонка счета, обозначается КТ.

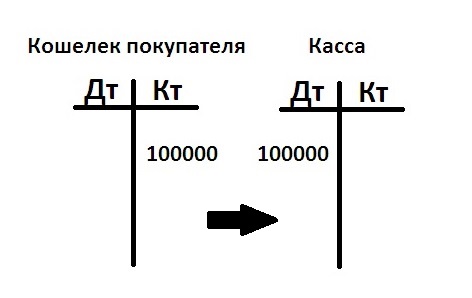

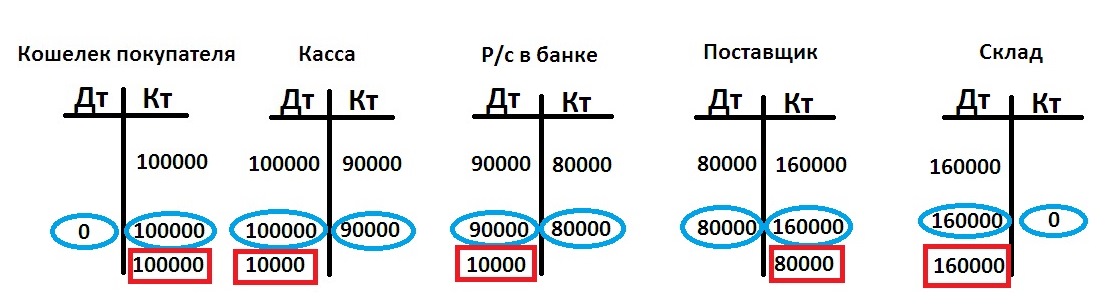

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Дебетовое сальдо — это превышение итоговой суммы по дебет счету по сравнению крЕдитом.

Кредитовое сальдо — это превышение итоговой суммы по кредиту счета в сравнении с дебетом.

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

- Шаг 1. Покупатель оплачивает вам 100 000 рублей и спокойно ждет весны, т. е. теплицы вы ему пока не отгрузили. Составим бухгалтерскую проводку: т. к. деньги ушли из кошелька покупателя в вашу кассу, то получается такая двойная проводка (названия счетов у нас условные, конечно):

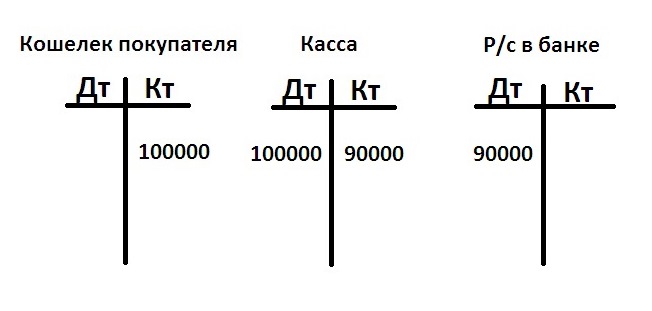

- Шаг 2. Почти всю полученную от покупателя сумму (а именно 90 000 рублей) вы решаете переложить на свой р/с в банке. Т. е. из вашей кассы эти деньги ушли (записываем в кредит), а на расчетный счет пришли (пишем в дебет). Так выглядит эта операция в двойной записи:

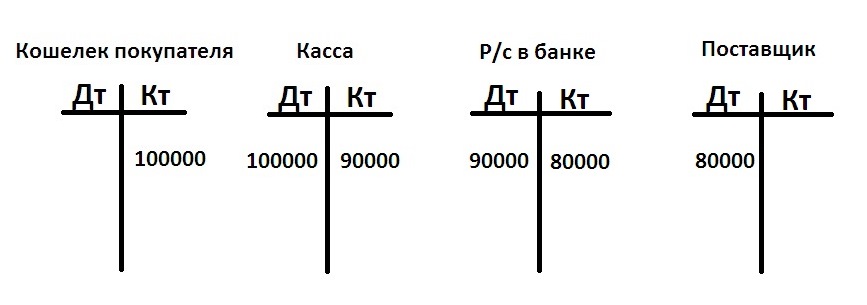

- Шаг 3. Вы находите изготовителя, который будет поставлять вам теплицы, и заключаете договор на сумму 160 000 рублей. При этом договариваетесь, что в этом месяце перечислите только половину суммы (т. е. 80 000 рублей), а остальное выплатите потом. Вы перечисляете поставщику 80 000 рублей с расчетного счета. В учете это отразится так:

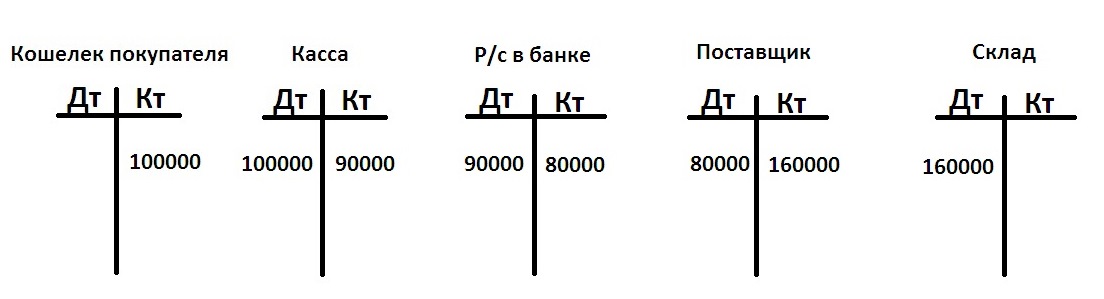

- Шаг 4. Вам пришли теплицы от поставщика на сумму 160 000 рублей. Значит, в кредите счета «Поставщик» пишем 160 000, в дебете счета «Склад» сумма будет такая же:

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

Дебетовый оборот — совокупность операций прихода денежных средств, а кредитовый оборот — отражает совокупность операций расхода денежных средств.

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

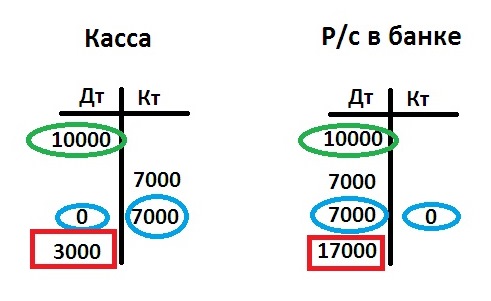

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Источник

Оборотная ведомость по счету 68

Счет 68 «Расчеты по налогам и сборам» активно-пассивный. Это означает, что сальдо по этому счету может быть, как по дебету, так и по кредиту. Дебетовое сальдо показывает задолженность по налогам перед нашей организацией, кредитовое — нашу задолженность по налогам.

Первый вариант может возникнуть, если мы, например, переплатили налоги.

Оборот по дебету — это уменьшение задолженности нашей организации по налогам (при их уплате).

Оборот по кредиту — это увеличение задолженности нашей организации по налогам (при начислении налогов).

У счета 68 есть субсчета для отдельных налогов. В программе 1С Бухгалтерия 8 это следующие субсчета:

Субсчет 01 для учета НДФЛ

Субсчет 02 для учета НДС

Субсчет 03 для учета акцизов

Субсчет 04 для учета налога на прибыль и т.д.

При начислении налогов по дебету в корреспонденции со счетом 68 могут быть различные счета, в зависимости от вида налога

Дт 70 Кт 68.01 — начислен НДФЛ (удержан из зарплаты)

Дт 90,91 Кт 68.02 — начислен НДС при реализации

Дт 99 Кт 68.04 — начислен налог на прибыль

Дт 68 Кт 51 — уплата налогов

Наша организация начислила НДФЛ за январь в сумме 20 000 руб. В начале февраля НДФЛ был полностью уплачен, а в конце февраля начислен НДФЛ за февраль в сумме 21 000 руб.

Дт 70 Кт 68.01 — 20 000 руб.

Дт 68.01 Кт 51 — 20 000 руб.

Дт 70 Кт 68.01 — 21 000 руб.

Таким образом на счете 68.01 кредитовое сальдо составляет 21 000 руб. и это задолженность нашей организации по НДФЛ.

Наша организация начислила НДФЛ за январь в сумме 20 000 руб. В начале февраля НДФЛ был уплачен, но по ошибке было уплачено 50 000 руб. В конце февраля начислен НДФЛ за февраль в сумме 21 000 руб.

Дт 70 Кт 68.01 — 20 000 руб.

Дт 68.01 Кт 51 — 50 000 руб.

Дт 70 Кт 68.01 — 21 000 руб.

Таким образом на счете 68.01 дебетовое сальдо составляет 9 000 руб. и это задолженность по налогам перед нашей организацией.

Эту переплату мы можем вернуть либо просто оставить ее и за февраль заплатить меньшую сумму 12 000 руб. (21 000 — 9 000). Какое сальдо останется на счете 68 после уплаты взносов за февраль в сумме 12 000 руб.?

Источник

Счет 68 бухгалтерского учета «Расчеты по налогам и сборам»

Счет 68 активный или пассивный

Бухгалтерский счет 68 используется с целью обобщения данных по расчетам предприятия/ИП перед госбюджетом по налогам и обязательным сборам. Начисленные и подлежащие уплате суммы налогов отражаются по кредиту счета, а суммы перечислений в бюджет — по дебету.

Исходя из этого, возникает вопрос: счет 68 активный или пассивный? Поскольку у него может быть как кредитовое, так и дебетовое сальдо на конец отчетного периода, то счет является активно-пассивным. Разберемся далее подробно, что показывают обороты по дебету и кредиту счета и какой можно сделать вывод об итоговом сальдо, которое формируется на конец/начало отчетного периода.

Хозоперации по счету 68 отражаются в разрезе возникающих обязательств по уплате налогов. Учет обязательных страхвзносов, которые платятся в пользу госбюджета и контролируются налоговой, производится на счете 69.

Что показывает дебет счета 68

По дебету отражается информация по перечислению налогов в бюджет или уменьшению налоговых обязательств иным способом, например, путем принятия к вычету НДС. Так, по дебету накапливаются суммы НДС, списанные со счета 19. Дебет счета 68 показывает (а точнее, итоговое сальдо), что имеется переплата по налогам.

Остановимся на типовых проводках по дебету счета 68 в соответствии с планом счетов, утвержденным приказом Минфина от 31.10.2000 № 94н:

- Дт 68 Кт 50 (51, 52, 55) — погашение налогов денежными средствами;

- Дт 68 Кт 19 — принятие НДС к вычету;

- Дт 68 Кт 66 (67) — погашена налоговая задолженность за счет краткосрочных (долгосрочных) займов, например, произведен бюджетный платеж за счет овердрафта.

Что показывает кредит счета 68

Сальдо по кредиту счета 68 показывает, что у налогоплательщика возникла задолженность по уплате налогов. Кредитовое сальдо отражается в пассиве баланса в строке 1520 (п. 20 ПБУ 4/99).

По кредиту счета 68 проводится начисление всех обязательных налогов и сборов, которые уплачивает данный налогоплательщик. Так, в корреспонденции со счетом 99 кредитуются суммы налога на прибыль, со счетом 70 — подоходного налога и т. д.

Проводки по кредиту счета 68 выглядят так:

- Дт 08 Кт 68 — начисление налога на землю, которая приобретена для строительства;

- Дт 15 Кт 68 — отражены расходы по уплате налогов при заготовке материалов;

- Дт 20 (23, 26, 29, 41, 44) Кт 68 — произведено начисление налогов и сборов;

- Дт 51 (55) Кт 68 — возврат переплаты/возмещения налогов на счет налогоплательщика;

- Дт 70 (75) Кт 68 — удержан подоходный налог заработка сотрудников (дивидендов учредителей);

- Дт 90 Кт 68 — начисление НДС, акциза при продаже товарно-материальных ценностей;

- Дт 91 (98) Кт 68 — начисление налогов по видам деятельности, не являющимся основными;

- Дт 99 Кт 68 — начисление налога на прибыль.

Аналитика по счету 68: субсчета

Для контроля недоимок и переплат по каждому из налогов ведется аналитический учет по счету в разрезе каждого из обязательств по налогам.

Рекомендовано открывать для счета 68 субсчета:

- 01 — расчеты по НДФЛ;

- 02 — НДС;

- 03 — акцизы;

- 2 — налог на прибыль;

- 06 — налог на землю;

- 07 — транспортный налог;

- 08 — налог на имущество;

- 09 — налог на рекламу;

- 10 — другие бюджетные обязательные платежи;

- 11 — расчеты по ЕНВД;

- 12 — налог при упрощенной системе налогообложения;

- 21 — налог с доходов ИП;

- 22 — НДС к возмещению по экспортным операциям;

- 32 — отображаемый налоговым агентом НДС;

- 42 — НДС по импортным операциям при перемещении товаров из Таможенного союза.

Предложенный список может быть изменен, сокращен или дополнен в зависимости от обстоятельств и пожеланий налогоплательщика. Как правило, российские налогоплательщики открывают лишь 2–3 субсчета. Чтобы не возникало путаницы и для убедительной аргументации при налоговой проверке, налогоплательщику следует зафиксировать номера субсчетов к счету 68 в своей учетной политике.

Для своевременного учета уплаты налогов и обязательных сборов используется счет 68. Для каждого налога, уплачиваемого налогоплательщиком, к счету 68 открывается субсчет. По дебету счета 68 отражаются хозоперации по уплате налогов либо их уменьшению иным способом. Кредитовое сальдо по счету на конец отчетного периода указывает на наличие задолженности по налогам, а дебетовое — на переплату.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

Источник