- Займы под залог ПТС: как работает залоговое кредитование для автовладельцев

- Банк или автоломбард?

- Требования к заемщику и автомобилю

- Процедура оформления и получения займа

- Где взять заем под залог ПТС с низкой процентной ставкой

- Кредит под ПТС: как это работает?

- Общая информация

- Преимущества кредитов под залог ПТС

- Как происходит процесс оформления?

- Как обманывают автовладельцев при получении кредита под залог автомобиля

- Содержание

- Что такое кредит под залог автомобиля

- Плюсы и минусы автокредита

- Деньги под залог ПТС и машины – в чем разница

- Какой вариант выбрать

- Какие документы требуются для получения займа

- Какие риски у кредита под залог автомобиля

- Почему не стоит закладывать машину в банк

- Что делать, если машина уже заложена в банк

Займы под залог ПТС: как работает залоговое кредитование для автовладельцев

Залоговое кредитование имеет преимущества перед обычными потребительскими кредитами. Поскольку такие займы связаны с гораздо меньшими рисками для кредитора, условия (и в частности процентные ставки) здесь обычно более выгодные. В последние годы популярны залоговые кредиты под паспорт транспортного средства (ПТС). Разберемся, как работает заем под документы на машину, и чем выгодны такие кредиты для заемщиков.

Что представляет собой займ под ПТС

Финансовые компании предлагают автомобилистам два типа залоговых кредитов. Первый — займы непосредственно под залог автомобиля, который в этом случае ставится на охраняемую стоянку на весь срок действия кредитного договора. Второй — кредиты под паспорт транспортного средства. Авто в этом случае остается у владельца, и на него накладываются незначительные ограничения (машину нельзя продать или подарить до тех пор, пока не будет полностью выплачен кредит).

Займы под залог документов на авто сегодня выдают многие банки, микрофинансовые компании, а также специализированные автоломбарды. Максимальная сумма кредитования зависит в первую очередь от оценочной стоимости авто. Как правило, компании-автоломбарды готовы дать в долг сумму, составляющую до 60-80% оценочной стоимости транспортного средства.

Преимущества

- Автомобиль остается у вас, и им можно пользоваться на обычных условиях.

- Возможность быстро получить в долг достаточно большую сумму (до 500 000, а иногда и 1 000 000 рублей).

- Большинство займов выдаются без справки 2-НДФЛ, а также других документов, подтверждающих платежеспособность клиента.

- В качестве залога может использоваться как иномарка, так и отечественный автомобиль в нормальном техническом состоянии.

- Быстрое рассмотрение заявок. Нужную сумму можно получить уже в день обращения.

Банк или автоломбард?

Этим вопросом задается каждый автовладелец, впервые решивший взять кредит под паспорт ТС. Пожалуй, единственным аргументом в пользу банков будет более выгодная процентная ставка. В среднем она составляет 7,5-8%.

А вот количество минусов здесь внушительное.

- Банки очень требовательно относятся к потенциальным заемщикам. Даже в случае с залоговым кредитованием получить деньги без справки о доходах практически невозможно. В свою очередь, многие автоломбарды готовы выдать деньги по паспорту, водительскому удостоверению и ПТС.

- Хорошая кредитная история — обязательное условие для получения займа в банке. Финансовые компании-автоломбарды кредитуют под залог практически любых заемщиков, даже тех, которые имеют низкий кредитный рейтинг.

- У клиентов без официального трудоустройства практически нет шансов получить кредит в банке. При этом срок работы на последнем месте должен составлять не менее 4-6 месяцев. Что касается автоломбарда, то здесь высокие шансы на одобрение кредитной заявки имеют даже фрилансеры и официально не трудоустроенные заемщики.

- Рассмотрение заявки в банке может занимать 2-3 рабочих дня. МФО и автоломбарды гораздо быстрее реагируют на обращения клиентов и обычно дают ответ в течение часа. При этом представитель ломбарда не будет звонить работодателю или другим контактным лицам, как это обычно бывает с сотрудниками банковских кредитных комиссий.

- Процентная ставка рассчитывается индивидуально для каждого заемщика. Это позволяет взять кредит на более выгодных, чем в банке условиях.

Важно. Если автомобиль был куплен после заключения брака, потребуется письменное согласие жены (мужа). Весомым преимуществом в глазах кредитора будет наличие КАСКО или ОСАГО.

Требования к заемщику и автомобилю

Одно из главных преимуществ залогового кредитования под ПТС — минимальные требования к заемщику.

- Паспорт гражданина РФ.

- Постоянная прописка в России

- Возраст от 18-21 лет (в зависимости от условий конкретной компании).

Что касается требований, предъявляемых к авто, здесь учитывают возраст транспортного средства, его рыночную стоимость, а также техническое состояние.

Важно. Вы не можете использовать в качестве залога автомобиль, купленный в кредит, который еще не выплачен. Также не принимаются авто, находящиеся в реестре залоговых транспортных средств. Получить заем можно исключительно под собственный автомобиль (то есть, будучи его законным собственником).

Процедура оформления и получения займа

- Вы подаете онлайн-заявку на сайте МФК или автоломбарда, предварительно рассчитав стоимость займа при помощи кредитного калькулятора. Во многих компаниях заявку можно также подать через мобильное приложение или позвонив на горячую линию.

- С вами связывается менеджер финансовой компании и предлагает пройти оценку залогового автомобиля. В зависимости от условий, оценка проводится в автоломбарде или дома / в офисе у заказчика.

- После оценки вы оформляете кредитный договор и получаете график платежей. Рекомендуем максимально внимательно изучить все условия кредитования. Это поможет избежать непредвиденных неприятных ситуаций при выплате кредита.

- Заключив договор, вы передаете ПТС в микрофинансовую компанию. Документы на авто хранятся там до тех пор, пока вы не погасите полностью кредитную задолженность.

- После того, как все формальности будут улажены, вы получаете полную сумму займа. Как правило, кредитные сервисы выдают займы наличными, на банковскую карту или расчетный счет. Для погашения кредита также предусмотрены разные способы: наличными в офисе, через интернет-банкинг, в личном кабинете, через платежные терминалы или электронные кошельки.

Важно. Рекомендуем доверять только тем финансовым компаниям, которые есть в Реестре МФО ЦБ РФ. На рынке все еще встречается достаточно много «серых» автоломбардов, работа которых далеко не всегда находится в правовом поле. Связываясь с такими организациями, вы сильно рискуете. В первую очередь предметом залога — то есть, вашим автомобилем. Обязательно читайте отзывы о компании в интернете, прежде чем заключать кредитный договор.

Где взять заем под залог ПТС с низкой процентной ставкой

Несмотря на большое количество предложений на рынке, далеко не все финансовые сервисы, занимающиеся кредитованием под ПТС, предлагают заемщикам по-настоящему выгодные условия. Компания CarCapital (ООО МКК «Альтернативное финансирование») предлагает клиентам быстрые займы, которые здесь выдаются под залог легковых машин, а также легкового коммерческого транспорта стоимостью от 100 тысяч рублей.

Зайдя на сайт CarCapital в Санкт-Петербурге, можно познакомиться с условиями. Заемщикам доступны срочные кредиты без подтверждения доходов в размере до 500 тысяч рублей (сумма рассчитывается индивидуально в зависимости от оценочной стоимости и ликвидности залогового авто). Максимальный срок кредитования в компании CarCapital – 36 месяцев. Процентная ставка составляет от 2% в месяц, и на данный момент это одно из самых выгодных предложений на рынке кредитования под залог ПТС.

Еще один плюс заключается в том, что компания выступает в роли стратегического партнера известного сервиса CarPrice. Оценить автомобиль и подписать кредитный договор можно в одном из офисов CarPrice по всей России.

Источник

Кредит под ПТС: как это работает?

Если у вас возникли финансовые трудности, то одним из лучших способов их решения станет оформление денежного займа под залог ПТС. Классические кредитные продукты пользуются уже не такой популярностью, как раньше, поскольку из-за ужесточения банковской политики получить их стало довольно сложно. А так вы можете всего за час получить большую сумму денег, и при этом продолжить пользоваться своим автомобилем.

Однако у тех людей, которые сталкиваются с этой разновидностью кредитов, возникает вопрос о том, как это работает? Давайте постараемся разобраться с основными особенностями денежных займов под залог паспорта на транспортное средство и выясним, как происходит их оформление.

Общая информация

Кредиты играют важную роль в жизни каждого человека. Если раньше к ним относились с недоверием и оформляли лишь в крайнем случае, то сегодня практически у каждого россиянина есть обязательства перед финансовыми организациями. В свою очередь, большой спрос породил предложение, и сегодня на рынке присутствует огромное количество программ кредитования. Одной из них являются денежные займы под залог ПТС.

Раньше автоломбарды предоставляли ссуды исключительно под залог транспортных средств, однако, затем они разработали новый продукт, суть которого заключается в том, что заемщикам больше не надо оставлять залоговое имущество на хранении у финансовой организации. В качестве залога выступает технический паспорт на автомобиль. При этом размер ссуды может достигать 90% от стоимости машины. Это очень удобно, ведь у многих людей транспортное средство является единственным источником дохода.

Процесс оформления кредита под залог ПТС в автоломбарде (привлекательные условия предлагает компания Залогатор ) занимает всего 30 минут и не требует большого количества документов, наличия поручителей и прочих бюрократических формальностей, которыми руководствуются банки. Срок кредитования клиент выбирает сам. Он может составлять от нескольких дней до одного года. Помимо этого, многие компании работают круглосуточно, благодаря чему вы сможете получить необходимые финансовые средства в любое время дня и ночи.

Преимущества кредитов под залог ПТС

Среди основных преимуществ денежных займов под залог ПТС можно выделить следующие:

- Минимальное количество документов. Для оформления ссуды в автоломбарде вам необходимо иметь при себе всего лишь паспорт, водительское удостоверение, ПТС и свидетельство о регистрации. Никаких справок с места работы вам предъявлять не потребуется. А если у вас будет просрочена страховка, то продлить ее можно прямо на месте.

- Быстрое оформление. В банках рассмотрение заявки на предоставление кредита может занимать несколько дней, в то время как получить денежный заем под залог ПТС вы сможете всего за несколько минут.

- Гибкие условия кредитования. Автомобильные ломбарды практикуют индивидуальный подход к каждому клиенту, поэтому вы сможете подобрать для себя оптимальные условия по денежному займу.

- Отсутствие скрытых комиссий. В отличие от банков, автоломбарды не включают в кредитный договор дополнительные платежи, размер которых зачастую превышает проценты по займу. Поэтому ваша переплата составит ровно столько, сколько будет указано в документах и ни копейкой больше.

Таким образом, денежные займы под залог ПТС намного выгоднее, чем классические банковские кредиты. Именно поэтому их предпочитают оформлять многие россияне.

Как происходит процесс оформления?

Получить ссуду под залог технического паспорта на автомобиль довольно просто. Весь процесс проходит по следующей схеме:

- Вы приезжаете в офис финансовой организации, связываетесь с ее представителями по телефону или подаете электронную заявку через сайт.

- Выполняется предварительная оценка транспортного средства и согласование предложения с клиентом.

- Если условия кредитования вас устраивают, то вы приезжаете в офис автоломбарда для прохождения технического осмотра, оценки точной стоимости машины и юридического заключения сделки.

- После урегулирования всех формальностей вы получаете деньги любым удобным способом: наличными в кассе, а также мгновенным переводом на банковский счет или карту.

В договоре прописываются все условия кредитования, поэтому с юридической стороны вы полностью защищены. После погашения всей задолженности, вам вернут ПТС. Если вы не хотите ездить на своей машине без паспорта ТС, то можете оставить ее в качестве залога. В этом случае размер денежного займа будет больше. При этом автомобиль помещается на охраняемую стоянку, поэтому с ним ничего не случится. Некоторые автоломбарды даже предоставляют возможность лично наблюдать за машиной в режиме реального времени через систему видеонаблюдения.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

- Длительность 25 часов за 1 месяц

- Ваше удостоверение в реестре Рособрнадзора (ФИС ФРДО)

- Выдаем удостоверение о повышении квалификации

- Курс соответствует профстандарту «Бухгалтер»

Источник

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

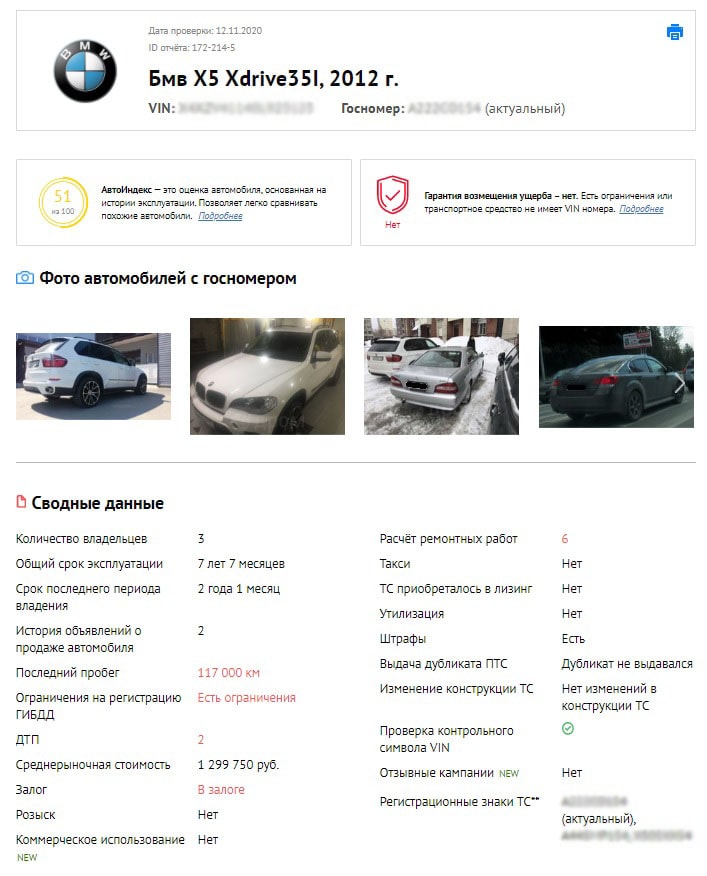

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Источник