- Энциклопедия решений. Страховая сумма, страховая стоимость и страховая премия по каско

- Страховая премия — это.

- Страховая премия: понятие и расчет

- Формула для расчета страховой премии к возврату – какую следует использовать

- Возврат по договору ОСАГО или КАСКО

- Возврат при досрочном погашении кредита

- Итоги

- Страховая премия по ОСАГО и КАСКО: что это

- Страховая премия — что это?

- Правила расчета страховой премии

- По ОСАГО

- По КАСКО

- Можно ли вернуть платеж, если договор расторгается?

Энциклопедия решений. Страховая сумма, страховая стоимость и страховая премия по каско

Страховая сумма, страховая стоимость и страховая премия по каско

Страховщик при наступлении страхового случая производит страховую выплату в пределах определенной договором суммы — страховой суммы (см. п. 1 ст. 947 ГК РФ, п. 1 ст. 10 Закона РФ от 27.11.1992 N 4015-I «Об организации страхового дела в Российской Федерации», далее — Закон о страховом деле).

Условиями страхования страховая сумма может быть определена различным образом.

1) Неуменьшаемая (неагрегатная, восстанавливаемая) страховая сумма (система «по каждому страховому случаю»). При такой системе страховщик выплачивает страховое возмещение в пределах согласованной страховой суммы по каждому страховому случаю, независимо от их числа в период действия договора страхования.

2) Уменьшаемая (агрегатная, невосстанавливаемая) страховая сумма (система «по договору»). В этом случае страховая сумма уменьшается на размер каждой страховой выплаты и в дальнейшем страховщик отвечает уже в пределах новой (уменьшенной) страховой суммы. Таким образом, согласованная страховая сумма является общим пределом ответственности страховщика по всей совокупности страховых случаев, имевших место в период действия договора страхования. После полного исчерпания страховой суммы договор страхования прекращается, кроме случаев, когда по соглашению сторон страховая сумма была восстановлена (за дополнительную страховую премию).

3) Система «по первому страховому случаю». Страховая сумма является лимитом ответственности страховщика лишь по одному страховому случаю, имевшему место в период действия договора страхования. После осуществления страховой выплаты по этому страховому случаю договор страхования прекращается.

При определении размера страхового возмещения по страховым случаям «полная гибель» и «угон / хищение» правилами страхования в большинстве случаев предусматривается уменьшение подлежащей выплате страховой суммы на амортизационный износ транспортного средства.

Условиями страхования может быть предусмотрена франшиза — не возмещаемая страховщиком часть убытков.

Страховая сумма по каско не может превышать действительную стоимость транспортного средства в месте его нахождения в день заключения договора страхования (страховую стоимость) (п. 2 ст. 947 ГК РФ, п. 2 ст. 10 Закона о страховом деле).

Законодательство не содержит каких-либо определенных правил установления страховой стоимости и, в частности, не предусматривает обязательного проведения в этих целях независимой оценки. Правила страхования допускают в качестве подтверждения страховой стоимости транспортного средства различные документы (договор, на основании которого оно было приобретено, счета изготовителя или продавца, платежные, таможенные и иные документы), а также справочную информацию (каталоги, прайс-листы и т.п.). Конкретный способ определения страховой стоимости согласуется сторонами при заключении договора.

Страховая премия определяется на основании применяемых страховщиком страховых тарифов. Размер страховой премии зависит от страховой суммы, срока действия договора, обстоятельств, влияющих на степень страхового риска (в частности, предшествующей страховой истории страхователя), и других предусмотренных страховыми тарифами факторов (см. п. 2 ст. 11 Закона о страховом деле).

Источник

Страховая премия — это.

Страховая премия — это обязательный платеж, который страхователь делает страховщику по договору страхования. Попробуем разобраться: возврат части неиспользованной страховой премии — это реально?

Страховая премия: понятие и расчет

Заключение любого договора страхования сопровождается обязательной оплатой страхователем некоторой суммы по нему. Суть страховой премии – это стоимость услуг страховщика, предоставляемые им клиенту в обстоятельствах образования страхового события.Она предполагает, что страховщик в составе этих денег получает:

- возмещение части своих расходов по страхованию;

- вознаграждение;

- часть суммы последующих выплат по страховке при наступлении страхового случая.

Размер страховой премии – это величина переменная, зависит от вида страхования, страховых рисков и особенностей страхуемого объекта. Его величина напрямую связана с объемом последующих выплат по наступившему страховому случаю.

Величина страховой премии – это сумма, определяемая страховыми тарифами, которые могут быть:

- нормативными, созданными надзорными органами, которые обычно применяются для обязательного страхования;

- разработанными страховщиком самостоятельно с учетом как всех возможных рисков страховщика, так и статистических данных по выплатам.

Определение страховой премии – это процесс, при котором в конкретных ситуациях возможно применение скидок или надбавок.

Премия может выплачиваться:

- в полной сумме единовременно при оформлении договора, что обычно для короткого срока действия;

- периодически — при длительно действующих договорах.

Все условия, относящиеся к уплате страховой премии – это позиции, которые необходимо вносить в текст договора страхования. Неисполнение их может прекратить действие договора.

Договор страхования прекращается досрочно (ст. 958 ГК РФ):

- если вероятность наступления страховой ситуации перестала существовать, но не в связи со страховым случаем; при этом для страхователя возврат части страховой премии – это его неотъемлемое право.

- по желанию страхователя; вернуть премию в этом случае можно только тогда, когда это предусмотрено условиями договора.

О налогообложении договоров страхования жизни, заключенных работодателем в пользу работника, читайте в материале «Страхование жизни и обязательное социальное страхование».

Формула для расчета страховой премии к возврату – какую следует использовать

Определение страховой премии – это действие, основанное на математических подсчетах.

Для расчета возвращаемой страховой премии следует опираться на следующий принцип: сначала определяется, какой тариф действует в настоящее время, а затем сумма к уплате за период действия договора страхования. Следующим шагом будет деление такой суммы на число месяцев, в течение которых планируется выполнять договор – получится месячная сумма. Осталось умножить эту величину на число месяцев, оставшихся до окончания действия договора.

Формула расчета страховой премии к возврату будет выглядеть следующим образом:

Спв = Сумм / Мд × Мост, где:

Спв – сумма премии к возврату;

Сумм – сумма страховой премии;

Мд – количество месяцев действия договора;

Мост – количество месяцев, оставшихся до окончания действия договора.

Величина возвращаемой страховой премии – это как раз получившаяся сумма.

Возврат по договору ОСАГО или КАСКО

Положение о правилах ОСАГО, утвержденное Банком России 19.09.2014 под № 431-П, содержит следующие возможные условия досрочного прекращения договора (п. 1.13–1.15):

- в связи с прекращением существования одной из сторон договора (смерть физлица или ликвидация юрлица);

- в результате гибели предмета страхования;

- по инициативе страхователя в случаях отзыва лицензии у страховщика или замены собственника имущества;

- по инициативе страховщика при выявлении ложных сведений, заявленных страхователем;

- по иным причинам.

При прекращении договора возвратная доля страховой премии – это часть средств, соответствующая неистекшему сроку его действия (п. 1.16 Положения о правилах). Исключение составляют случаи:

- ликвидации страхователя;

- прекращения договора по инициативе страхователя по иным причинам, чем отзыв лицензии у страховщика или замена собственника имущества;

- прекращения договора по инициативе страховщика при выявлении ложных сведений, заявленных страхователем.

Договор КАСКО подчиняется положениям ст. 958 ГК РФ. Для такого вида страхования при этом за неистекший срок действия соглашения возврат части страховой премии – это:

- обязательство, если договор прекращен в связи с исчезновением предмета страхования, но не по страховому случаю;

- возможность, если договор прекращает действие по желанию страхователя, при условии включения условия о возврате в текст договора.

При продаже транспортного средства можно переоформить неистекший полис КАСКО на нового собственника (ст. 960 ГК РФ).

О том, как влияет на уплату транспортного налога утрата транспортного средства, читайте в материале «Налоговый период при оплате транспортного налога (нюансы)».

Возврат при досрочном погашении кредита

Положения ст. 958 ГК РФ распространяются и на договоры страхования, связанные с оформлением кредитов. Досрочное погашение кредита, не являясь страховым случаем, влечет за собой исчезновение того основания, в связи с которым заключен договор страхования. Поэтому если правила и договор страхования содержат условие о возврате части премии, соответствующей неистекшему сроку действия договора, то возврат страховой премии – это безусловная обязанность страховщика. В спорных ситуациях существует возможность получить положительное решение о возврате через судебные инстанции.

Итоги

Возврат страховой премии – это процесс вполне реальный, если соответствующая сумма приходится на неистекший срок действия договора страхования, расторгаемый досрочно. Обращаться за ним следует в страховую компанию, предварительно самостоятельно изучив все имеющиеся на руках документы применительно к конкретной ситуации.

Источник

Страховая премия по ОСАГО и КАСКО: что это

Чтобы защитить свою ответственность на дороге и обезопасить себя от рисков финансовых потерь при необходимости восстановления собственного автомобиля, водители заключают договоры обязательного и добровольного страхования. Но действовать приобретенный полис начнет не в момент его оформления.

Действующим его способна сделать лишь уплаченная автомобилистом страховая премия ОСАГО или КАСКО.

Страховая премия — что это?

Далеко не каждый водитель разбирается в терминологии, которую используют страховые компании. Однако существуют понятия, знать о которых необходимо. И одним из них является «страховая премия». Что же это за термин, и что он означает? Этим термином страховщики называют стоимость договора. Именно эту сумму автовладелец должен заплатить страховщику за приобретенный полис. Следует учитывать, что она не является фиксированной величиной. Ее размер зависит:

- от региона проживания владельца;

- марки и технических характеристик автомобиля;

- стажа и возраста водителя.

Страховая сумма может характеризоваться определенными особенностями:

- Она насчитывается ежегодно.

- Оплачивается лицом, застраховавшим свою ответственность или автомобиль.

- Не возвращается в случае полного периода использования страховки.

- Может быть выплачена автомобилисту частично, если он досрочно расторгнул с компанией договор.

Если автовладелец не оплатит оговоренную сумму, страховая компания имеет право аннулировать приобретенный им полис.

Правила расчета страховой премии

Определяя стоимость договора, компании не могут руководствоваться только своими желаниями и понятием прибыли. Все расчеты должны быть обоснованы и обязаны опираться на соответствующие законодательные акты.

Независимо от того, оформляется ли полис в рамках обязательного страхования, или автовладелец решил защитить свое имущество по добровольной программе КАСКО, основу расчета составляют:

- базовые тарифы;

- поправочные коэффициенты;

- период страхования;

- порядок уплаты страховой премии.

Однако каждая из программ имеет свои особенности, которые отражаются на результатах. Кроме того, порядок определения страховой премии по КАСКО и ОСАГО имеет свои отличия. Поэтому суммы, подлежащие уплате по этим программам, будут существенно различаться.

По ОСАГО

Определение стоимости ОСАГО более прозрачно и понятно автомобилистам, поскольку основывается на тарифах, утвержденных на законодательном уровне и обязательных для использования всеми страховыми компаниями, работающими на российском рынке:

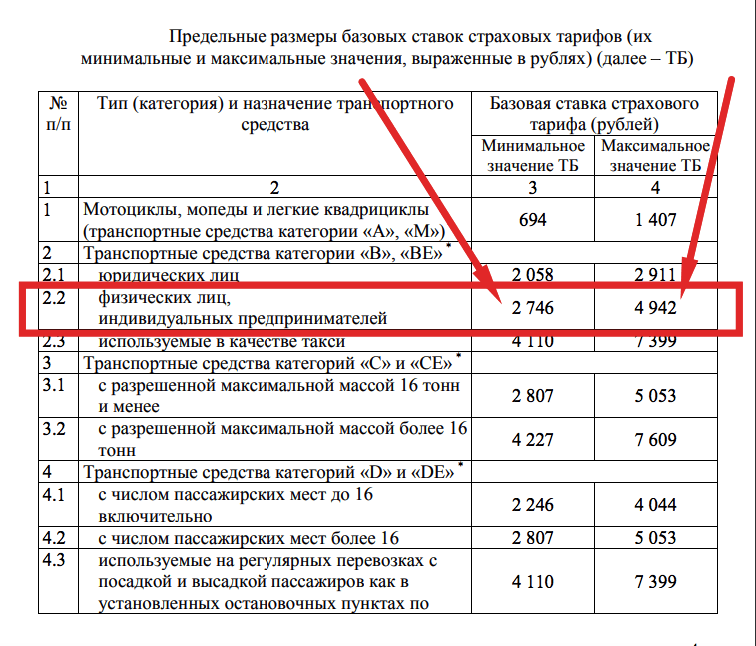

- Базовый тариф. Определяется Правительством РФ. С 2015 года утверждается не в виде единой фиксированной величины, а в виде ценового коридора, ограниченного с двух сторон минимальным и максимальным значением. В 2018 году базовый тариф , применяемый при определении стоимости полиса ОСАГО на легковой автомобиль, принадлежащий физическому лицу, входит в диапазон от 2746 до 4982 рублей. Это означает, что страховщики имеют право утвердить для своих расчетов любую величину из указанного коридора.

- Поправочные коэффициенты. Эти показатели могут как увеличивать, так и уменьшать стоимость полиса. Они учитывают самые разные показатели, включая особенности эксплуатации машины, аккуратность водителя, регион его проживания, степень риска возникновения аварийной ситуации. Жителям крупных городов страховка обходится дороже, поскольку они являются участниками более интенсивного движения и чаще рискуют попасть в ДТП.

Учитывая эти факторы, становится очевидным, что минимальная премия по полису никак не может быть ниже 2746 рублей. Если же брокер предлагает купить полис по более низкой цене, можно смело сказать, что имеет место мошенничество.

При расчете стоимости ОСАГО страховщики обязаны учитывать следующие коэффициенты:

- региональный — КР;

- бонус-малус- КБМ;

- возраст и стаж водителя — КВС;

- сезонность страхования — КС;

- мощность авто — КМ;

- наличие нарушений в предыдущий период — КН;

- период страхования — КП ;

- наличие ограничений, например, количества водителей, допущенных к управлению машиной — КО.

В результате формула для определения страховой премии будет выглядеть следующим образом:

СП = ТБ*КР*КБМ*КВС*КС*КМ*КН*КП*КО

По ОСАГО любой водитель сможет произвести проверочный расчет самостоятельно, поскольку данные переменных коэффициентов утверждаются законодательно и доступны на интернет ресурсах.

По КАСКО

При определении стоимости полиса КАСКО страховщики ориентируются на размер страховой суммы. Этот термин означает величину денежных средств, которую компания обязуется выплатить при наступлении страхового случая. Страховая сумма определяется в каждом конкретном случае индивидуально, поэтому стоимость по разным договорам может существенно разниться.

Расчеты производятся по следующей формуле:

Стоимость полиса КАСКО = (Тб*Кв*КВС*Ф*Х)+(Тх*Кв*Кпр*Х),

- Тб – тариф базовый;

- Кв – возраст/износ автомобиля;

- КВС – возраст и стаж водителя;

- Ф – применение франшизы;

- Х – рассрочка платежа;

- Тх – тариф на риск хищения.

Сделать самостоятельный расчет по КАСКО значительно сложнее, так как страховые компании могут самостоятельно устанавливать значение коэффициентов. И, поскольку законом минимальный размер страховой премии не утверждается, все страховщики могут производить расчеты по собственным разработанным методикам.

Можно ли вернуть платеж, если договор расторгается?

В случае если автовладелец по какой-либо причине не использовал весь период страхования, он имеет право получить от компании излишне уплаченную страховую премию. Правда, он должен знать, что возврат будет произведен в меньшей сумме, чем та, которую можно вычислить пропорционально не израсходованному периоду. Кроме того, некоторые компании выдвигают условия, согласно которым, возврат средств возможен, если договор расторгнут по следующим причинам:

- продажа автомобиля;

- тотальная гибель машины;

- смерть страхователя.

Возвращать автовладельцу деньги при расторжении договора по его желанию они нередко отказываются.

Средства от компании может получить только сам страхователь или его представитель, действующий на основании нотариально подтвержденной доверенности. Сумма, подлежащая возврату будет зависеть от:

- величины уплаченной страховой премии;

- количества неиспользованных дней страховки.

Автомобилисту важно знать, что расчет будет производиться с момента поступления соответствующего заявления в офис страховщика. Поэтому следует обратиться в свою компанию в кратчайшие сроки после продажи автомобиля или передачи его на утилизацию.

Рассчитать возвращаемую сумму можно по формуле:

Св = Сп*(365 – П)/365) – 23%,

- Св – сумма к возврату;

- Сп – размер оплаченной страховой премии;

- П – период действия полиса.

В 23% страховщик закладывает компенсацию своих расходов (20%) и компенсацию расходов РСА (3%).

Если рассмотреть расчет на примере, получим:

- стоимость договора 6000 рублей;

- период действия с 01.09.2017 по 01.09.2018;

- расторжение 01.06.2018.

Св = 6000 ((365-273)/365) — 23% = 1164,49 рублей.

Заключая договор страхования ОСАГО или КАСКО, и оплачивая его стоимость, каждый автолюбитель должен знать, как рассчитывается страховая премия, а также в какой сумме и при каких условиях он может потребовать ее возврата у страховой компании.

Источник