- Транспортный налог

- Когда платить

- Кому нужно оплачивать транспортный налог

- Транспортный налог по регионам

- Как рассчитывается транспортный налог

- Существующие льготы на данный налог

- Что будет, если не платить налог

- Блиц, блиц, блиц

- Как определяется налоговая база по транспортному налогу

- Плательщики налога на транспорт и основные принципы его расчета

- Налоговая база по транспортному налогу

- Объект и ставка по налогу

- Итоги

- Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

- Перечень дорогостоящих автомобилей на 2021 год

- Порядок и формула расчёта транспортного налога

- Как определить повышающий коэффициент по дорогим автомобилям

- Пример расчёта

- Как считать транспортный налог за неполный месяц

- Когда и как платить транспортный налог

- Как отражать транспортный налог в бухучёте

Транспортный налог

Взимание налогов с владельцев транспортных средств предусмотрено законодательными актами большинства государств. В Российской Федерации необходимость его оплаты гражданами и юридическими лицами закреплена Главой 28 Налогового Кодекса. Исходя из ее положений, транспортный налог в нашей стране является региональным. Соответственно, порядок взимания, действующие ставки и сроки оплаты каждый субъект Федерации устанавливает самостоятельно, согласно своим НПА.

Когда платить

Согласно п.1 ст.363 НК РФ налог подлежит уплате:

- налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом;

- налогоплательщиками — организациями в сроки, устанавливаемые законами субъектов Российской Федерации.

С 01.01.2021 года будет действовать новая редакция указанной статьи, согласно которой налог будет подлежать уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу будут подлежать уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Кому нужно оплачивать транспортный налог

Распространено мнение, что налог платят только собственники грузовых и легковых автомобилей. Однако это не так. Взнос в региональную казну приходится платить владельцам любых транспортных средств, поставленных на учет в регистрационных органах. В список попадают самолеты, пароходы, яхты, мотосани и многое другое.

Ст. 358 НК РФ указывает на освобождение от налоговых выплат владельцев следующих транспортных средств:

- оснащенных для управления инвалидами легковых ТС, если установленный двигатель обладает мощностью ниже 100 л.с, а получение произведено через органы соцзащиты в соответствии с законом;

- тракторов, комбайнов и спецтехники, оформленной на сельсхозпредприятия-товаропроизводители;

- лодок без двигателей, а также с двигателями, при условии их мощности менее 5 л.с.;

- воздушных судов, зарегистрированные на санавиацию и медслужбу;

- за транспорт органов исполнительной власти, при условии, что служба в их рядах приравнена к военной или является таковой;

- морские, речные и воздушные суда, если для их собственников деятельность по перевозке пассажиров или доставке грузов является основной;

- буровые суда и платформы;

- промысловые и речные суда, а также суда, зарегистрированные в Российском международном реестре судов.

Транспортный налог не удерживается с ТС, находящихся в угоне, даже если их розыск прекращен.

Транспортный налог по регионам

Как рассчитывается транспортный налог

Физическим лицам можно не заботиться о размере налога, который придется оплачивать. Расчеты производит налоговая служба самостоятельно. Налогоплательщик получает уведомление о необходимости оплаты в установленный срок в виде заказного письма или уведомления на «Госуслугах», а также в личном кабинете налогоплательщика.

Однако это не значит, что сумма налога является какой-то тайной. Если гражданин покупает автомобиль и хочет узнать, сколько придется за него платить ежегодно, можно воспользоваться калькулятором на сайте Федеральной Налоговой службы. Те, кто государственным служащим не доверят, могут произвести расчет самостоятельно

Формула транспортного налога в общем выглядит так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.)

А более точно так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.) * Период использования (мес.) * Повышающий или понижающий коэффициент

Т.е. в том случае, если срок владения транспортным средством меньше одного года, в формулу добавляется еще один множитель. Равняется он количеству месяцев владения, разделенному на 12.

Также в формуле могут присутствовать повышающие и понижающие коэффициенты. Например, такой коэффициент предусмотрен для граждан, владеющих автомобилями стоимостью выше 3 миллионов рублей. Вся информация по ставкам и коэффициентам размещена на сайте ФНС.

Существующие льготы на данный налог

Как уже написано выше, ряд физических и юридических лиц освобожден государством от уплаты налога полностью. Однако региональные органы исполнительной власти могут устанавливать собственные правила в отношении некоторых категорий граждан, обязанных платить транспортный налог.

Например, чаще всего освобождают от налогового бремени многодетные семьи. В зависимости от ситуации, для них предусматривается либо скидка, либо полное освобождение. Впрочем, в России есть регионы, где таких преимуществ не предоставляют. Чтобы точно узнать, кому в области, крае или республике положены поблажки, необходимо ознакомиться с действующим на конкретной территории законом о транспортном налоге. Например, в ЯНАО это будет «Закон о ставках транспортного налога на территории Ямало-Ненецкого автономного округа», а в Крыму — Закон Республики Крым «О транспортном налоге».

Скидки и льготы налоговая инспекция учитывает самостоятельно, в уведомлении указывается уже итоговая сумма. Впрочем, чтобы коэффициенты были применены, от гражданина требуется предоставить соответствующее заявление.

Если плательщику транспортного налога положена льгота, о которой он не знал, можно подать заявление о произведении перерасчета за три предыдущих года.

Что будет, если не платить налог

Транспортный налог входит в число имущественных налогов, оплата которых, по общему правилу, производится до 1 декабря. Если эта дата выпадает на выходной, последний срок для поступления платежа в Налоговую переносится на следующий рабочий день.

В случае неоплаты ФНС начинает процедуру взыскания. Сначала должника уведомят о необходимости оплаты, а затем удержание произведут на основании судебного приказа. Если налог не оплачен своевременно, придется оплатить и пени — 1/300 ставки ЦБ от суммы долга за каждый день просрочки.

Блиц, блиц, блиц

Считаем налог в полных рублях или с копейками?

Только в полных рублях (ФЗ от 23.07.2013 г. № 248-ФЗ, о дополнении статьи 52 НК РФ). Правила подсчёта: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Каковы особенности расчёта налога в первый год его владения?

Формула та же, но в ней обязательно учитываем количество месяцев владения ТС. Если вы приобрели ТС 15 числа или ранее — этот месяц участвует в расчёте как полный, если позже 15 числа месяца — этот месяц в расчёте не учитывается.

Платим налог по месту регистрации или прописки?

По месту нахождения ТС. Местом нахождения для владельца-организации является её юридический адрес, а для физического лица — адрес места жительства (места пребывания). Где ТС поставлено на учёт при этом значения не имеет.

Когда придёт уведомление об оплате налога?

Уведомление может придти электронным способом — в случае если вы зарегистрированы в личном кабинете на сайте ФНС, или обычной почтой в конце лета — начале осени за предыдущий год.

Как перевести киловатты (кВт) в лошадиные силы (л.с.) и наоборот?

Для этого воспользуйтесь простыми формулами:

1 кВт = 1,35962 л.с.

1 л.с. = 0,735499 кВт

Конечный результат в л.с. нужно округлить до двух знаков после запятой.

В какой бюджет поступают деньги?

В конкретный субъект РФ, т.к. транспортный налог считается региональным.

Источник

Как определяется налоговая база по транспортному налогу

Плательщики налога на транспорт и основные принципы его расчета

Этот налог является региональным. Оплачивать его должны физлица и предприятия, у которых в собственности имеется зарегистрированный транспорт (ст. 357 НК РФ).

Физлица, ИП и ООО сумму налога уплачивают по уведомлению из ФНС, которое формируется, исходя из сведений, предоставляемых органами, регистрирующими транспортные средства.

В некоторых случаях платить налог на транспорт не нужно. И это не только льготы по налогу. Полный перечень таких случаев привели эксперты «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в готовое решение.

Предприятия рассчитывают налог и авансы сами. При этом до 2020 года (то есть по налог за 2019 год включительно) они обязаны были отчитываться по нему в ИФНС. С отчетности за 2020 год для организаций сдача деклараций по транспортному налогу отменена, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц). Но считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Проверьте себя! Рекомендация от «КонсультантПлюс»:

Сравните сумму налога, исчисленного инспекцией, с суммой, которую вы рассчитали и уплатили сами. Если они равны, значит, налог был рассчитан и уплачен правильно. Если суммы различаются, проверьте. (подробнее смотрите в К+).

Поэтому для компаний и в 2021 году также важно знать основные принципы расчета налога. А они следующие:

- налог рассчитывается как произведение базы по налогу и ставки (если другое не отражено в НК РФ);

- авансы к уплате по налогу определяются за каждый отчетный период как ¼ налоговой базы, помноженной на налоговую ставку (ст. 362 НК РФ);

- предприятия налог к уплате исчисляют как разницу между суммой, начисленной за год, и авансовыми платежами, которые были уплачены в течение года, для физлиц авансовые платежи по налогу не предусмотрены;

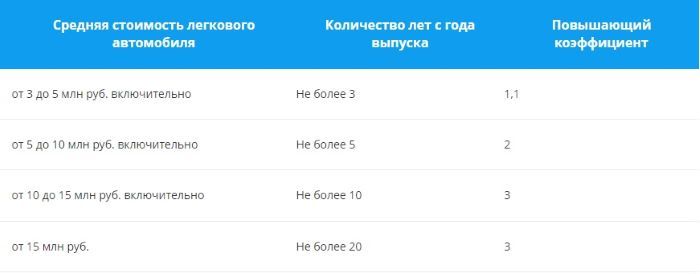

- итоговая сумма налога и сумма авансов по дорогим авто определяется с учетом повышающего коэффициента (от 1,1 до 3), устанавливаемого в зависимости от стоимости автомобиля и числа лет, прошедших с момента его выпуска (п. 2 ст. 362 НК РФ).

Налоговая база по транспортному налогу

Налоговая база транспортного налога в 2021 году рассчитывается по-разному для отдельных видов транспортных средств (ст. 359 НК РФ).

Вид транспортного средства (ТС)

Налоговая база для расчета транспортного налога

Источник информации о налоговой базе

ТС, имеющие двигатели

Мощность двигателя(Nд) в лошадиных силах (л. с.)

Показатель для расчета:

- определяется исходя из техдокументации;

- отражается в регистрационных документах

Если Nд или Nдс указан в кВт, необходимо перевести этот показатель в л. с. по формуле:

Nд (л. с.) = Nд (кВт) × К,

где К = 1,35962 – переводной коэффициент из кВт в л. с.

Результат вычислений округляется с точностью до 2 знаков после запятой

Мощность двигателей судна, зарегистрированных за водным ТС (Nдс)

Водные, несамоходные (буксируемые) ТС, для которых определяется валовая вместимость

Валовая вместимость в регистровых тоннах (р. т.)

Мерительное свидетельство судна, выдаваемое органами технадзора

Показатель устанавливается путем обмера внутреннего объема судна

1 р. т. = 100 куб. футов = 2,83 м 3

Воздушные ТС, для которых определяется тяга реактивного двигателя

Статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного ТС на взлетном режиме в земных условиях в килограммах силы (кгс)

Паспорт воздушного ТС

В ст. 361 НК РФ для самолетов, имеющих реактивные двигатели, установлена ставка налога 20 руб. за каждый кгс – перевод в л. с. для определения налога не требуется

Иные водные и воздушные ТС, не имеющие двигателей или в отношении которых не определяется валовая вместимость

ЕТС (единица транспортного средства)

К подобным ТС относятся:

- плавучая землечерпательная техника;

- плавучие краны;

- дебаркадеры;

- иные плавучие сооружения, не имеющие двигателей для самостоятельного передвижения

Объект и ставка по налогу

Объектом обложения налогом является весь транспорт, который зарегистрирован с соблюдением законов РФ (ст. 358 НК РФ). К примеру, если у вас имеется автомобиль, но он зарегистрирован не на вас, а на тестя, уплачивать налог за него будет тесть. Если же предприятие в собственности имеет автомобиль, а использует его в личных целях директор, уплачивать налог в данном случае будет предприятие.

Ставки налога утверждаются на местах субъектами РФ, которые могут дифференцировать их в зависимости от следующих показателей:

- категория единицы транспорта;

- мощность двигателя;

- валовая вместимость;

- срок эксплуатации, год выпуска единицы транспорта.

Субъекты РФ не имеют права изменять ставку налога более чем в 10 раз по сравнению со ставкой, отраженной в НК РФ (п. 2 ст. 361 НК РФ).

Обратите внимание! Существует арбитражная практика, которая говорит о том, что отсутствие регистрации на транспорт не освобождает от уплаты налога.

Итоги

Налоговая база по транспортному налогу для имеющих двигатель транспортных средств — это выраженная в лошадиных силах мощность двигателя. Для водных несамоходных транспортных средств налог исчисляется исходя из валовой вместимости в регистровых тоннах, а для воздушных судов — из выраженной в килограммах силы статической тяги реактивного двигателя. Для иных водных и воздушных судов за налоговую базу принимается единица транспортного средства.

Источник

Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2021 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2021 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

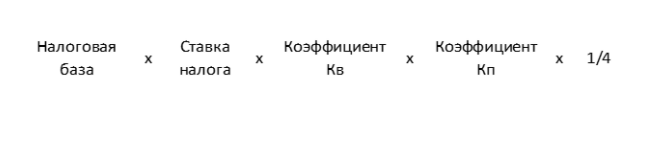

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2020 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2021 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

- налоговая база — мощность двигателя в лошадиных силах;

- ставка налога — можно посмотреть на сайте ФНС, выбрав транспортный налог, год выпуска автомобиля и свой регион. Ставки могут отличаться, так как у субъектов РФ есть право менять их;

- коэффициент Кв — коэффициент владения транспортным средством. Применяют, когда автомобиль зарегистрировали или сняли с регистрационного учёта в квартале или календарном году, за который рассчитывают налог;

- коэффициент Кп — повышающий коэффициент. Применяют к легковым автомобилям стоимостью от 3 млн руб. из перечня Минпромторга;

- 1/4 — для расчёта авансового (квартального) платежа. Если авансовых платежей в регионе нет, этот коэффициент применять не нужно.

Как определить повышающий коэффициент по дорогим автомобилям

- Найдите свой автомобиль в перечне Минпромторга по модели (версии), типу и объему двигателя.

- Подсчитайте, сколько лет прошло с выпуска транспортного средства. Возраст автомобиля считают в календарных годах по состоянию на 1 января года, за который нужно уплатить налог. Год выпуска не учитывают. Год, за который уплачивают налог, в расчёт входит. Например, возраст автомобиля 2016 года при расчёте налога за 2021 год — 5 лет.

- Проверьте, указан ли возраст вашего автомобиля в последней колонке перечня. Если нет, транспортный налог нужно рассчитать без повышающего коэффициента.

- Если описание автомобиля совпадает, посмотрите в каком разделе он находится. От стоимостной категории зависит коэффициент, на который нужно увеличить транспортный налог.

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

- год выпуска — 2017;

- объём двигателя — 4461 куб. см.

- максимальная мощность — 272 л. с.

- используемое топливо — дизельное.

При расчёте налога за 2021 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

- В Ярославской области для легковых автомобилей с мощностью двигателя от 250 л. с. установлена налоговая ставка 150 руб. с каждой лошадиной силы.

- Повышающий коэффициент — 2.

- Коэффициента владения в расчёте не будет так как в течение всего налогового периода автомобиль был зарегистрирован за организацией.

- Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 = 81 600 руб.

- Авансовый платёж за 1, 2 или 3 квартал 2021 г. = 81 600 руб. : 4 = 20 400 руб.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления к оличества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

- зарегистрирован до 15-го числа включительно;

- снят с регистрации после 15-го числа.

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Кв = 2 : 12 = 0,1667.

Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2021 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2021 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

- в основном производстве — Дт 20 «Основное производство»;

- во вспомогательном производстве — Дт 23 «Вспомогательные производства»;

- в общепроизводственных целях — Дт 25 «Общепроизводственные расходы»;

- в управленческих целях — Дт 26 «Общехозяйственные расходы»;

- в торговой деятельности — Дт 44 «Расходы на продажу»;

- не участвует в основной деятельности организации — Дт 91.2 «Прочие расходы».

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

Источник