- наименование клиента

- Смотреть что такое «наименование клиента» в других словарях:

- Банковские реквизиты — что это такое

- Что такое «банковские реквизиты»

- Банковские реквизиты физического лица

- Как физическому лицу перевести деньги организации

- Что такое БИК банка получателя

- Ответ банка «Наименование получателя не совпадает с наименованием клиента

- Объявление

- Где вводить наименования клиентов ? (Fa#)

- Комментарий

- Комментарий

- Комментарий

- Банковские реквизиты: что это такое

- Что такое банковские реквизиты

- Что такое расчетный счет

- Что такое корреспондентский счет

- Что такое БИК

- Что такое ИНН

- Что такое КПП

- Что такое КБК

- Что еще указывают в банковских реквизитах

- Что такое SWIFT-реквизиты и зачем они нужны

- Как узнать свои банковские реквизиты

- Что делать, если ошибся в написании банковских реквизитов

наименование клиента

Универсальный русско-английский словарь . Академик.ру . 2011 .

Смотреть что такое «наименование клиента» в других словарях:

ПОРУЧЕНИЕ КЛИЕНТА ПРОФЕССИОНАЛЬНОМУ УЧАСТНИКУ РЫНКА ЦЕННЫХ БУМАГ — первичный документ внутреннего учета, удостоверяющий факт получения поручения клиента на совершение сделки с ценными бумагами. Поручение клиента должно быть составлено в момент получения поручения, а если это невозможно непосредственно после его… … Большой бухгалтерский словарь

ЗАКОН ОБ ОБРАЩАЮЩИХСЯ ДОКУМЕНТАХ — NEGOTIABLE INSTRUMENTS LAWЭто закон, относящийся к обращающимся документам, дважды подвергавшийся кодификации с целью достижения большего единообразия для различных штатов. Начиная с 1897 г. первоначальный Единый закон об обращающихся документах… … Энциклопедия банковского дела и финансов

Коносамент — (Consignment) Определение коносамента, разновидности и функции коносамента Информация об определении коносамента, разновидности и функции коносамента Содержание Содержание Обозначение Разновидности и чартер как правовая основа морских перевозок… … Энциклопедия инвестора

Банковская система — (Banking System) Банковская система это совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, которые действуют по единым правилам денежно кредитной политики страны Определение банковской системы,… … Энциклопедия инвестора

Продавец — (Seller) Профессия продавец, права и обязанности продавца Профессия продавец, права и обязанности продавца, правила поведения продавца Содержание Содержание Обозначение Профессия Права и обязанности Характеристика купли продажи и участие в нем… … Энциклопедия инвестора

Ипотека — (Mortgage) Определение ипотеки, возникновение и регулирование ипотеки Информация об определении ипотеки, возникновение и регулирование ипотеки Содержание Содержание Основания возникновения ипотечного кредита и ее регулирование Ипотека в силу… … Энциклопедия инвестора

Международные расчёты — (International settlements) Расчёты по международным торговым операциям Основные формы и правовые особенности международных расчётов, системы для их проведения Содержание Содержание Раздел 1. Основные понятия . 1Определения описываемого предмета… … Энциклопедия инвестора

Чек — (Check) Понятие чека, виды чека, содержание чека Понятие чека, виды чека, содержание чека, инкассо чеков Содержание Содержание Раздел 1. Понятие, виды и юридическая природа . Раздел 2. Содержание чека. Раздел 3. Механизм получения чека. Раздел 4 … Энциклопедия инвестора

Аккредитив — (Letter of credit) Понятие аккредитив, виды аккредитивов, расчеты по аккредитивам Информация о понятии аккредитив, виды аккредитивов, расчеты по аккредитивам Содержание >> Аккредитив это, определение это условное , принимаемое (банком эмитентом)… … Энциклопедия инвестора

Банк — (Bank) Банк это финансово кредитное учреждение, производящее операции с деньгами, ценными бумагами и драгоценными металлами Структура, деятельность и денежно кредитной политика банковской системы, сущность, функции и виды банков, активные и… … Энциклопедия инвестора

Недвижимость — (Real estate) Определение недвижимости, виды недвижимости, аренда и продажа недвижимости Информация о понятии недвижимость, виды недвижимости, аренда и продажа недвижимости, налогообложение и страхование Содержание – это вид имущества,… … Энциклопедия инвестора

Источник

Банковские реквизиты — что это такое

Для осуществления целого ряда операций сторонами применяются реквизиты банка. Они необходимо для перечисления денежных средств со счета на счет. В некоторых случаях эта форма перевода является единственной — к примеру, когда в сделке участвует юридическое лицо.

Что такое «банковские реквизиты»

Объяснение сложных терминов в доступном виде — только на сервисе Brobank.ru. Банковские реквизиты — это ряд сведений, необходимых для перечисления денежных средств от отправителя к получателю, а также для совершения различного рода платежей. При совершении операции рекомендуется быть предельно внимательным, так как незначительная ошибка станет причиной, по которой деньги не дойдут до получателя.

К примеру, клиент оплачивает займ или кредит по банковским реквизитам: в случае ошибочного платежа возрастает риск выхода на просрочку. Подобный способ оплаты выгоден тем, что по нему, как правило, взимается небольшая комиссия.

Для совершения платежа или перевода одних реквизитов банка не будет достаточно, так как к ним необходимо добавить реквизиты получателя. Только в этом случае деньги «осядут» на счете физического или юридического лица.

Банковские реквизиты физического лица

В одном банке у физического лица может быть несколько реквизитов для перевода. В их числе: банковская карта; текущий счет; сберегательный счет. Юридическое лицо может перевести деньги на карту физического лица в следующих случаях:

- Выдача займа или кредита.

- Выплата заработной платы — в рамках зарплатного проекта.

- Перечисление подотчетных сумм — командировочные и представительские расходы; оплата услуг физлица при наличии договора.

Во всех остальных случаях используются текущие или сберегательные счета. Для совершения операции наличие только номера счета — не будет достаточным. Компании и организации необходимо знать полные банковские реквизиты: в этом случае деньги вовремя дойдут до адресата. Полные реквизиты физического лица:

- Получатель.

- Счет получателя.

- Полное наименование банка.

- Корреспондентский счет.

- БИК.

- КПП.

- ИНН.

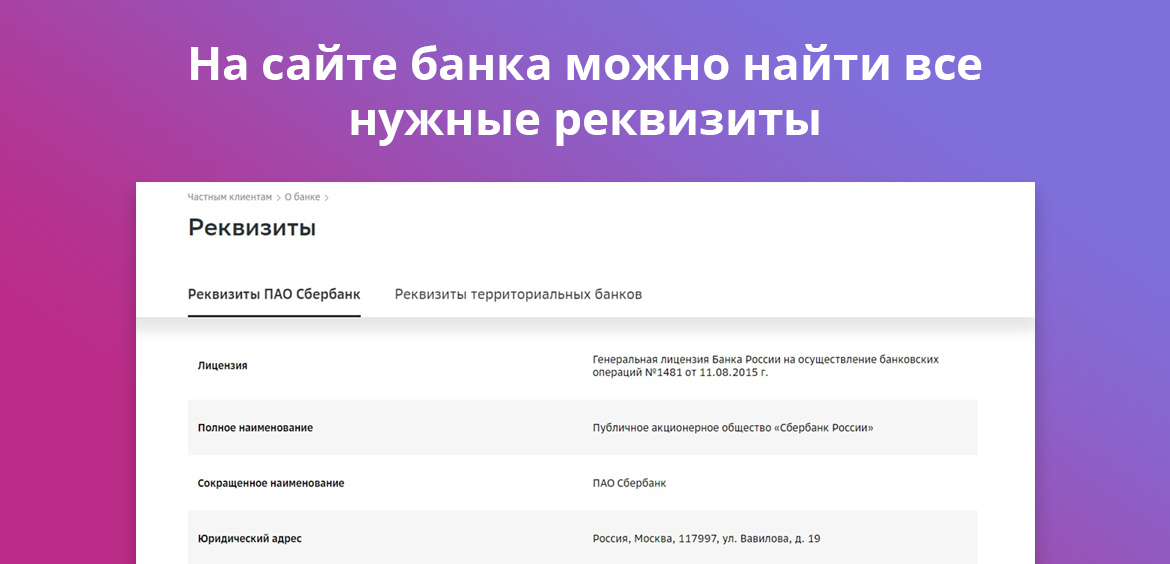

Последние пять пунктов относятся к банку получателя перевода. В случае необходимости эти реквизиты можно уточнить на официальном сайте кредитной организации. При этом важно знать, что переводы в иностранной валюте совершаются по другим банковским реквизитам, которые должны находиться в свободном доступе.

Как физическому лицу перевести деньги организации

В большинстве случаев доступна оплата с банковской карты. Подобная функция доступна в мобильных приложениях большинства российских банков. К примеру, в Сбербанк Онлайн можно выбрать организацию для прямого перевода, либо совершить операцию по реквизитам юридического лица.

Для этого необходимо указать следующие данные:

- Наименование юридического лица — ООО «Компания».

- ИНН.

- КПП.

- Наименование банка получателя — филиал «Центральный» банка ВТБ (ПАО) г. Москва (пример).

- Счет.

- Корреспондентский счет.

- БИК.

- Назначение платежа — если это оплата кредита или займа, то в этом поле указывается номер кредитного договора (оферты) и дата его заключения.

Переводы по банковским реквизитам поступают до получателя в течение трех рабочих дней. Это обстоятельство необходимо учитывать, если речь идет о срочном платеже. Как правило, если деньги доходят в банк, то ошибка в счете получателя не является критичной. Главное, чтобы кредитная организация имела возможность обнаружить платеж.

Что такое БИК банка получателя

Одним из важнейших составляющих банковских реквизитов является БИК — банковский идентификационный код. Это уникальный идентификатор банка, который используется в платежных документах — поручениях, аккредитивах, операциях прочих видов. Классификатор всех используемых на территории России БИКов ведет ЦБ РФ.

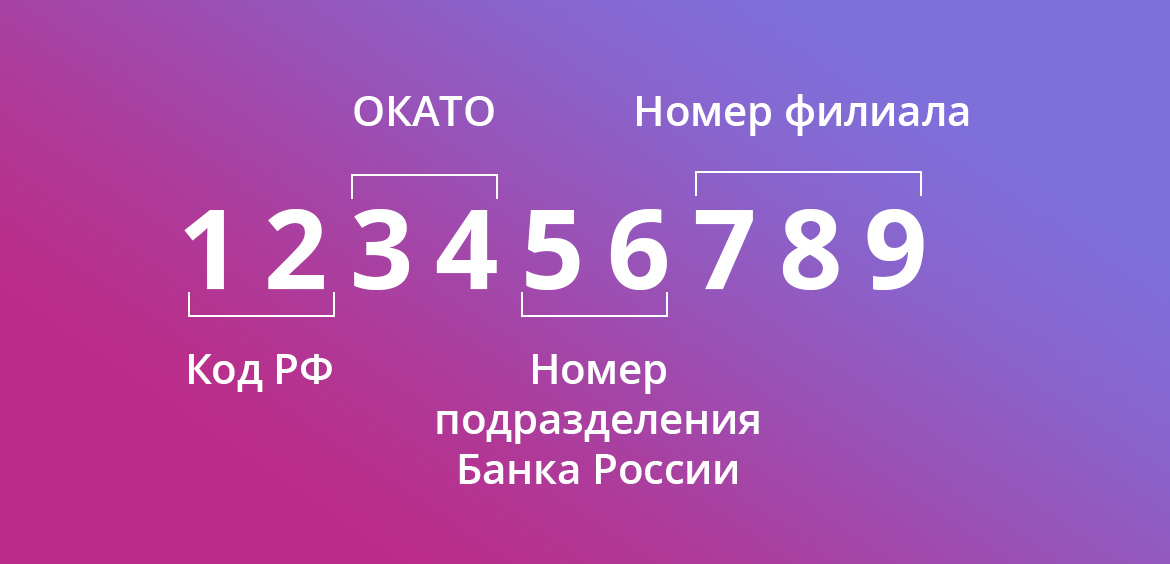

Эта комбинация — не случайный набор цифр. Каждый блок несет определенную информацию. Расшифровка БИК банка (слева направо):

- 1-2 разряды — код Российской Федерации (04).

- 3-4 разряды — Общероссийский классификатор объектов административно-территориального деления (ОКАТО).

- 5-6 разряды — условный номер обособленного подразделения Банка России.

- 7-9 разряды — условный номер кредитной организации (филиала).

Следовательно, по номеру БИК можно определить, в какой именно филиал банка отправляется перевод. Повторное использование уникального идентификатора допускается после исключения кредитной организации из Справочника БИК РФ.

Источник

Ответ банка «Наименование получателя не совпадает с наименованием клиента

Добрый день! По определению суда ООО должно выплатить мне N-ую сумму, на запрос судебного пристава из банка пришел ответ «Наименование получателя не совпадает с наименованием клиента». Что это значит?

Яна, внимательно почитайте судебные документы и документы исполнительного производства. Вполне возможно, что допущена ошибка в написании фамилии, имени или отчества.

Так как это общество с ограниченной ответственностью имен и фамилий нет, а его название указано везде верно. Может ли быть такое, что фирма просто переименовалась и поэтому банк прислал такой ответ?

Вполне может быть. Рекомендую Вам лично или через судебного пристава, который занимается Вашим делом, выяснить непосредственно в самом банке, почему не может быть исполнено судебное решение и в чем конкретно заключается это «несовпадение»?

12000 чел; оказание скорой медицинской помощи. Поступило требование ИФНС №30:производится выездная налоговая проверка АО «Аквамед» ИНН 7719840354 (Учреждением с данной организацией договоры не заключались) и в рамках этой проверки запрашивают большое количество документов, в т.ч.1.Трудовые договоры с главным врачом (главный врач договоры, контракты не подписывает, назначены уполномоченные лица(доверенность),гл.бухгалтер, кладовщики.2.все телефонные номера с обязательным указанием наименование отдела. 3.сотовые телефонные номера сотрудников, используемые непосредственно для осуществления трудовой деятельности.4.все IP- адреса и мас-адреса стационарных компьютерах. В Учреждении несколько тысяч. 5.Сведения о главном враче (назначается на должность ДЗМ г.Москвы, трудовой договор в ДЗМ г.Москвы и экз. у главного врача), все его телефонные номера, электронные почтовые адреса; также о гл.бухгалтере. Сотрудник ИФНС №30 в хамской форме вседозволенности позвонил в Учреждение спустя 14 дней после получения ответа на требование и объявил, что инн принадлежит не той организации, которая указана в требовании «Аквамед» и Учреждение обязано предоставлять документы не по наименованию организации, а по инн. Вопросы: необходимо ли предоставлять в ИФНС такую информацию? если ИФНС указал наименование организации не соответствующей инн что делать Учреждению?

Источник

Объявление

Где вводить наименования клиентов ? (Fa#)

Просьба поделиться информацией.

В карточке клиентов в поле «Наименование» до сих пор вводили полное наименование. Теперь Диасофт сказал, что это неправильно.

Вот выдержка из документации на сегодня:

Наименование — сокращенное наименование клиента в соответствии с учредительными документами.

Полное наименование организации в соответствии с учредительными документами вводится с типом «ФирмНаим» (Фирменное наименование) в таблице «Альтернативные наименования» на закладке «Доп. информация»

- Регистрация: 13.05.2009

- Сообщений: 2028

Комментарий

- Регистрация: 12.10.2007

- Сообщений: 393

Комментарий

- Регистрация: 25.10.2007

- Сообщений: 37

Комментарий

- Регистрация: 20.07.2006

- Сообщений: 315

Что называется «попробуйте понять» :

«Компания Диасофт предложила банку и всем своим клиентам вариант

использования альтернативных наименований, зафиксировав в документации тип, на который будут смотреть отчеты, для которых нужно полное наименование организации по уставным документам.

В поле Name как хранилось полное наименование организации, которого достаточно для оформления расчетов, так оно и осталось.

Надо различать одно и другое. ОБА — полные наименования. Но одно более длинное (ФирмНаим), именно оно и предлагается к размещению в указанном месте.Если такое наименование у них хранилось в поле Name и для этого было достаточно 160 символов, ничего банку менять не надо. При отсутствии альтернативного наименования отчет ВСЕГДА БУДЕТ ПОДХВАТЫВАТЬ ТО, ЧТО ХРАНИТСЯ В ПОЛЕ Name»

Источник

Банковские реквизиты: что это такое

Наверняка вам хоть раз приходилось вводить аббревиатуры БИК, КПП, к/с. А если еще нет, то когда-нибудь точно придется. Давайте разберемся, что значат эти буквы и цифры, где их используют и насколько безопасно ими делиться.

Когда Олеся заполняла договор на оказание услуг, на последнем листе ей нужно было вписать свои банковские реквизиты.

Когда в ветеринарной клинике не работал терминал, Василия попросили совершить оплату на счет.

Когда Мария работала от лица ООО, поставщики просили ее прислать для выставления счета карту партнера.

И во всех случаях фигурировали непонятные комбинации из букв и цифр .

Мы предлагаем разобраться с платежной абракадаброй. Узнаем, что значит каждая строчка банковских реквизитов, кому можно видеть эти данные, и что случится, если случайно ошибиться в одной из цифр.

Что такое банковские реквизиты

Банковские реквизиты (их еще называют платежными) нужны для проведения безналичных платежей.

Осуществить платеж можно:

- по номеру телефона,

- по номеру карты,

- по номеру счета.

Первые два варианта удобно использовать в повседневной жизни – например, отправлять деньги друзьям или родным с помощью карты «Халва». А вот организациям удобнее использовать последний вариант.

Однако вместе со счетом почему-то запрашивают еще и другие данные – БИК, ИНН, КПП, КБК, к/с. Они тоже нужны, потому что это составляющие адреса человека или организации. Благодаря этим данным банк понимает, кому именно отправляет деньги.

Что такое расчетный счет

Расчетный счет – это уникальный номер, который присваивается клиенту в банке. Расчетный счет (р/с) могут иметь только организации или ИП. Для физлиц подобная комбинация цифр называется просто «счет».

Р/с используют для:

- переводов,

- выдачи заработной платы,

- обязательных платежей,

- эквайринга и многого другого.

Он состоит из комбинации 20 цифр:

407 02 810 5 6200 ХХХХХХХ

- Первые три цифры указывают на владельца.

405, 406 – номер государственных организаций,

407 – номер негосударственных организаций,

408 – номер физлиц.

- Следующие две цифры показывают, кто и зачем открыл счет.

01 – финансовое учреждение,

02 – коммерческая организация,

03 – некоммерческая организация,

Значение всех цифр можно посмотреть здесь.

- Три цифры показывают, в какой валюте он открыт.

840 – доллары США,

Значение всех кодов можно посмотреть здесь.

- Девятая цифра стоит отдельно и является защитным кодом для проверки правильности написания.

- Далее в четырех цифрах скрыта информация об отделении, в котором открыли счет.

- В последних семи цифрах скрытого смысла нет. Их финансовая организация выбирает по собственному желанию.

Важно: у клиентов одного банка номера счетов отличаются, а вот у клиентов разных – могут совпасть. Чтобы не произошло ошибки, запрашивают остальные реквизиты.

Подробно о том, что такое р/с и как его открыть, мы рассказывали в этой статье.

Что такое корреспондентский счет

Корреспондентский счет, который в записях может фигурировать под видом «к/с», в отличии от р/с относится не к лично ИП или организации, а к финансовой организации. К/с используют для проведения межбанковских операций.

Если деньги переводятся из Совкомбанка в другой, то к/с необходим. А если внутри одного банка – нет.

Отличие расчетного счета от корреспондентского.

К/с тоже состоит из 20 знаков, однако в начале всегда идет комбинация 301. А последние три знака соответствуют последним трем знакам БИК.

Что такое БИК

БИК расшифровывается как банковский идентификационный код. Он позволяет увидеть, где открыт счет.

БИК присваивается каждому банку (иногда и филиалу) Банком России. Он же и ведет учет всех кодов.

БИК состоит из 9 цифр:

ХХ ХХ ХХ ХХХ

- Первая пара цифр – комбинация 04 – показывает код РФ.

- Следующая пара указывает на код региона, полный перечень можно найти здесь.

- Пятая и шестая цифры варьируются от «00» до «99» и являются условным номером структурного подразделения Банка России или подразделения расчетной сети ЦБ.

- Последние три цифры показывают номер кредитной организации в подразделении расчетной сети ЦБ, где открыт ее к/с.

Что такое ИНН

Индивидуальный налоговый номер присваивается физлицам, ИП и организациям, позволяет вести учет налогоплательщиков. При переводах ИНН служит для идентификации получателя.

ИНН физлиц состоит из 12 цифр, и вы хорошо с ним знакомы. ИНН юрлиц – из 10. Рассмотрим подробнее:

ХХХХ ХХХХХ Х – для юрлиц,

ХХХХ ХХХХХХ ХХ – для физлиц.

- Первая и вторая цифры – код субъекта РФ.

- Третья и четвертая – код подразделения ФНС, в котором произвели учет.

- С пятой по девятую для юрлиц и с пятой по десятую для физлиц – порядковый номер.

- Последние одна или две цифры – контрольные, для проверки.

Важно: ИНН физлица и ИП одинаковый.

Что такое КПП

КПП расшифровывается как код причины постановки на учет в налоговой, он состоит из 9 цифр:

ХХ ХХ ХХ ХХХ

- Первая пара знаков – код субъекта РФ.

- Вторая пара – код подразделения ФНС, в котором произвели учет.

- Третья пара – причина учета. Российские компании нумеруются от «01» до «50», а зарубежные – от «51» до «99».

- Последние три знака – порядковый номер.

Как правило, КПП дополняет ИНН и идет в записях идет рядом с ним. Но в отличие от ИНН, это не уникальный номер, а лишь демонстрация причины постановки на учет.

Важно: КПП присваивается только организациям, их может быть несколько, и они могут изменяться. Например, при смене места регистрации.

Что такое КБК

КБК – код бюджетной классификации. Он состоит из 20 знаков и используется для переводов в государственный бюджет.

ХХХ ХХХХХХХХХХ ХХХХХХХ

- Первые три знака называются «Администратор» и показывают, кто получит платеж. Например, Пенсионный фонд или ФНС.

- Следующие 10 знаков – «Вид доходов». Можно определить, какой это доход и в какой бюджет он направится.

- Следующие 4 знака – «Программа» – показывает, что это – налоги, пени или денежные взыскания.

- Последние 3 знака – «Экономическая классификация». Показывает экономический вид дохода. Доход ли это от собственности, оказания платных услуг или чего-то другого.

Перечень КБК ежегодно утверждает Минфин, поэтому актуальный список можно найти в соответствующем приказе.

Что еще указывают в банковских реквизитах

Кроме закодированного в цифры адреса, в раздел с реквизитами владельца нередко вписывают дополнительную информацию.

Сюда вписывается ФИО человека, владеющего счетом, или полное наименование организации.

- ФИО физлица должны соответствовать его удостоверению личности (паспорт, вид на жительство).

Например, Сидоров Владимир Петрович.

- Название организации должно содержать организационно-правовую форму и соответствовать уставным документам.

Например, ИП «Салют» или ООО «Удача».

- Банк получателя.

Финансовая организация, в которой открыли счет. Это может быть как подразделение, так и общее наименование, если у финансовой организации нет своих филиалов.

Например, ПАО «Совкомбанк».

- Назначение платежа.

Назначение платежа – не формальная строчка, а часть «антиотмывочного закона» 115-ФЗ. Благодаря этим данным контрагент и банк понимают цель платежа – например, оплата товара или возврат долга.

Важно прописывать строку не общими формулировками, а с указанием конкретных названий, номера договора или счета.

Если не заполнить строчку, финансовая организация не идентифицирует платеж, из-за чего могут возникнуть вопросы к бизнесу, как следствие – появятся ненужные проблемы.

Пример корректного заполнения:

Оплата по договору №589 от 24.11.2021 за поставку товара (мебель) НДС не облагается.

Для указания налога на добавленную стоимость иногда выделяется отдельная строка.

Например: НДС не облагается / НДС включен.

Основной государственный регистрационный номер для организаций или ИП. Он состоит из 13 цифр и соответствует номеру записи в ЕГРЮЛ или ЕГРИП.

Например, ОГРН: 1144400000425.

Код предприятия в соответствии с Общероссийским классификатором предприятий и организаций. Он состоит из 8 или 10 цифр. Нужен, чтобы облегчить учет и ведение списков предприятий в общероссийских базах данных.

Например, ОКПО: 24399828.

Также иногда прописываются ОКАТО или ОКТМО – сведения об адресе регистрации компании.

Что такое SWIFT-реквизиты и зачем они нужны

Перевести деньги в любой валюте за границу или получить их оттуда можно через систему SWIFT. SWIFT – уникальный код из букв и цифр, который присваивается банку для прямых переводов.

SWIFT Совкомбанка: SOMRRUMM.

Дополнительно к нему могут применяться три цифры для уточнения подразделения для перевода.

Запомните: для переводов внутри России используются обычные банковские реквизиты, для переводов за границу – SWIFT-реквизиты.

Как узнать свои банковские реквизиты

Узнать свои банковские реквизиты можно:

- в личном кабинете в мобильном приложении или на сайте,

- в отделении банка,

- в банкомате,

- на горячей линии,

- в договоре банковского обслуживания.

Что делать, если ошибся в написании банковских реквизитов

Во-первых, не паниковать. Ввод большого количества данных при переводах организации или ИП – достаточно муторная работа, но именно это и позволяет банку безошибочно определить, кому вы отправляете деньги.

Если напутать в одной из цифр или строк, «пазл» не сойдется, и система зафиксирует ошибку.

- Если вы вводите неверные данные при переводе в мобильном приложении, система автоматически проверит информацию и просто не даст совершить платеж.

- Если деньгам удается уйти в неизвестном направлении, через некоторое время система выявляет несостыковку и отправляет деньги обратно. Либо переносит их на специальный счет до выяснения ситуации. Если деньги ушли не туда и впоследствии не вернулись обратно, обратитесь в банк.

- Если вы намудрили с цифрами так, что угадали какого-то получателя, – это легко сделать при переводе частному лицу по номеру карты или телефона, то придется выяснять все через получателя, банк или суд.

Надеемся, теперь у вас есть представление о том, что значит вереница цифр в банковских реквизитах, и вы без труда сможете выудить нужную вам информацию в таинственных кодировках.

Источник