- Как рассчитать зарплату по окладу

- Что такое оклад по Трудовому кодексу

- Как правильно собрать исходные данные для расчета заработной платы

- Размер оклада

- Количество рабочих дней в расчетном месяце

- Количество отработанных дней в расчетном месяце

- Выплаты, положенные работнику помимо оклада

- Базовая расчетная формула

- Расширенная формула: как учесть дополнительные выплаты

- Итоги

- Реальная и номинальная заработная плата: отличия, формула расчета

- Реальная и номинальная заработная плата: отличия, формула расчета

- Номинальная зарплата: понятие и виды

- Что представляет собой реальная заработная плата

- Соотношение и взаимозависимость номинальной и реальной оплаты труда. Индексы, пример расчетов

- Соблюдаем предельные соотношения зарплат руководства АУ

- На какие документы опираться?

- Как рассчитать соотношение зарплат?

- Что грозит за превышение порога?

- Какую информацию публиковать?

Как рассчитать зарплату по окладу

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

- о размере оклада;

- количестве рабочих дней в расчетном месяце;

- количестве отработанных дней в месяце;

- выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

Размер оклада

Оклады по каждой должности отражаются в штатном расписании:

Кроме того, размер оклада должен быть указан в трудовом договоре:

А также отражен в приказе о приеме на работу:

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

Источник

Реальная и номинальная заработная плата: отличия, формула расчета

Автор: Марина Ермакова Старший куратор группы по расчету заработной платы 1С-WiseAdvice (г. Волгоград)

Реальная и номинальная заработная плата: отличия, формула расчета

Автор: Марина Ермакова

Старший куратор группы по расчету заработной платы 1С-WiseAdvice (г. Волгоград)

Для каждого работника важен не только размер зарплаты, но и ее качество. И здесь не подразумевается качество купюр, важно другое — насколько доход сотрудника позволяет удовлетворить его потребности в условиях современной экономической ситуации.

В связи с чем зарплату можно разделить на реальную и номинальную. В чем сущность каждого понятия и чем они отличаются — рассказываем в нашем материале.

Номинальная зарплата: понятие и виды

Номинальная заработная плата — это установленное трудовым соглашением вознаграждение, гарантированный размер дохода, который причитается сотруднику. Как правило, работодатель выплачивает фиксированную сумму, которая зависит от отработанного времени и объема выполненной работы. На неё не влияют внешние факторы: рост инфляции, изменение цен на товары и услуги и т.п.

При расчете значения номинальной зарплаты учитываются следующие составляющие:

- оплата за отработанное время, выполненную работу (в зависимости от формы оплаты труда);

- доплаты за работу в ночное и сверхурочное время;

- премиальные и стимулирующие выплаты;

- компенсации;

- больничные;

- оплата отпуска.

Есть два вида номинального заработка:

- Начисленная зарплата — это сумма, сформированная на основе принятой в компании системы учета. Она включает все положенные работнику выплаты, надбавки, доплаты и премии.

- Выплаченная зарплата — эта денежные средства, которые человек получит на руки после всех налоговых отчислений и удержаний, например НДФЛ, алиментов.

Что представляет собой реальная заработная плата

Это тот размер материальных благ, продукции или услуг, который может получить человек на сумму номинального заработка. Если в течение определенного времени номинальная зарплата остается неизменной, а уровень инфляции за тот же период вырос, это означает уменьшение реальной зарплаты, что снижает покупательную способность работника, ухудшает его материальное положение.

Расчет реальной заработной платы напрямую зависит от экономической ситуации в стране или в регионе, особенно от уровня инфляции, роста потребительских цен. Она тесно взаимосвязана с номинальным заработком. Эта величина достоверно отражает способность людей удовлетворять свои материальные запросы за счет номинального вознаграждения.

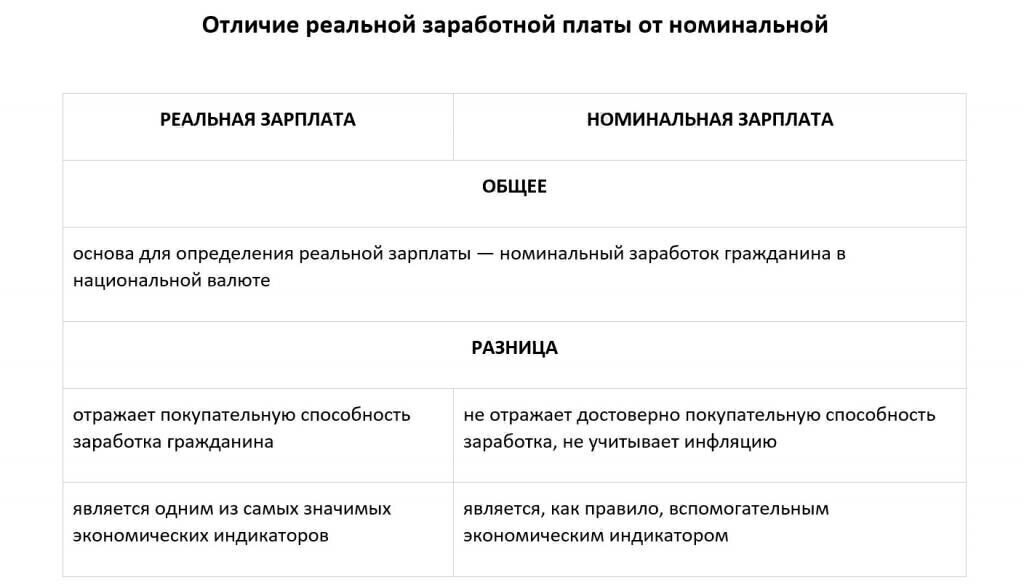

Соотношение и взаимозависимость номинальной и реальной оплаты труда. Индексы, пример расчетов

Оптимальное соотношение рассматриваемых видов заработка достигается, если рост инфляции и цен на товары не превышает уровня роста номинальной зарплаты. Из таблицы видно, как изменяется реальная зарплата в зависимости от вариаций номинальной оплаты труда, инфляционного, ценового уровня. Можно отследить прямую и обратную зависимость этих взаимосвязанных показателей:

Номинальная зарплата (НЗ)

Уровень инфляции, потребительских цен

Реальная зарплата (РЗ)

Исследование показателей номинальной и реальной заработной платы тесно взаимосвязаны.

Анализ реального дохода невозможно провести без установления номинального заработка. Определение зависимости доходов от экономических факторов производится в динамике. Для этого применяются специальные индексы.

Расчет индекса номинального заработка делается по формуле:

Ином = НЗ тг / НЗ пг ×100%, где

Ином — индекс номинальной зарплаты (%);

НЗтг — номинальная сумма заработка за текущий год;

НЗпг — номинальный заработок за предыдущий год.

Для анализа роста или снижения реальной оплаты труда используют такую формулу:

Ир = И ном / И ц (%), где:

Ир — индекс реальной зарплаты;

Ином — индекс номинального заработка;

Индекс цен экономисты рассчитывают путем деления уровня цен текущего года на уровень прошлогодних цен и умножением на 100.

Приведем пример расчета данных величин:

В январе 2018 года сотрудник получил номинальную заработную плату в сумме 24 тысячи рублей. С марта 2018 года ему повысили оклад, поэтому номинальный заработок составил 25 тысяч рублей. Индекс цен в этом периоде равен 101%.

1. Найдем индекс номинальной заработной платы работника:

Ином = 25 тыс. руб. / 24 тыс. руб. х 100 = 104,17%.

2. Вычислим индекс реального заработка:

Ир = 104,17 / 101,0 = 1,03.

Из примера ясно, что за прошедшее время номинальный доход сотрудника вырос на 4%, а реальный увеличился всего на 1%.

Используемые индексы доходов и цен имеют большое значение для определения инфляционного роста. Эти расчеты позволяют разработать стратегии по эффективному преодолению негативных инфляционных процессов, найти пути выхода из экономического кризиса.

Одним из мероприятий по снижению влияния инфляции является индексация зарплаты сотрудников. Размер и периодичность индексации указывается при заключении трудового договора или в приложении к нему.

Задача бухгалтеров-расчетчиков — досконально знать тонкости начисления и индексации оплаты труда сотрудников, чтобы исключить возникновение ошибок при начислении зарплаты.

Непрофессионализм зарплатного бухгалтера ведет к недовольству работников, недостаточному или излишнему начислению налогов, санкциям проверяющих органов.

Если на предприятии нет отдельного специалиста по зарплате или допускаются ошибки, лучше передать эту часть работы бухгалтерской компании

Опыт экспертов по расчету заработной платы 1С-WiseAdvice обеспечивает как грамотную оплату труда работников, так и решение сложных или нестандартных ситуаций, например, расчет зарплаты с северными надбавками.

Источник

Соблюдаем предельные соотношения зарплат руководства АУ

Автор: Зайцева Г.Г., редактор журнала

Руководители автономных учреждений уже третий год подряд должны сравнивать свою зарплату со среднемесячной зарплатой остального персонала, а затем сверять это соотношение с порогом, установленным органом-учредителем. Если порог превышен – руководителя АУ могут привлечь к ответственности. Как рассчитать соотношение зарплат? В каких нормативных актах искать предельные значения? И что делать после того, как все расчеты произведены?

На какие документы опираться?

Обязанность руководителей, заместителей руководителей и главных бухгалтеров государственных (муниципальных) учреждений выдерживать соотношение зарплат установлена ст. 145 ТК РФ. Согласно ее нормам предельные границы утверждаются правовыми актами Правительства РФ, субъекта РФ, органа местного самоуправления, действующими в отношении учреждений соответствующего уровня, а индивидуальные значения, укладывающиеся в данный диапазон и распространяющиеся на конкретное учреждение, определяет орган-учредитель.

На федеральном уровне действует такая конструкция. Положение № 583[1] установило предельное соотношение зарплат — диапазон в кратности от 1 до 8, а органы-учредители утверждают в этих рамках индивидуальные пороги. В частности, Минспорт и Минпросвещения сохранили для своих подведомственных учреждений кратность 8 (соответственно приказы от 25.06.2018 № 591 и от 17.07.2019 № 380).

В отношении региональных и муниципальных учреждений используется похожая схема. Например, в Калужской области предельное соотношение зарплат (в кратности 6) задано Постановлением правительства Калужской области от 23.03.2017 № 159, а органы-учредители в своих сферах регулирования установили аналогичный диапазон (см., например, приказы министерства культуры и туризма Калужской области от 20.04.2017 № 151, министерства труда и социальной защиты Калужской области от 07.02.2018 № 132-П).

На предельные соотношения, заданные органом-учредителем, и надо ориентироваться при сопоставлении средних зарплат руководящего состава автономного учреждения и остального персонала.

Отметим, что некоторые учредители снижают для подведомственных учреждений предельное соотношение зарплат по сравнению с максимальным диапазоном, утвержденным на уровне публично-правового образования. А кто-то еще и дифференцирует значения по должностям управленческого персонала, группам руководителей или даже отдельным учреждениям. Так, руководители учреждений здравоохранения Московской области[2] разделены на пять групп, для которых установлены разные соотношения зарплат (от 5 до 7), в то время как для заместителей руководителей и главных бухгалтеров названных учреждений действует одно общее значение – 4,5.

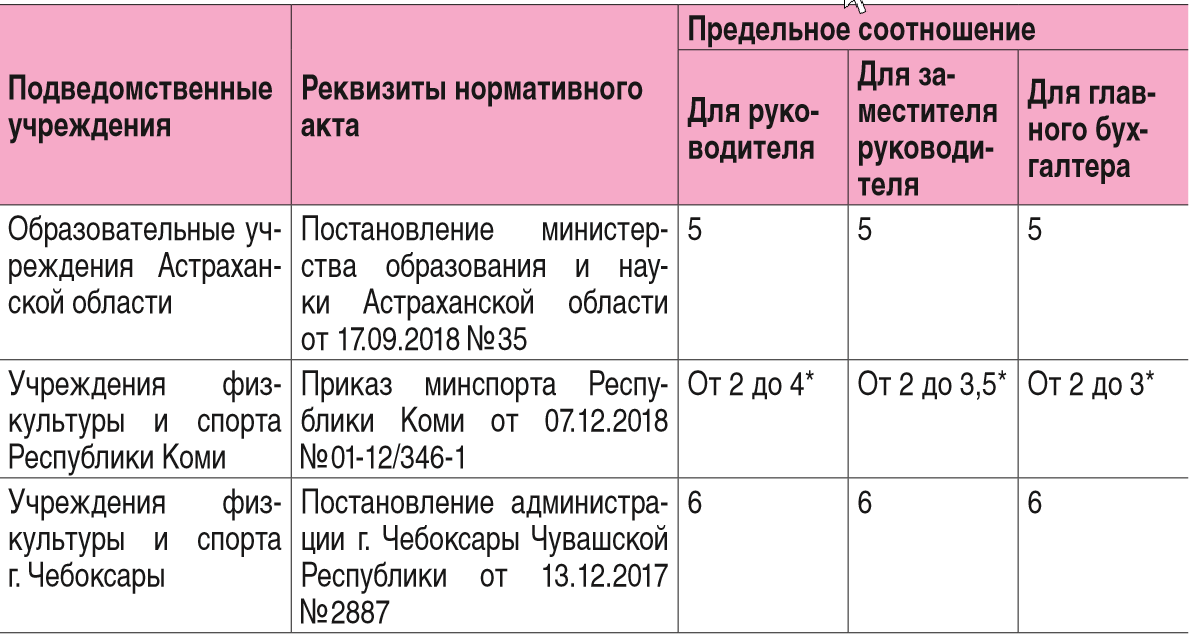

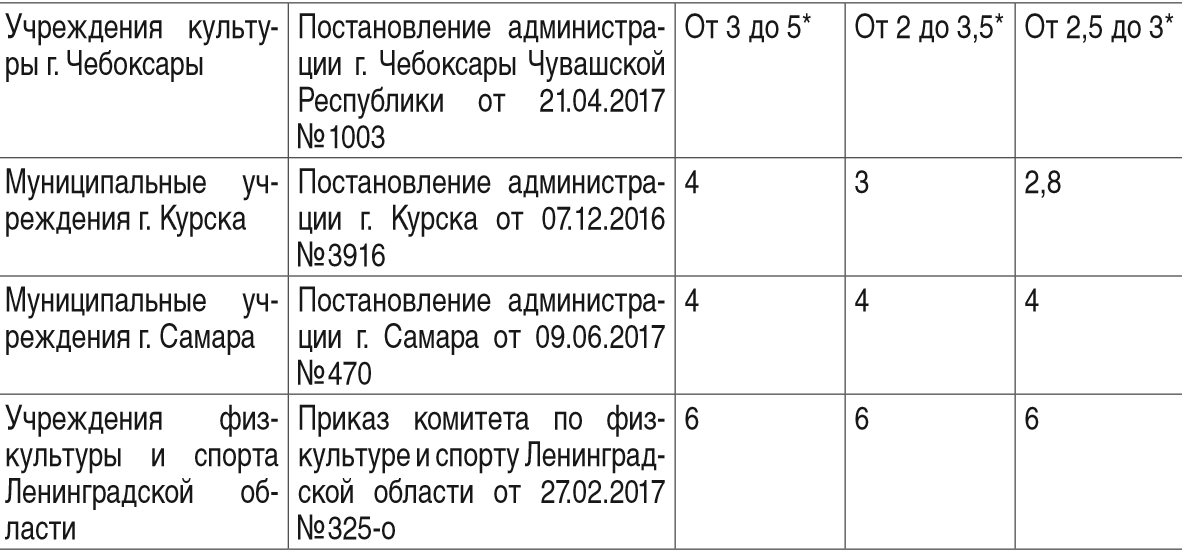

Вот еще несколько примеров.

* Отдельное значение установлено для каждого учреждения.

Как рассчитать соотношение зарплат?

Согласно ст. 145 ТК РФ величина среднемесячной зарплаты рассчитывается за календарный год, при этом учитываются выплаты за счет всех источников финансового обеспечения. Расчеты ведутся отдельно по должностям руководителя, его заместителя и главного бухгалтера. Порядок расчета установлен п. 20 Положения № 922[3]. Приведем алгоритм, общий для всех учреждений.

1. Определить выплаты, учитываемые при расчете. Здесь действует следующее правило: если начисление связано с оплатой труда, оно входит в расчеты, а если имеет социальный характер – не учитывается. Что именно относится к тому или иному виду выплат – указано в п. 2 и 3 Положения № 922. Так, оклад, оплата за работу по сдельным расценкам, гонорары и авторские вознаграждения, надбавки за профессиональное мастерство, стаж работы, расширение зон обслуживания, отпускные, стимулирующие и компенсационные выплаты в расчет включаются, а оплата стоимости питания, проезда, обучения, коммунальных услуг – нет.

Несколько сложнее с совмещением профессий (должностей) и совместительством. Если руководитель, его заместитель или главный бухгалтер совмещает должности либо исполняет обязанности временно отсутствующего сотрудника без освобождения от основной работы, этот заработок учитывается в фактически начисленной зарплате по руководящей должности. Но если руководитель работает по совместительству (например, как научно-педагогический работник), его зарплата по совместительству учитывается в фонде оплаты труда работников учреждения, а не руководящего состава (Письмо Минобрнауки РФ от 31.10.2017 № 12-1066).

2. Определить среднесписочную численность работников учреждения. В этот показатель не включаются руководитель, его заместители и главный бухгалтер. Внутренние совместители учитываются полностью.

3. Рассчитать среднемесячную зарплату работников (без учета руководящего состава учреждения). Сумма фактически начисленных выплат, относящихся к оплате труда, делится на среднесписочную численность работников за соответствующий календарный год, а потом на 12 (количество месяцев в году).

4. Рассчитать среднемесячную зарплату отдельно по каждой руководящей должности. Сумма выплат, фактически начисленных по каждой должности за календарный год, делится на 12. Если руководитель, его заместитель или главный бухгалтер отработал неполный календарный год, вместо 12 месяцев берется фактически отработанное количество полных календарных месяцев.

5. Определить по каждой должности руководящего состава соотношение зарплат. Для этого среднемесячная зарплата руководителя (заместителя, главного бухгалтера) делится на среднемесячную зарплату остального персонала.

Покажем на примере, как ведется расчет соотношения зарплаты руководителя.

Штатная численность работников автономного учреждения составляет 70 человек, из них четверо — это руководитель, два его заместителя и главный бухгалтер. Фактически начисленная за 2019 год зарплата основных работников – 28,5 млн руб., руководителя – 1,5 млн руб. (из них 100 тыс. руб. – плата за работу по совместительству преподавателем). Рассчитаем соотношение зарплаты руководителя и основного персонала.

Сначала определим, какая часть зарплаты руководителя учитывается по руководящей должности: 1 500 000 — 100 000 = 1 400 000 (руб.). Соответственно в фонд оплаты труда основного персонала войдет зарплата руководителя за работу по совместительству: 28 500 000 + 100 000 = 28 600 000 (руб.).

Численность сотрудников составит 67 чел. (66 чел. основного персонала + 1 совместитель).

Вычислим среднюю зарплату основных сотрудников: 28 600 000 руб. / 67 чел. / 12 мес. = 35 572 (руб.).

Затем определим среднюю зарплату руководителя учреждения: 1 400 000 руб. / 12 мес. = 116 667 (руб.).

Рассчитаем соотношение зарплат: 116 667 руб. / 35 572 руб. = 3,28.

Если орган-учредитель утвердил предельный порог кратностью 5, 4 или даже 3,5, требование к соотношению зарплат автономное учреждение выполнило, если же необходимо соблюдать кратность 3, зарплата руководителя АУ не укладывается в установленные границы.

Что грозит за превышение порога?

За несоблюдение предельных значений предусмотрена ответственность. Превышение соотношений, утвержденных для заместителя руководителя и главного бухгалтера, включено в число оснований для расторжения трудового договора с руководителем государственного (муниципального) учреждения (п. 1 ч. 2 ст. 278 ТК РФ). Ответственность за несоблюдение предельного соотношения зарплаты руководителя учреждения возложена на учредителя. В частности, учредители федерального уровня должны учитывать этот факт при определении условий труда руководителей ФГУ: не превышение порога должно обеспечиваться при выполнении всех показателей эффективности деятельности учреждения и работы его руководителя и получении последним стимулирующих выплат в максимальном размере (п. 9 Положения № 583). Кроме того, органы-учредители могут сами контролировать соблюдение в учреждениях предельного соотношения зарплат. Скажем, в Нижегородской области[4] проводят мониторинг соотношения зарплат – в срок до 20-го числа месяца, следующего за отчетным кварталом.

Однако некоторым учреждениям не нужно соблюдать общие нормы. В силу ст. 145 ТК РФ Правительство РФ, органы госвласти субъектов РФ и органы местного самоуправления могут утвердить перечни организаций госсектора, для которых не действуют установленные пороги. На федеральном уровне такой перечень существует (Распоряжение Правительства РФ от 30.12.2012 № 2627-р), утверждены подобные списки и в некоторых регионах и муниципальных образованиях (например, в Калужской области – см. Постановление правительства Калужской области от 23.03.2017 № 159).

Какую информацию публиковать?

После того, как рассчитаны соотношения зарплат, руководящему составу АУ нужно исполнить еще одну обязанность – раскрыть сведения о своей среднемесячной зарплате. Согласно ст. 349.5 ТК РФ информация (полное наименование учреждения, занимаемая должность, Ф. И. О. руководящего работника и размер его средней зарплаты) размещается на официальном сайте органа-учредителя, а если он примет соответствующее решение – еще и на сайте учреждения.

Порядок и сроки представления и размещения информации о зарплатах определяются нормативными актами Российской Федерации, субъектов РФ, органов местного самоуправления. В отношении федеральных учреждений действует Постановление Правительства РФ от 28.12.2016 № 1521 – согласно ему сведения должны быть размещены в Интернете до 15 мая года, следующего за отчетным. На региональном и муниципальном уровнях сроки зачастую меньше. К примеру, в Самаре (реквизиты нормативного акта даны в таблице) муниципальным учреждениям необходимо до 15 марта направить информацию в отраслевой орган и до 10 апреля она должна быть опубликована на сайте городской администрации.

В начале 2020 года руководящему составу автономных учреждений предстоит отчитаться перед органами-учредителями по соблюдению предельного соотношения зарплат и подать соответствующие сведения для публикации на сайтах органов власти. Кстати, в будущем законодатели намерены еще сократить разрыв между заработком управленческого персонала организаций госсектора (в том числе учреждений) и рядовыми сотрудниками. Предельное соотношение зарплат планируется прописать в ст. 145 ТК РФ, установив для всех случаев кратность 8. Такой законопроект (№ 746454-7) внесен в Госдуму.

[1] Положение об установлении систем оплаты труда работников федеральных бюджетных, автономных и казенных учреждений, утв. Постановлением Правительства РФ от 05.08.2008 № 583.

[2] Положение об оплате труда работников государственных учреждений здравоохранения Московской области, утв. Постановлением правительства Московской области от 03.07.2007 № 483/23 (с последующими изменениями).

[3] Положение об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922.

[4] Постановление правительства Нижегородской области от 30.01.2017 № 34

Источник