- Коэффициент Бета

- Discovered

- О финансах и не только…

- Бета-коэффициент

- Что такое бета-коэффициент?

- Что означает бета-коэффициент?

- Формула расчета бета-коэффициента

- Типы бета-значений

- Бета-коэффициент = 1

- Бета-коэффициент 1

- Коэффициенты альфа и бета: что они показывают?

- Коэффициенты альфа и бета

- Что такое коэффициент бета?

- Интерпретация коэффициента бета

- Что такое смарт-бета?

- Коэффициент альфа

- Где можно найти коэффициенты альфа и бета?

- Выводы

Коэффициент Бета

Коэффициент Бета показывает связь (корреляцию) доходности портфеля с доходностью рынка (бенчмарка), то есть зависимость доходности портфеля от рыночного риска. Можно сказать, что бета актива показывает его чувствительность к рыночным колебаниям, то есть к систематическому риску.

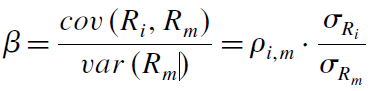

Корреляция между доходностью портфеля и доходностью рынка рассчитывается как ковариация дохода актива i и дохода рынка, поделенная на дисперсию дохода рынка, что в свою очередь эквивалентно корреляции i и m, и отношению стандартных отклонений (рисков) доходов актива и рынка.

Пример использования формулы:

Рыночный риск=25%

Ст. отклонение портфеля на разивающихся рынках = 60%

Корреляция его с рынком составляет -0,1%.

Рассчитать бету портфеля развив. рынков.

Подставляя значения в формулу, получаем = -0,1×60/0,25 = -0,24.

Свойства беты

Бета не является адекватной мерой рыночного риска для финансовых активов, которые имеют низкую корреляцию с рыночным риском [1].

Оценка коэффициента бета имеет значение для оценки будущего риска.

Бета, рассчитанная за короткий недавний интервал, будет ближе к текущей бете актива. Но более точной оценкой коэффициента будет расчет за более длинный интервал (например 5 лет, а не год). В то же время, такая оценка может слабо отражать реальность, особенно если с активом происходят серьезные изменения.

Чем больше бета актива, тем больше его ожидаемый доход.

Если бета актива >1, значит актив зарабатывает больше, чем рынок, если

Источник

Discovered

О финансах и не только…

Бета-коэффициент

Что такое бета-коэффициент?

Бета или бета-коэффициент (beta; beta-coefficient; β-coefficient) — это показатель, характеризующий изменение курса конкретного фондового инструмента (ценной бумаги) по отношению к динамике сводного индекса всего фондового рынка. Бета-коэффициент используется в основном для измерения уровня риска вложений в отдельные ценные бумаги в сравнении с уровнем систематического (рыночного) риска. Чем больше значение бета-коэффициента по рассматриваемой ценной бумаге, тем выше уровень неустойчивости доходов по ней.

Впервые использовать бета-коэффициенты для измерения систематического риска предложил Г. Марковиц, который назвал их индексами недиверсифицируемого риска. Их расчет основывается на уравнении линейной зависимости между доходностью конкретного актива (объекта инвестирования) и среднерыночной доходностью того рынка, где функционирует данный актив. Например, между доходностью акций какой-либо компании и средней доходностью фондовой биржи в целом, где котируются эти акции, доходностью предприятия или отрасли промышленности и средней доходностью всей промышленности и т.д.

При этом если бета-коэффициент какого-либо актива равен 1, это означает, что недиверсифицируемый риск данного актива равен общерыночному, если бета-коэффициент равен 0, это означает, что данный актив является безрисковым в части недиверсифицируемого риска. То есть, чем выше значение бета-коэффициента, тем более рискованным является объект инвестирования. Данный метод позволяет анализировать диверсифицируемую часть риска для объектов инвестирования как на макро- так и на микроэкономическом уровне, что является одним из его достоинств.

Что означает бета-коэффициент?

Коэффициент бета может измерять волатильность отдельной акции по сравнению с систематическим риском всего рынка. С точки зрения статистики, бета представляет собой наклон линии через регрессию точек данных. В финансах каждая из этих точек данных представляет собой доходность отдельной акции по сравнению с доходностью рынка в целом.

В модели ценообразования активов (CAMP — Capital asset pricing model) коэффициент бета используется для расчета нормы доходности портфеля или акций.

Расчет бета представляет собой форму регрессионного анализа, поскольку обычно представляет собой наклон характерной линии ценной бумаги; прямая линия, показывающая зависимость между нормой доходности акции и доходностью рынка. Это просто представление вероятности изменения нормы доходности акции или ценной бумаги в результате изменения нормы рыночной доходности. В этом можно убедиться, разделив ковариацию рыночной доходности и доходности акций на дисперсию рыночной доходности, как показано ниже.

Формула расчета бета-коэффициента

Расчет бета-коэффициента осуществляется по следующей формуле:

где β — значение бета-коэффициента;

р — корреляция между уровнем дохода от рассматриваемого вида ценной бумаги и средним уровнем доходности фондовых инструментов на рынке в целом;

σц — среднеквадратическое отклонение уровня доходности по рассматриваемому виду ценных бумаг;

σφ — среднеквадратическое отклонение уровня доходности фондовых инструментов на рынке в целом в аналогичном рассматриваемом периоде.

Уровень риска отдельных фондовых инструментов (ценных бумаг) определяется на основе следующих значений бета-коэффициента:

Если бета-коэффициент больше 1, значит, акция неустойчива; при бета-коэффициенте меньше 1 – более устойчива; именно поэтому консервативные инвесторы в первую очередь интересуются этим коэффициентом и предпочитают акции с низким его уровнем.

Помимо бета-коэффициента отдельной ценной бумаги может быть также рассчитан и бета-коэффициент портфеля (βP) — это средневзвешенное значение всех бета-коэффициентов составляющих данный портфель ценных бумаг.

где wi — доля данной ценной бумаги в портфеле, βi — бета-коэффициент данной ценной бумаги, а i изменяется от 1 до N. N — количество ценных бумаг в портфеле.

Типы бета-значений

Бета-коэффициент = 1

Если бета акции равняется 1, это означает, что доходность ценной бумаги и доходность рынка движутся в одном направлении и имеют равную волатильность. Акция с бета 1 имеет систематический риск. Однако расчет бета не может выявить никаких несистематических рисков. Поэтому добавление акций в портфель с бета-коэффициентом 1 не увеличивает риск для портфеля, но также и не увеличивает вероятность того, что портфель обеспечит избыточную доходность.

Бета-коэффициент 1

Коэффициент бета, превышающий 1, указывает на то, что цена ценной бумаги теоретически более волатильна, чем рыночная. Например, если бета акции составляет 1,2, то предполагается, что она на 20% более волатильна, чем в среднем рынок. Акции технологических компаний и акции компаний с малой капитализацией, как правило, имеют более высокие значения бета, чем рыночный эталон. Это указывает на то, что добавление подобных акций в портфель увеличит риск портфеля, но может также увеличить и его ожидаемую доходность.

Источник

Коэффициенты альфа и бета: что они показывают?

Коэффициенты альфа и бета

Сделать заключение о рисках и доходности инвестиционного фонда или частной торговой стратегии можно при помощи специальных коэффициентов. Фактически появление коэффициентов альфа и бета было одной из первых попыток систематизировать торговые результаты различных компаний.

Авторство оценивающего доходность параметра альфа принадлежит Майклу Дженсену, а датируется изобретение коэффициента 1968 годом. Дженсен задавался целью установить, могут ли управляющие инвестиционных фондов систематически выигрывать у рынка ценных бумаг за счет личного профессионализма с его составляющими – качественной системой управления, навыками и интуицией. Но для того, чтобы понять суть коэффициента альфа, сначала немного поговорим о сопутствующем ему коэффициенте бета.

Вообще торговлю можно оценивать разными коэффициентами — например, sharpe ratio, о котором я писал здесь . Но в отличие от него, альфа и бета не используется на валютном рынке, оценивая эффективность управления ценными бумагами. Иначе говоря, этими коэффициентами как правило оценивается управление паевых и взаимных фондов.

Что такое коэффициент бета?

Коэффициент бета это показатель степени риска актива (акции, пая фонда либо инвестиционного портфеля) по отношению к рынку. Он указывает на соотношение повышения / падения его цены относительно совокупности ценных бумаг. Его появление было с восторгом встречено на Wall Street и в среде институциональных инвесторов, так как давало некую опору в мире неопределенности.

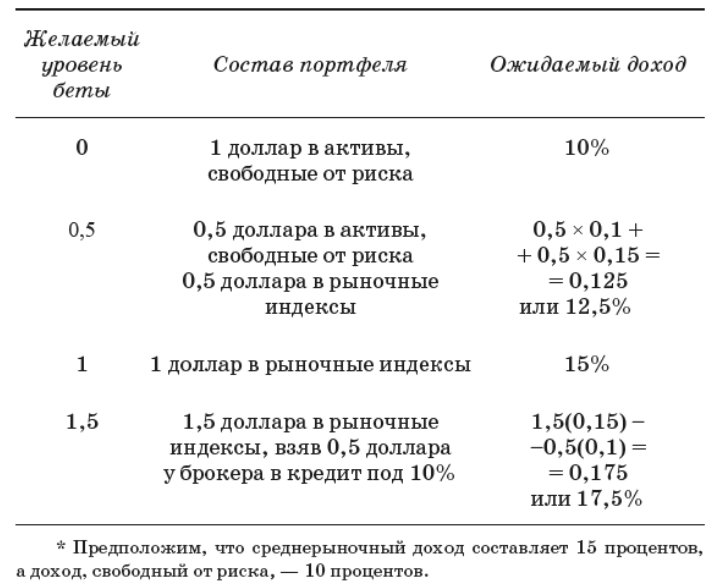

Что такое коэффициент бета для целого рынка? Фактически это усредненная совокупность доходности всех основных акций, принятая за единицу. Т.е. если за определенный промежуток времени рынок выдал, допустим, 15% годовых, то это наш эталон сравнения с бета = 1

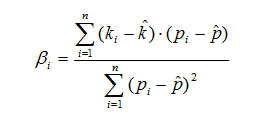

За другой промежуток времени значение будет своим, поэтому важно сравнивать фонд с рынком в одно и то же время. Формула для расчета коэффициента бета отдельной акции или же пая управляющей компании по сравнению с рынком:

- ki – доходность акции/УК в i-ом периоде (обычно месяц);

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года);

- pi – доходность рынка в i-ом периоде;

— ожидаемая (средняя) доходность рынка;

- n – количество наблюдений (обычно 35).

Коэффициенты бета компаний рассчитывают многие аналитические агентства – Barra, Bloomberg, Merrill Lynch, Value Line и др. Если Bloomberg оценивает показатель на основании 2-летнего периода наблюдения, то Barra и Value Line применяют ежемесячные данные доходности бумаг фондов и рынка за истекшие 5 лет. Ссылка на самостоятельный расчет беты приводилась у меня в этой статье.

Интерпретация коэффициента бета

Формула допускает как положительный, так и отрицательный результат коэффициента.

Если β > 0, то это значит, что рынок и сравниваемый с ним актив меняются в одном направлении. Это нормальная ситуация. Если же бета отрицательна, то значит при падении рынка нужно ожидать роста актива и наоборот

При этом само значение бета характеризует «чувствительность» актива к рынку. Чем больше число, тем чувствительнее реакция актива на рыночное поведение. Например, результаты расчета какого-то управляемого фонда дали нам β = 1.7. Это значит, что при росте рынка на 10% можно ожидать роста пая фонда на 10% × 1.7 = 17%. Аналогично, падение на 10% предполагает 17% убытка.

Одинаковый рост будет при бета = 1, тогда как при β = 0.5 рост рынка в 10% вызовет рост пая лишь на 5%. Падение доходности приводит к снижению риска, так что фонды с 0

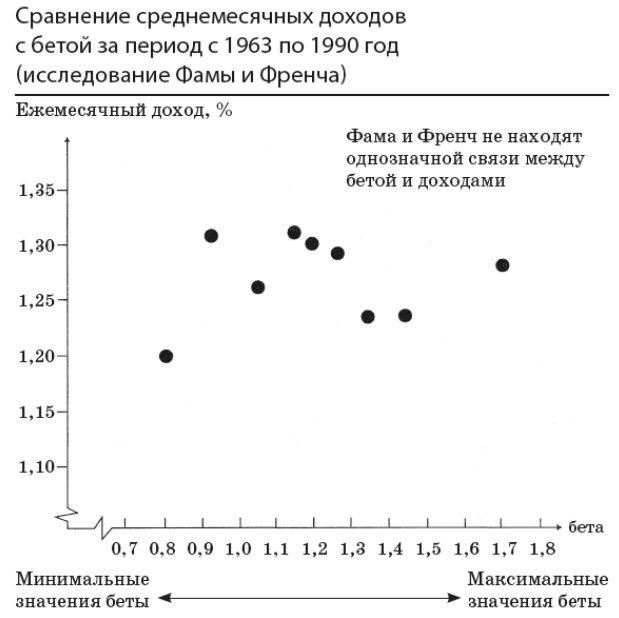

Однако не стоит думать, что высокая бета и связанный с ней высокий риск неизменно ведет к увеличению прибыли. Исследование Фамы и Френча в 1992 году с анализом месячной доходности акций за длительный период времени не выявило связи между коэффициентом бета и доходом:

Таким образом, 1990-е годы сменились упадком интереса к коэффициенту, вплоть до статей, где говорилось про его полную бесполезность. Тем не менее коэффициент бета прижился и в терминологии аналитиков, и как удобный способ оценивать меру риска. А в 21 веке у параметра нашлось новое обозначение – в виде так называемой «умной» или смарт-беты.

Что такое смарт-бета?

Пассивное инвестирование изначально построено на индексных фондах, взвешенных по капитализации. Это значит, что чем большую капитализацию имеет компания, тем больший вес в индексе она занимает. Рыночную капитализацию компании довольно легко подсчитать, зная количество акций компаний и их рыночную цену: перемножение даст искомый результат.

Понятно, что такой индекс сдвинут в сторону надежности – крупные компании имеют меньший потенциал для роста, хотя проявляют большую устойчивость во время кризиса. Поэтому идея смарт-беты состоит в том, чтобы сформировать индексы по другим параметрам – например, формируя фонды высоких дивидендов или низкой волатильности.

Фонды последнего типа сконцентрированы на устойчивых отраслях — коммунальные услуги, телекоммуникации и потребительских товары. Считается, что они более устойчивы к кризису, чем другие. Примеры конкретных фондов: PowerShares S&P 500 Low Volatility Portfolio (SPLV), Vanguard Dividend Appreciation ETF (VIG) и т.д.

Как известно, на рыночную цену актива влияют два фактора — работа бизнеса и спекулятивный интерес. Более высокая доходность некоторых фондов на смарт-бета вызвана скорее интересом инвесторов к этому сектору, чем действительно каким-либо фундаментальным преимуществом. Но на практике отличить одно от другого очень непросто. Поэтому на практике смарт-бета может в том числе предлагать очень рискованные и затратные для инвестора варианты.

Итого, фонды смарт-бета могут быть вариантами для инвестиций — но стоит понимать, что они не дают лучшее соотношение надежности и риска по сравнению с классическими индексными фондами. К тому же фонды смарт-бета часто берут повышенную комиссию, что на дистанции отражается на доходах инвесторов, плюс на них могут возникать рыночные пузыри. В первую очередь умным должен быть инвестор, а не коэффициент.

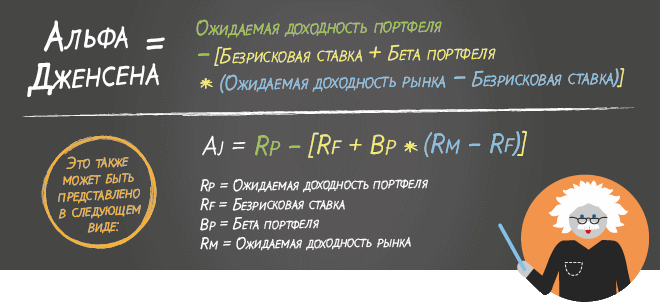

Коэффициент альфа

Разобравшись с бета, можно поговорить о коэффициенте альфа. Если бета, как мы видели выше, является мерой риска, то альфа показывает «искусство управления» активами, т.е. умение купить и продать нужные ценные бумаги в нужное время. Споры сторонников активного и пассивного инвестирования идут постоянно, однако серьезных доказательств того, что искусство управляющего позволяет ему обыгрывать рынок постоянно, нет. Формула для расчета коэффициента альфа привязана к рассмотренной выше бета:

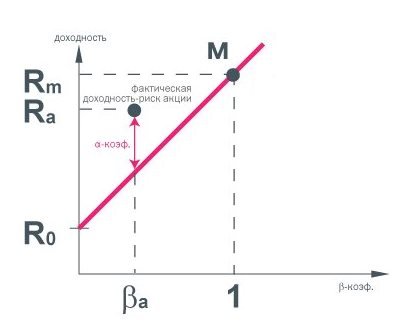

Безрисковая ставка в России (на графике ниже обозначена R0) обычно принимается равной либо доходности облигаций федерального займа, либо депозиту в Сбербанке. Rp это средняя доходность нашего управляемого фонда (часто за 3 года).

В индексных фондах (где управления как такового нет, только ребалансировка) альфа обычно близка к нулю, но может быть отрицательной из-за повышенных комиссий компании. Положительная альфа говорит о том, что компании удалось обыграть доходность рынка — но не обязательную абсолютную, а экстраполированную относительно прямой:

Поясним картинку. Если доходность Rа лежит на красной прямой, то альфа равна нулю. Если выше — альфа положительна, ниже — отрицательна. На картинке показана компания с расчетным коэффициентом βa и положительной альфой, обыгравшей рынок — но как видим, абсолютная доходность рынка при этом выше (Rm > Ra).

Близко к невозможной выглядит ситуация, когда Ra оказывается больше Rm при β заметно меньшей, чем 1. Это значит, что фонду удалось обыграть рынок по абсолютной величине, сохранив риски на заметно более низком уровне, чем у последнего. Подобные доходности свойственны финансовым пирамидам и нужно быть осторожным.

Где можно найти коэффициенты альфа и бета?

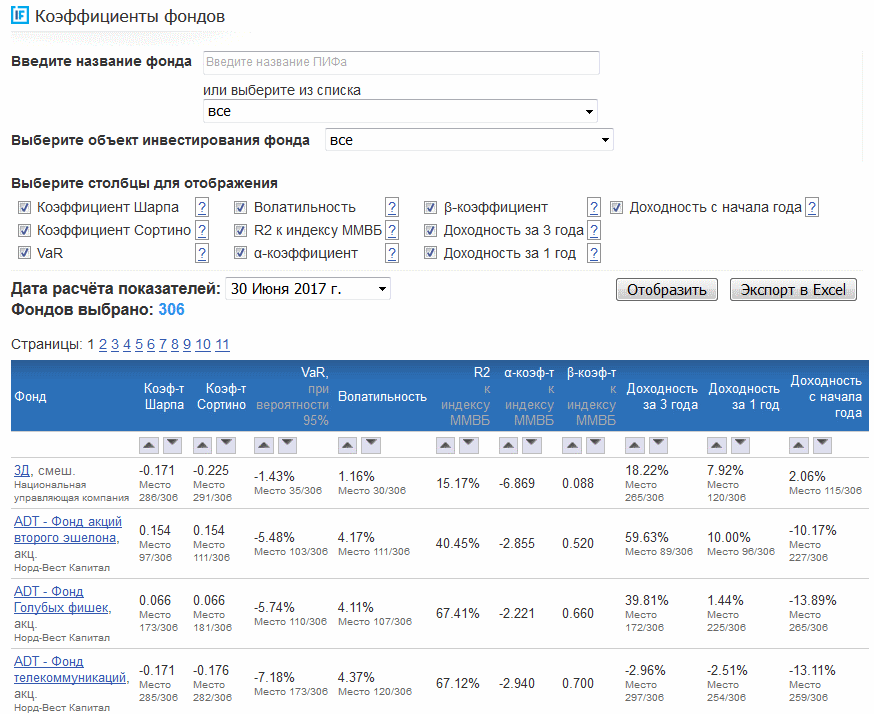

В России сотни управляемых паевых фондов, в мире десятки тысяч взаимных фондов. Понятно, что самому заниматься расчетами их коэффициентов, мягко говоря, накладно. Но благо есть полезные ресурсы со значениями коэффициентов — для российского рынка их можно найти по ссылке: https://investfunds.ru/funds/ , где можно указать альфа и бета в пользовательской настройке:

На данный момент на первой странице всего 2 из 30 фондов имеют положительную альфу меньше единицы. Зато отрицательные альфы достигают заметных величин. Максимальное значение альфа на момент статьи 1.78, причем показатель больше 1 только у восьми из 306 компаний. Максимальная бета составляет 1.19, расчет обоих коэффициентов ведется за три года.

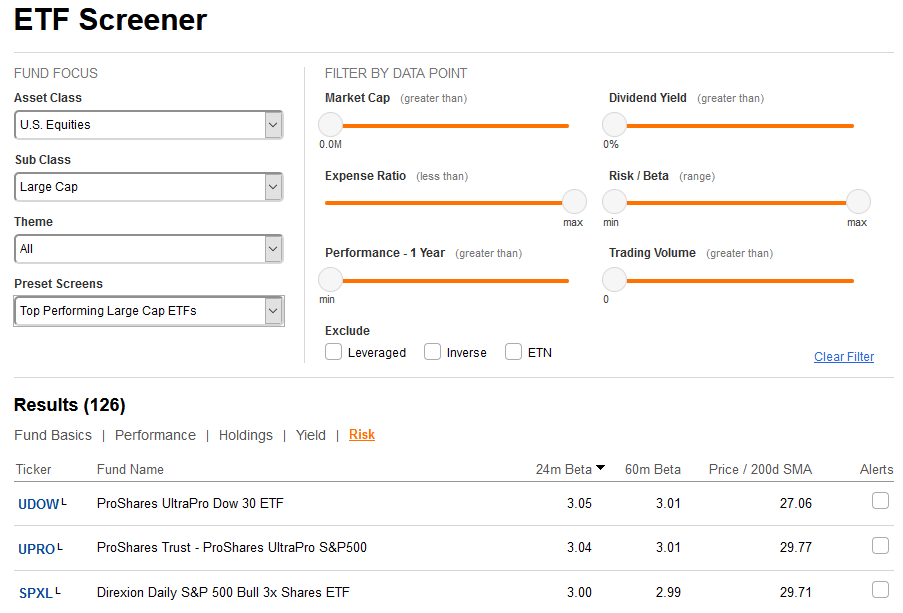

А вот ресурс, где можно увидеть коэффициенты бета для биржевых фондов: https://seekingalpha.com/etfs-and-funds/etf-screener . Поскольку большинство ETF пассивно отслеживают рыночные индексы, то альфа во многих случаях будет близка к единице. А вот бета может быть 2 или 3, если речь идет о фондах с плечом. Данные по бета приводятся за два года и пять лет.

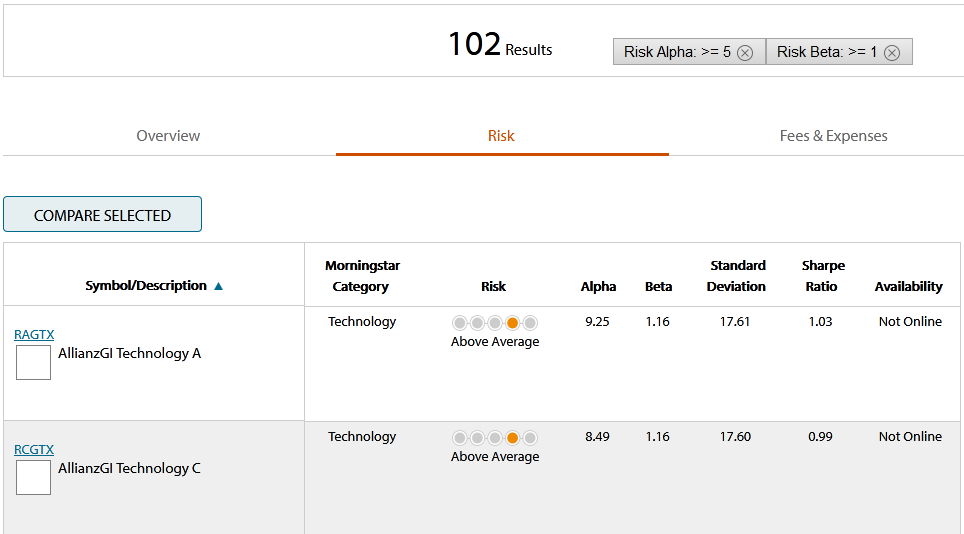

Данные по обоим коэффициентам есть, например, в расширенном скринере (Advanced Screener) взаимных фондов на сайте https://mutualfunds.wellsfargo.com/mutual-fund-center/ . Здесь уже заметно больше вариантов активного управления, поэтому можно ожидать как обгон рынка, так и отставание от него. Указанные значения рассчитаны за 5 лет, но в свойствах фонда можно увидеть еще несколько, от года от 20 лет:

Наконец, в фильтре акций по ссылке https://ru.investing.com/stock-screener/ можно найти коэффициенты бета для отдельных акций стран мира:

Выводы

Любые коэффициенты построены на исторических данных и не предсказывают будущего. Умная бета вызывает вопросы. На базе положительной альфы можно говорить лишь о том, что компания хорошо управлялась ранее и не более того.

Довольно большие сроки расчета коэффициентов приводят к тому, что хорошие показатели медленно падают, а плохие медленно растут — происходит эффект запаздывания (хотя опять-таки нельзя предсказать, как долго он будет длиться). К тому же отдельные управляющие всегда могут оставить компанию — возникает человеческий фактор.

Источник

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года);

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года); — ожидаемая (средняя) доходность рынка;

— ожидаемая (средняя) доходность рынка;