- Card holder — что это такое на банковской карте?

- Кто он такой этот card holder?

- Почему держатель, а не владелец.

- Как найти владельца, а не держателя карты

- Что такое card holder и где находится на карте

- Кто такой держатель карты(Card holder)

- Почему держатель, а не владелец

- Как найти владельца, а не держателя карты

- На каких картах есть card holder

- Безопасно ли указывать card holder при совершении онлайн платежей

- Какие данные карты можно сообщать для перевода денег, а какие нельзя

- Какие реквизиты нужны вору чтобы украсть мои деньги

- Виды мошенничества с картами

- Как защитить реквизиты

- Правила безопасности при пользовании банкингом

- Правила безопасности при бесконтактной оплате

- Что делать если мошенники все-таки списали деньги с карты

- Можно ли узнать откуда деньги

- Что такое кард холдер

- Для чего используется card holder на банковской карте

- Стандарты назначения card holder name

- Преимущества именных перед неименными

- Бонусы, cashback, наличие прочих опций

- Совершение покупок в интернет-магазинах

- Оформление микрозаймов на банковскую карту

- В случае утери карты

Card holder — что это такое на банковской карте?

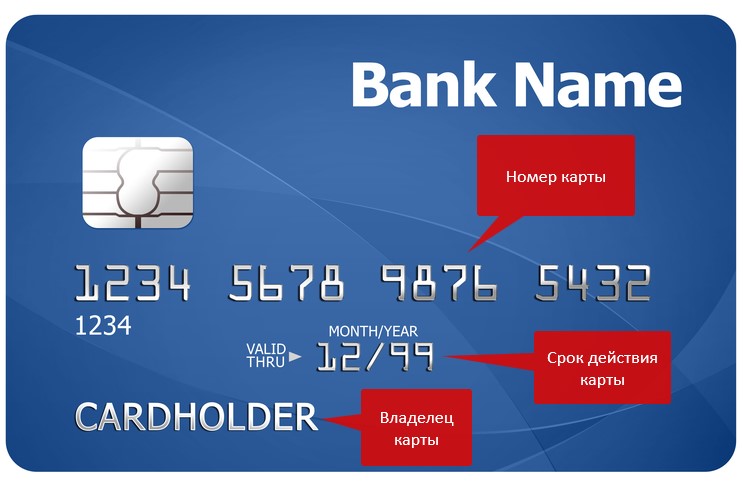

На вашей карте есть несколько полей, одно из них – card holder. Но что это? Card holder на банковской карте указывает на важную информацию. Это имя и фамилия держателя карты, если перевести дословно. А по сути – это владелец банковского счета, к которому привязана банковская карта. У этого слова есть и другое значение. Известно, что card-holder – это маленький кошелек для хранения банковских карт, но не о нем пойдет здесь речь.

Кто он такой этот card holder?

Имя держателя карты наносится выпуклыми буквами на лицевую сторону карты. Процесс выдавливания букв называется эмбоссированием. На картах, которые выпущены для обслуживания в электронных устройствах (банкоматах, электронных терминалах и для платежей в Интернете) буквы не выдавливаются, а выжигаются лазером.

Имя держателя карты наносится на карту в четкой последовательности и латинскими буквами — сначала имя, а затем фамилия. Этот стандарт задали еще международные карты. Иногда в иностранном имени сложно понять что имя, а что фамилия. Тут и может возникнуть проблема с card holder. А если следовать стандарту, то путаницы не будет. Имя и фамилия пишутся латинскими буквами так, как указано в заграничном паспорте.

Кассир в банке или магазине может попросить у покупателя, оплачивающего покупку банковской картой, документ, удостоверяющий личность. Если кассир увидит расхождение в написании имени или фамилии, он имеет право порезать карту, а на покупателя заявить в полицию. Это его работа – проявлять бдительность и поддерживать уровень безопасности платежной системы.

Почему держатель, а не владелец.

Если внимательно присмотреться к оборотной стороне банковской карты, то найдется надпись «карта является собственностью банка». Смысл в том, что card holder – это владелец счета в банке, но не владелец карты. Владелец карты – это банк.

Во времена распространения международных банковских карт в мире законодательство разных стран не учитывало тонкостей операций с банковскими картами. Однако правительства уважают частную собственность, особенно банковскую. А если карта является собственностью банка, то любой, кто незаконно удерживает ее у себя или производит с ней незаконные действия, использует не по назначению, нарушает права собственности. Так банк защищает карты своих клиентов.

Как найти владельца, а не держателя карты

Бывает, что карты теряют, оставляют в банкоматах и магазинах.

Найти держателя карты сложно. Что это card holder за человек, если известны только имя и фамилия? Адрес и, тем более, телефон, не указаны. Если карту нашли, то вернуть карту владельцу будет проблематично. Зато можно легко найти банк, который выдал эту карту. Банк-эмитент наносит на свои карты, как минимум, два логотипа – на лицевой стороне и на оборотной. И на оборотной стороне карты, рядом с надписью о том, что карта — это собственность банка, указан телефон клиентской службы.

Источник

Что такое card holder и где находится на карте

Кто такой держатель карты(Card holder)

Держателем банковской карты является человек, который может совершать покупки и другие операции с использованием выпущенного пластика. С ним заранее заключается договор об оказании ему услуг банка После этого человек может заказать в банке карту, на которой будет указана вся необходимая информация.

Почему держатель, а не владелец

Дело в том, что держателем является человек, который получил банковскую карту в собственное пользование. Им может быть, как физическое лицо, так и юридическое. Многие люди полагают, что держатель карты является непосредственно владельцем существующего счета. На самом деле это далеко не так, потому что владелец имеющего счета может заказать карту для своего родственника, детей или жены. Он остается действующим владельцем своего счета, но вот держателями будут как раз люди, на которых карта выпускалась. Карта по принципу держателя может быть:

Именной картой пользуется человек, который на ней указан в поле Card holder. Если карта анонимная, то нею может воспользоваться любой человек, который знает ПИН-код. При покупках в интернет-магазине часто запрашивается Card holder держателя карты, которое нужно ввести в соответствующее поле. Если на карте оно не указано, то можно вводить собственное имя и фамилия латинскими буквами.

Как найти владельца, а не держателя карты

Полные исчерпывающие данные о владельце карты находятся в банке, в котором он ее оформлял. На карте указывается номер, последние цифры которого могут инентифицировать клиента банка. Такой информацией владеют только сотрудники банка, а также сам владелец.

На каких картах есть card holder

Заказать Card holder можно практически на любую карту, которой пользуется клиент. Чаще всего имя держателя наносится на:

- Дебетовые карты. Дело в том, что они привязаны непосредственно к счету владельца, поэтому принято указывать в левом нижнем углу его данные. Доступ на таких картах к средствам разрешены в любое время, потому что человек самостоятельно размешает любые суммы на счету. Такой банковской картой можно легко расплачиваться в интернет-магазинах, переводить средства на другие карты. Снять денежные средства больше остатка невозможно. Для быстрого оформления такой карты нужно взять с собой паспорт и посетить банк. После заказа карты она будет выдана держателя в течение нескольких дней.

- Кредитные карты. Такие карты предоставляются клиентам для тог чтобы они имели возможность пользоваться деньгами банка. Если человек использует кредитную карту, то он занимает средства у банка, а потом постепенно отдает эту сумму. Имя держателя можно также нанести на такую карту, но в том случае, если клиент собирается пользоваться ее на протяжение долгого времени. Оформление кредитной карты является немного более длительным, потому что нужно предоставить в банк свой паспорт, информацию о регистрации или временной прописке, а также документ, который может подтвердить доход. Card holder наносится также в левом углу, а занимает эта процедура не более нескольких дней.

Безопасно ли указывать card holder при совершении онлайн платежей

Указывать имя держателя при покупках в интернет магазинах можно, потому что для использования средств посторонними людьми такой информации будет недостаточно. Самое главное остается в том, чтобы не указывать номер банковской карты или другие данные, позволяющие использовать ваши деньги. Логин и пароль при входе на сайты банка также не следует никуда сообщать. Для подтверждения платежа об оплате услуги приходит сообщение от банка с секретным паролем. Его введение будет достаточным для совершения операции.

Какие данные карты можно сообщать для перевода денег, а какие нельзя

Если появилась необходимость в срочном переводе денег, то единственное что можно сообщить, так это номер карты. Все остальные данные должны находится в полной секретности. Человек получив номер карты сможет легко перевести вам деньги. Нельзя сообщать код безопасности, который расположен на обратной стороне карты. Если эти данные будут озвучены, то могут возникнуть серьезные проблемы.

Какие реквизиты нужны вору чтобы украсть мои деньги

В последнее время появилось очень много мошенников, которые пытаются завладеть денежными средствами с карт клиентов банков. Чаще всего они орудуют в телефонном режиме. Для того, чтобы мошенники украли денежные средства. Им необходимо знать номер карты и код CVV2/CVС2. Дело в том, что получив эти цифры можно без проблем совершать большинство операций с банковской карты. Также мошенники пытаются узнать ПИН-код карты, поэтому стоит внимательно следить за тем, как снимаются деньги в банкоматах.

Виды мошенничества с картами

К основным видам мошенничества можно отнести:

- Скимминг. Данные с карты могут быть скопированы специальными устройствами.

- Фишинг. Некоторые сайты маскируются под приличные магазины, таким образом выпрашивая информацию о данных банковской карты.

- SMS-мошенничество. Человек может получить на телефон сообщение со странным содержанием. При этом предлагается перезвонить по указанному номеру или сообщить данные карты в смс.

- Вирусы. На гаджеты устанавливаются программы, которые считывают всю необходимую информацию о карте.

Как защитить реквизиты

В отделении банка можно заказать и установить дополнительную защиту на собственную карту. Ставится защитные пароль или секретное слово, которое знает только держатель карты. Следует очень аккуратно снимать деньги с банкоматов, не показывая ПИН-код никому.

Правила безопасности при пользовании банкингом

При проведении операций с использованием интернет банкинга следует придерживаться определенных правил:

- проверить адрес сайта, его адрес обязательно нужен начинаться с https;

- не вводить персональные данные;

- использовать одноразовый, сложный пароль;

- входить только со своего компьютера;

- устанавливать лимит на банковские операции.

Правила безопасности при бесконтактной оплате

При оплате товара бесконтактным способом. Следует как можно скорее убрать карту от терминала, чтобы не были считаны личные данные. Это самых безопасный вид операции.

Что делать если мошенники все-таки списали деньги с карты

В том случае, если мошенники смогли списать с карты деньги следует чем быстрее тем лучше заблокировать карту, и обратиться в полицию. Также следует написать заявление в банк о мошеннической транзакции, которую можно попытаться отменить, но увы как показывает практика это получается очень редко..

Можно ли узнать откуда деньги

Если человеку приходят на карту деньги, то он получает сообщение на телефон. В нем должна быть указана сумма перевода, Card holder отправителя и обязательный баланс на счету. Если такой информации нет, то это действия мошенников.

Источник

Что такое кард холдер

Карт холдер (card holder) — держатель банковской карты. Это один из основных реквизитов пластика, который указывается на его лицевой стороне. Состоит из имени и фамилии физического лица.

Для чего используется card holder на банковской карте

Сервис Brobank.ru напоминает, что пластиковые карты банков делятся на два типа: именные и неименные. В первом случае на лицевой стороне эмбоссированы данные клиента, во втором — нет. Главные отличия обоих типов:

- Срок изготовления карты — именные выпускаются в течение 3-5 дней, а неименные выдаются на руки сразу.

- Стоимость годового обслуживания — в большинстве случаев карты без данных кардхолдера являются бесплатными.

Card holder — не просто инициалы держателя карты, а важный реквизит, который делает обращение с пластиком более удобным и надежным. Премиум-карты (золотые, платиновые, премиальные) — только именные. Поэтому продукты с данными кардхолдера распространены больше.

Стандарты назначения card holder name

Инициалы указываются на латинице в точной транскрипции: Иван Иванов — IVAN IVANOV. При эмбоссировании используется шрифт с одинаковым размером букв. Стандарт используется в соответствии с соглашением между международными платежными системами.

В некоторых странах с транскрипцией могут возникнуть проблемы. Поэтому за основу берутся стандарты, используемые при изготовлении заграничных паспортов. При желании клиент банка до выпуска карты может скорректировать сгенерированные программой данные по cardholder name. В этом случае с реальными именем и фамилией не должно быть существенных разночтений, иначе банк откажет в выпуске карты.

Преимущества именных перед неименными

У карт без кард холдера главным преимуществом признается моментальный выпуск. Клиенту не нужно ждать несколько дней, пока банк изготовит и доставит пластик в конкретное отделение. Среднее время, за которое готовиться карта — 15 минут. Такие продукты есть в линейке Сбербанка и некоторых других российских банков. В остальном именные карты более удобны и выгодны в обращении.

Бонусы, cashback, наличие прочих опций

Если на карте отмечен кардхолдер, она является именной. Стоимость обслуживания по такого рода продуктам в среднем составляет 700 рублей в год — в зависимости от типа карты. Взамен банк открывает доступ к программам: повышенные бонусы и cashback, ряд дополнительных опций, в виде бесплатного смс-информирования или скидок на покупки в определенных торговых точках.

По кредиткам, которые так же разделяются на именные и неименные, разница может заключаться в процентной ставке или размере кредитного лимита. По «моментальным» кредитным картам банк не запрашивает у заемщика никакие документы, кроме паспорта гражданина РФ. По этой причине общие условия по ним традиционно менее выгоднее.

Совершение покупок в интернет-магазинах

Kardholder может потребоваться при попытке приобрести товар в интернет-магазине. В частности, это касается некоторых зарубежных площадок, которые в числе прочих реквизитов просят указывать и данные держателя карты. В определенных случаях в поле с инициалами клиент вводит свои реальные имя и фамилию на латинице, либо оставляет эту информацию не заполненной: подобный подход может помочь, но не всегда.

Оформление микрозаймов на банковскую карту

Получение займа на карту — достаточно популярная услуга, которой ежедневно пользуются тысячи граждан по всей стране. Она позволяет получить относительно небольшую сумму денежных средств без посещения офиса МФО — полностью дистанционно.

Процесс состоит из следующих стадий:

- Клиент заполняет онлайн-заявку.

- Дожидается решения компании — не более 15 минут.

- В случае положительного ответа к профилю привязывается банковская карта, на которую перечисляется сумма займа.

Большинство компаний придерживается правила, согласно которому взаимодействие с клиентом возможно при наличии привязанной к профилю именной карты — с эмбоссированными данными о кардхолдере. Если этих данных нет, система не пропускает клиента дальше стадии привязки пластика. Соответственно, ему приходится пользоваться другими способами получения займа, либо искать компанию, которая перечисляет суммы клиентам на неименные банковские карты.

В случае утери карты

Нередко покупатели забывают свои карты в терминале магазина, оплачивая товар безналом. В этом случае, если пластик неименной, кассир не будет иметь права возвратить его законному держателю: факт владения картой не получится доказать без длительного разбирательства.

С другой стороны, в аналогичной ситуации покупателю достаточно предъявить на кассе паспорт, чтобы доказать, что именно он является держателем. Подобное возможно благодаря данным о картхолдере на физическом носителе.

В случае утери карты, третьи лица, обнаружившие пластик, могут совершить с его применением покупки. Технология бесконтактной оплаты PayPass позволяет оплачивать товары на сумму до 1000 или 3000 рублей без ввода ПИН-кода. Если сотрудник торговой точки заподозрит, что покупатель не является владельцем карты, он может запросить у него паспорт для сверки информации.

С неименной картой подобное невозможно и даже при наличии оснований, кассир не сможет потребовать у покупателя документ, удостоверяющий личность. Причина: проверить информацию о кардхолдере на месте не получится, поэтому услугу потребуется оказать в любом случае.

Источник