- Каков код корректировки для налоговой декларации 3-НДФЛ?

- Когда делают корректировочную декларацию 3-НДФЛ

- Как заполнить код корректировки в декларации 3-НДФЛ

- Итоги

- Номер корректировки в 3 НДФЛ — что это в декларации о доходах

- Какой ставить номер корректировки в 3 НДФЛ?

- Какой номер корректировки указывать в первичной декларации?

- 3-НДФЛ образец заполнения

- 3-НДФЛ: Кто должен подавать

- Правила подачи

- Форма декларации

- Сроки отчетности

- Куда и как подать 3-НДФЛ

- Ответственность

- Порядок заполнения 3-НДФЛ

- Общие правила

- Заполнение титульного листа

- Что такое уточнённая декларация?

Каков код корректировки для налоговой декларации 3-НДФЛ?

Когда делают корректировочную декларацию 3-НДФЛ

В уже сданной декларации формы 3-НДФЛ налогоплательщик может обнаружить допущенные ошибки. Ошибки могут быть разного рода:

- в информации о самом налогоплательщике или об источниках его дохода;

- в неверно указанных кодах;

- в написанных с опечатками цифрах;

- в указании величины примененной ставки;

- в не полностью отраженных вычетах;

- в расчетах.

Обязанность сдать корректирующую декларацию 3-НДФЛ возникает только тогда, когда следствием ошибки стали (п. 1 ст. 81 НК РФ):

- непоказанные в отчете сведения или показанные в неполном объеме;

- заниженная итоговая величина налога, которую нужно уплатить в бюджет.

При всех прочих ошибках (как отражающихся на достоверности данных, так и приведших к завышению суммы налога, уплачиваемой в бюджет) за налогоплательщиком сохранено право на подачу уточняющей отчетности. По ошибкам, связанным с достоверностью справочных данных и очевидных для ИФНС, налоговая служба обычно сама предлагает уточнить отчетность. А при завышенной сумме налога к уплате плательщик оказывается лично заинтересованным в корректировке отчетности.

Что делать, если в декларации 3-НДФЛ допущена ошибка? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Таким образом, подача откорректированной 3-НДФЛ не является редкостью. Количество корректировок не ограничивается, но сам факт уточнения может иметь последствия в виде штрафов.

О том, в каких ситуациях санкции за подачу корректировки не применяются, читайте в статье «Особенности уточненной налоговой декларации 3-НДФЛ».

Как заполнить код корректировки в декларации 3-НДФЛ

Формируется уточненная отчетность на том же бланке, что и изменяемая декларация, и по тем же правилам.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете ниже, кликнув по картинке.

Заполняя этот бланк, следует оформлять его так, как если бы отчет делался впервые, но только с правильными данными. То есть единственным отличием корректирующей отчетности станет указание на то, что она уже не первая, подаваемая за тот же период.

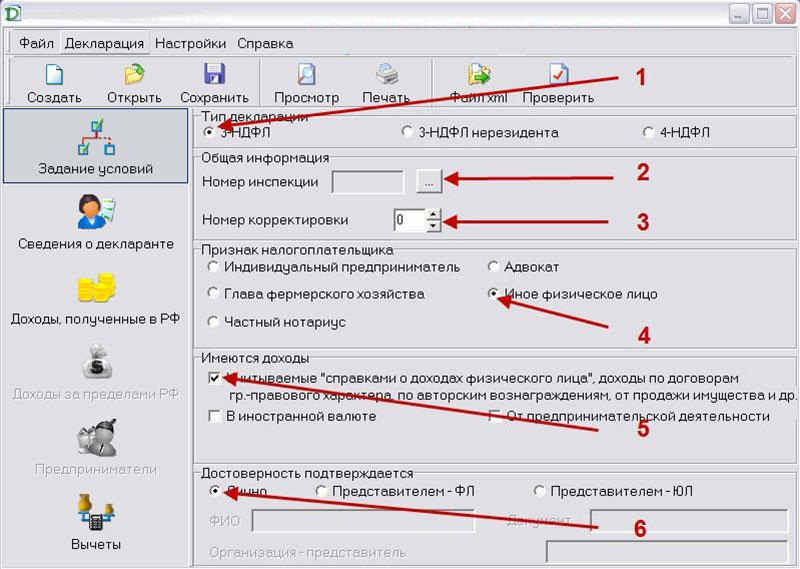

Это указание делается путем приведения на титульном листе в специально отведенном для этого поле, состоящем из 3 ячеек, номера корректировки. При подаче первого (исходного) отчета номер там тоже ставится, но обозначается цифрой 0 в первой из ячеек. В остальные ячейки вносятся прочерки.

Если же подается уточненный отчет, то вместо нуля начинают проставляться цифры, соответствующие порядковому номеру корректировки, начиная с 1.

Итоги

Ошибки в уже сданной налоговой отчетности делятся на 2 группы: обязывающие к ее уточнению и оставляемые на усмотрение налогоплательщика. По какому бы из оснований ни уточнялась отчетность, формируют ее так же, как и исходную (на том же бланке и по тем же правилам), но заполняют верными данными. Отличает такой отчет от исходного порядковый номер корректировки, проставляемый в специальном поле на титульном листе. В исходном отчете там указывается 0, а нумерация уточненных отчетов, таким образом, начинается с цифры 1.

Источник

Номер корректировки в 3 НДФЛ — что это в декларации о доходах

Заполнение налоговых деклараций процесс не слишком простой и интересный. Однако делать это необходимо. При подготовке декларации 3 НДФЛ все сталкиваются с необходимостью указывать номер корректировки. Эта графа расположена на титульной странице декларации и вызывает много вопросов. Особенно много вопросов возникает у тех, кто впервые заполняет декларацию. Разберемся далее. какой писать номер корректировки в 3 НДФЛ и что это в декларации о доходах.

Какой ставить номер корректировки в 3 НДФЛ?

На самом деле в кодах корректировки нет ничего страшного или пугающего. По заполненному номеру сотрудник налоговой службы сможет узнать:

- Первичную или уточненную декларацию вы сдаете;

- Если уточненную, то какую по счету.

Часто случается, что после сдачи декларации появились новые данные или подающий вспомнил, что не указал какую-либо информацию. Например, источник дополнительного дохода. Либо же оказалось, что гражданин может получить налоговый вычет.

Дело в том, что «уточненки» отправляются почтой вслед за первичной декларацией, однако приходят они все примерно в одно время, а значит, налоговым агентам нужно понимать, какой из документов рассматривать. В противном случае проанализирована будет не та декларация. Чтобы предотвратить такие ошибки и существует номер корректировки 3 НДФЛ.

Какой номер корректировки указывать в первичной декларации?

Часто можно столкнуться с вопросом, как узнать номер корректировки 3 НДФЛ. Все очень просто. Если декларация, которую вы отправляете является первичной, то на титульном листе в ней ставится код 0—, далее по правилам номера корректировки следуют: 1,2,3,4 и т.д. Но не следует оставлять в первой декларации поле пустым, иначе документ будет недействителен.

Вносить корректировки в декларацию можно сколько угодно раз – это не запрещено, самое главное, чтобы в последней версии были указаны все источники дохода, а также причину оформления вычета.

Источник

3-НДФЛ образец заполнения

Предприниматели на ОСНО, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, должны подать декларацию 3-НДФЛ. Эта обязанности есть и у граждан, не осуществляющих предпринимательскую деятельность, если они продали имущество, получили дорогостоящие подарки и в некоторых других случаях. О правилах заполнения и подачи формы 3-НДФЛ наш сегодняшний материал.

3-НДФЛ: Кто должен подавать

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

- реализовало принадлежащее ему имущество;

- получило доход от его сдачи в аренду;

- получило доход по иным договорам гражданско-правового характера (если лицо, которое этот доход выплатило, не является налоговым агентом по НДФЛ);

- получило в подарок дорогостоящее имущество не от близкого родственника;

- иным способом самостоятельно получило доход, облагаемый НДФЛ.

Отдельная категория граждан — налоговые резиденты РФ, которые в отчетном году получили доходы за пределами страны. Отметим, что налоговыми резидентами признаются лица, которые прожили в России не менее 183 дней в году, при этом источники их доходов находились за границей.

Во всех этих случаях гражданин (налоговый резидент) должен самостоятельно уплатить налог со своих доходов и отчитаться в ИФНС по форме 3-НДФЛ.

Итак, первая группа лиц, которые подают рассматриваемую форму — это физические лица (не ИП), получившие доход без налогового агента.

Вторая группа — это лица, которые занимаются предпринимательской деятельностью, а именно:

- индивидуальные предприниматели, которые применяют общую систему налогообложения;

- адвокаты, нотариусы и некоторые другие лица, занимающиеся частной практикой;

- главы крестьянских фермерских хозяйств.

Назначение декларации 3-НДФЛ заключается в информировании ИФНС о доходах физического лица. Это необходимо, чтобы:

- налоговые органы проконтролировали правильность уплаты им НДФЛ;

- гражданин мог получить налоговый вычет.

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

Порядок заполнения 3-НДФЛ

Общие правила

Бланк декларации можно заполнить:

- Вручную. Необходимо использовать синие или черные чернила. Поля заполняются слева направо с крайней ячейки. Информацию необходимо указывать печатными символами по образцу с сайта Налоговой службы. В пустых ячейках ставятся прочерки. В полностью пустых полях также должны стоять прочерки в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New размером 16-18.

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

- если страниц раздела не хватает, нужно использовать дополнительные;

- все суммы, кроме налога, указываются с копейками;

- сумма налога округляется по стандартным правилам (до 50 к. — отбрасывается, 50 к. и более — округляется до рубля);

- если в декларации отражаются доходы, полученные в иностранной валюте, их следует перевести в рубли по курсу ЦБ РФ на дату получения;

- страницы формы следует пронумеровать в специальном поле «Стр.», при этом номер «001» присваивается титульному листу;

- необходимо приложить документы (копии), подтверждающие отраженные в декларации сведения (их также можно перечислить отдельным списком в произвольной форме);

- на титульном листе указывается количество листов декларации и количество дополнительных (подтверждающих) документов.

Заполнение титульного листа

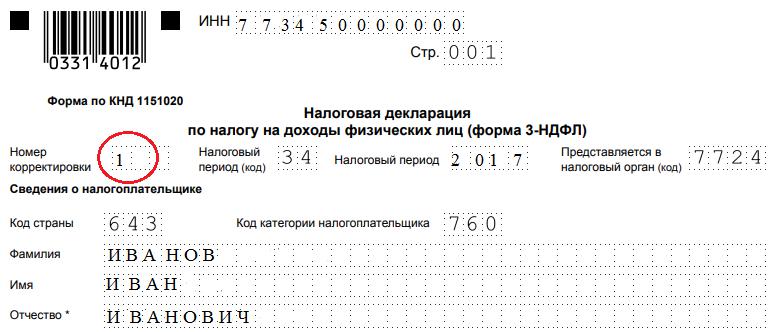

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

- Номер корректировки. При сдаче первичной декларации ставится «0», при повторной — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды других периодов: 21 — I квартал, 31 — полугодие, 33 — 9 месяцев.

- Отчетный период. Указывается соответствующий год — 2017.

- Код налогового органа, в который подается декларация. Это четырехзначный код, первые две цифры которого соответствуют коду региона, а последние — коду налоговой инспекции.

Титульный лист декларации 3-НДФЛ

» data-medium-file=»https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-212×300.jpg» data-large-file=»https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-724×1024.jpg» loading=»lazy» title=»Заполнение титульного листа» src=»https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL.jpg» alt=»Форма 3-НДФЛ, титул» width=»1654″ height=»2339″ srcset=»https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL.jpg 1448w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-212×300.jpg 212w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-768×1086.jpg 768w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-724×1024.jpg 724w» sizes=»(max-width: 1654px) 100vw, 1654px»/> Титульный лист декларации 3-НДФЛ

Далее заполняются сведения о налогоплательщике. В поле «Код страны» для России ставится код «643». Следующее поле «Код категории налогоплательщика» является очень важным. Данные для него берутся из приложения 1 к порядку заполнения отчета из упомянутого Приказа ФНС. Мы перечислили эти коды в таблице:

Источник

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

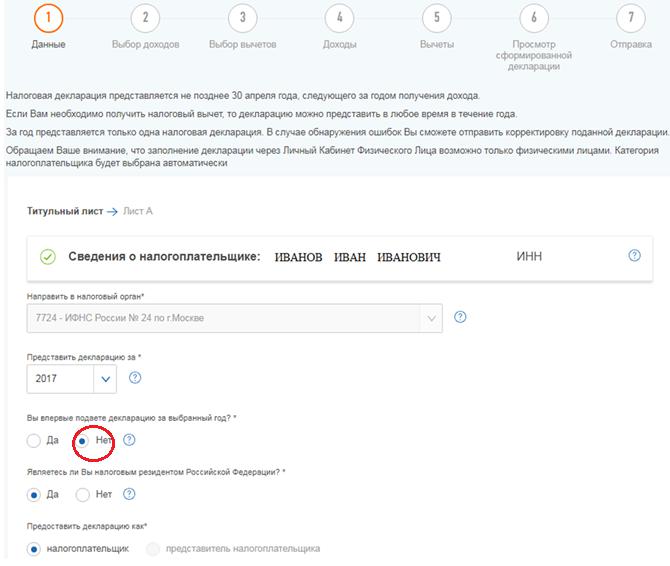

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

п. 5 ст. 93 НК РФ

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Источник